第一节 期 指

早在2008年熊市之中就开始出现股指期货概念股的暴炒,像“中国中期”、“新黄浦”、“中大股份”等等,在熊市中时不时来那么一两个涨停板,十分吸引人的眼球,我也曾热情参与过,大势不好的时候,题材股的确是流动资金很好的去处。直到2010年元旦前我还最后参与了一把新黄浦,得到不错的回报,元旦后套现,几天下来足有20%的利润。而从这时开始我就再没参与过股指期货概念股的炒作,原因是股指期货已经有比较确凿的消息要推出,一旦消息兑现就不能再参与了,这是参与概念股炒作的铁律,后面第七章第四节“题材炒作”中我再详细讲述这个问题。

2010年4月16日,沪深300指数期货(由于目前只有这一个交易品种,所以后面简称为“期指”)正式上市交易,每点300块,保证金定为15%,很多炒股票的人并不清楚期货的资金杠杆概念,股票是100%保证金,没有任何资金杠杆,所以你高兴时可以选择满仓,反正跌完为止,谁也不去管你。期货可不能这么干, 15%的保证金意味着你15元钱可以当100元用,资金杠杆是6. 6倍,也就是说如果你有100元就可以当666元用,如果你满仓然后押对了方向,那么你会赚到比满仓股票多6倍多的利润。当然,如果你押错方向,用不了多少幅度就会将你的本金跌完,并且系统会自动强制平仓,也就是所谓的爆仓!很可能你就血本无归,甚至账户直接清零。实际上股票仓位管理的概念远远不如期货严格,很多做股票的人一开始参与期货不明就里,一下就满仓杀入,然后很快就爆仓出局,这种代价出得有点不值。

期货和股票还有两个不同的地方,一个是交易采用T+ 0机制,也就是当天可以买卖无数次,另一个是具备做空的方式,也就是说可以先卖空,然后再赎回。期货的交易单项目有:开仓、平仓、买入、卖出,可以交叉选择,比如空头单是填上开仓、卖出,空头单套现的时候是平仓、买入;多头单自然就是开仓、买入,套现时是平仓、卖出。多头单和股票一样,比较好理解,空头单对于习惯股票交易的散户来说一下子不太能理解。大家在看期指交易单的时候应该会看到后面有汉字标注,现在我将这8种不同类型标注简单解释一下:

双开:多头和空头同时开仓,持仓量增加,红色字显示。

双平:原有多头卖出平仓,原有空头买入平仓,持仓量减少,绿色字显示。

多换:原有多头卖出平仓,新多头买入开仓,持仓量不变,红色字显示。

空换:原有空头买入平仓,新多头卖出开仓,持仓量不变,绿色字显示。

空平:空头买入平仓,红色字显示。

多平:多头卖出平仓,绿色字显示。

多开:多头买入开仓,红色字显示。

空开:空头卖出开仓,绿色字显示。

我现在讲的是最基本的交易知识,涉及套期保值,升帖水那些就不在这里多说了,毕竟多数散户根本不需要了解这些。

期指上市给大盘带来一段高强度的杀跌行情,我估计到了杀跌起点,也估计到了2 680点,但是没有估计到2 680点刹不住车,最后竟然跌破2 500点。尽管如此,在这一波凶猛的杀跌中,我带领许多人避开近500点的下跌浪,也算是一种幸运吧。下面对于这次预测我向大家进行分解,以后也许可以给你作为参考。(https://www.xing528.com)

第一点是盘面交易单反映。期指上市之前,大盘从2 900点左右缓慢震荡上行,涨到3 180点左右。这280点的幅度中,像中国石化这样的大蓝筹股出现许多买入大单,我留意了一圈,沪深300指数的主力股都在盘中出现很多买入大单,这使我对即将上市的期指产生警觉,这些大单买入不像是布局,倒像是先吸筹码,然后用来砸盘。理论上控盘主力的吸筹动作是连续以中等单买入,一切在悄无声息中进行,而不是大张旗鼓用紫色大单买入引起大家注意。第二点是技术面分析。

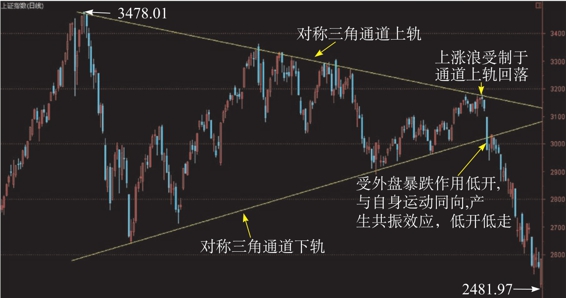

参照图2—6—1,大家可以看到,在期指出来之前,大盘K线已经进入一个收缩的对称三角形通道,振幅越来越小,最后一波是从下轨震荡走向上轨,恰好在期指上市前一天逼近三角通道上轨,而就在这个时候,我向大家发出清仓提示,我本人也果断清仓,因为这个时候基本上可以确认期指出来会被做空。

图 2—6—1

事实上要判断一个预期中的消息被兑现之后会产生什么样的反应并不难,假如之前一直上涨,则消息兑现必定下跌;反过来,消息兑现之前下跌,一旦消息兑现,无论是利多还是利空,结果必定是形成拐点,引发上涨。市场中的人们对一个消息的解读可以是:利空出尽就是利好,也可以是利好出来激发反弹。而很多时候可能传播消息的人都闹不清到底这个消息出来是属于利多还是利空。作为散户,很多人也根本没有判断的能力,所以根本不需要考虑消息是利多还是利空,就看前面大盘是下跌还是上涨就行了,大消息一般会激发拐点的产生。比如这一次,期指出来之前大盘为上涨,那么出来直接就是拐点,产生下跌浪。这是最基本的一条判断规则,作为一份小小的礼物献给大家。

在下跌浪产生的时候,股票做空可以避免亏损,而期货做空就可以直接产生利润,所以,一旦空头趋势形成,期指的杀跌动能会十分强劲,空头会不停地接力往下打压,所以跌起来酣畅淋漓。很多人弄不清期货交易规则,以为空头会缺乏筹码,实际上期货上面空头和多头一样,需要的是资金,而不是筹码,股票的空头的确需要筹码,毕竟融券发行太少,发挥不了什么作用。

根据这1个多月来的观察,期指基本走在大盘前面1到2分钟,并且直接取代中国石油的地位,引导大盘波动。整个沪深300指数的300只成分股是大盘指数的绝对主力,所以期指取代中国石油的权重地位也很正常。我留意到中国石油经常是跟随大盘走,而不是像以前大盘跟随中国石油走,所以,那些公然说股指期货不是大盘指数下跌元凶的人,我不知道他们是替谁说话?有何居心?这一切都明摆着,期指已经成为大盘的风向标。

前面有人拿期指开户数说事,也有人拿成交额说事,实际上在我看来,这些所谓的专家都挺无知,我都不清楚他们是否直接参与过股票或者期货的交易。IF1006合约5月21日的成交额是2 530亿元,大盘是892. 7亿元, T+ 0的确有一定的作用,但是这个成交差额是成倍数的,谁的力量大一目了然。那些期指开户的门槛金额是50万,股票是任何人只要交得起开户手续费都可以参与,目前一手期指合约12万多保证金, 12万可以买任何一只成分股很多手了。期指开户的放在股票中都是大户,并且这些大户还有6倍多的资金杠杆,简直如虎添翼。由于资金集中,火力十足,以一敌万绰绰有余,就好比古代战场上大将带领成千上万的兵,大将的战斗力经常直接决定战局的胜负。大盘就如同千军万马,而期指无疑就是指挥千军万马的将帅,它的作用无须质疑。

最近国家在积极准备开放外资参与期指的政策,有的经济学家大喊狼来了,并且与日本1990年的行情进行对比。日经指数从38 957点一路暴跌,至今没有再现更高点,日本的确遭到美国的暗算,在历史最高点附近开了期指,由于股票都充满泡沫,美国的对冲基金好歹有些价值投资理念,没理由继续做多,所以都选择大肆做空,日本经济随之崩盘,两者相互作用,最后形成股灾。现在我们的A股与当年的日本不可同日而语,已经跌到2 500点附近,大部分股票具备投资价值,往下做空的话就算跌到1 000点去,空间也不见得有多大,不但阻力重重,甚至有被猎杀的风险,而往上做空间却无限,就算6 124点的标杆树立在那里,这也有超过3 500点的空间。如果继续创新高冲到10 000点,那就是4倍,有7 500点的空间,试想一下,做多和做空哪个赚的钱多?

很多人以为美国人只懂做空,实际是错误的观念,美国股市很早就形成一批主流的价值投资者,以做多为主,所以道指一百多年来是震荡中上行的,从最初几十点到现在上万点。一旦发现价值被严重高估,他们自然会选择做空,就像当年日本一样,整个是泡沫能不做空吗?如果我们在大盘6 000点推出期指,那毫无疑问也会被做空,因为充满泡沫,没有投资价值了。

还有很重要的一个因素是日本是自由市场,而中国目前还不是,政府会大力干预,这么低的点位再被大肆做空会引起经济崩盘,政府不会坐视不管!并且对冲基金在中国的投机能力也因为外汇的管制而大打折扣,虽然有部分热钱通过非正常通道拥进来,但是其规模无法与本土的中央汇金对抗,中央汇金坐拥天时地利,美国对冲基金不会傻到在中国市场与其硬碰,游戏规则是中国政府定的,硬对抗是找死,他们绝不是傻子。

“中国石油”上市之前,各方媒体大肆报道其投资价值,所有人都期盼着“中国石油”到来,好进行长线投资。结果呢,中国石油一来就是最高位,然后整个跌废,投资价值成为笑话。现在对于期指对外资开放的消息大家都看空,大喊狼来了,在我看来,这种舆论就应该反着做,并且我已经有了以上的基础分析作为依据,我毫无疑问会认为这则消息是重大利多,外资进来我相信是做多为主,中国股市也绝不会走1990年日本的老路。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。