第一章 全球化背景下中国经济的增长与波动

一、中国与美国的经济增长与波动

(一)中国的经济增长与波动

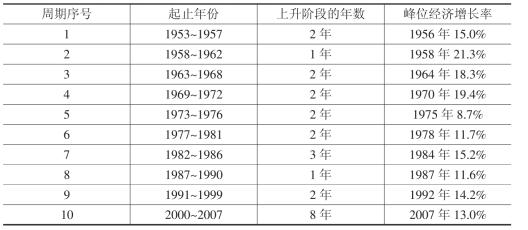

新中国成立以来,从1953年起开始大规模的工业化建设到现在,经济增长率(GDP增长率)的波动共经历了10个周期[1](见表1-1和图1-1)。从1953年到1976年“文化大革命”结束,经历了5个周期。其中,曾有三次大起大落,每次“大起” ,经济增长率的峰位都在20%左右(1958年为21.3% , 1964年为18.3% , 1970年为19.4%)。经济增长率的最高点与最低点的峰谷落差,在1958~1962这个周期里最大,达48.6%。1976年粉碎“四人帮”之后,我国经济又经历了5个周期。与前5个周期相比,经济波动较以前平缓。例如,经济增长率的峰位降到11%~15% (1978年为11.7%,1984年为15.2%,1987年为11.6%,1992年为14.2%),峰谷落差在6%~7%之间。如果我们以1978年为界,1953~1977年与1978~2004年相比,即改革开放前后相比,经济增长率的平均值(简单算术平均)由6.5%上升到9.5%,上升了3个百分点;最大值即最高峰位由21.3%下降到15.2%,下降了6.1个百分点;最小值即最低谷位由-27.3%上升到3.8%,上升了31.1个百分点;反映波动幅度的标准差由10.5个百分点下降到2.9个百分点,下降了7.6个百分点。可见,中国经济周期波动在改革开放前后呈现出不同的特点。改革开放前,其突出特点是大起大落,且表现为古典型周期(即在经济周期的下降阶段,GDP绝对下降,出现负增长)。改革开放后,中国经济周期波动的主要特点为波幅减缓,并由古典型转变为增长型(即在经济周期的下降阶段,GDP并不绝对下降,而是增长率下降)。

表1-1 中国历次经济周期

图1-1 中国经济增长率波动曲线(%,1953~2007年)

2008年以来,国内外经济形势发生了很大的变化。2008年第三季度,美国次贷危机演化为全球性的金融危机。尤其是世界经济出现了明显减速。国际经济环境的恶化开始对我国经济产生了越来越明显的不利影响,我国经济增速下滑趋势超出预期。

(二)美国的经济增长与波动

美国经济是世界经济最重要的引擎,其经济波动对全球其他国家有深刻的影响,因此美国经济的走势一直为全世界所关注。按照美国国民经济研究局的划分方法,从1857年到2007年美国共经历了31次经济周期,其中每次周期波动的特点都有所不同(其GDP增长率见图1-2)。

图1-2 美国经济增长率波动曲线(%,1930~2006年)

以多次微调为主的宏观调控虽然可以延长经济周期中的上升阶段,但却无法解决经济制度本身的缺陷和弊端,也无法避免经济周期的存在。如果制度建设和监管滞后,宏观调控只不过暂时掩盖了许多矛盾,推迟了问题的显现,经济周期的下行阶段终究要到来。

2007年中期以来,美国IT泡沫破灭,为了刺激经济,美联储执行了过于宽松的货币政策。2001年1月至2003年6月,美联储连续13次下调联邦基金利率,从6.5%降至1%的历史最低水平。这一政策大大鼓励了各银行,它们纷纷放宽购房贷款标准,推动了大批消费者购置房产,导致不动产价格攀升,继而形成房地产市场泡沫。从2004 年6月开始,为了在经济强劲增长的时候遏制通货膨胀压力的上升,美联储连续17次提高基准利率,2006年6月29日联邦基金利率最终被提高到5.25%。当贷款利率提高以后,人们对房地产的需求下降,导致价格回落。与此同时,因为债务已经超过了房屋的实际价格,拖延还贷的现象显著增加既而引发了波及全球的危机。

虽然这次危机爆发的直接原因是美国房地产行业的不景气,房价下跌所致,但是追本溯源,其实还是由于次级债本身所特有的机制及金融衍生品过度发展而监管机制却不健全所导致的。

金融危机首先造成了发达国家的信贷紧缩。由于金融监管没有跟上,人们对金融机构到底有多大风险搞不清楚。当有一两家机构破产时,大家对所有金融机构都产生了怀疑,信心大减,于是信贷紧缩,投资放慢。房地产泡沫破灭后,股市猛跌,消费减缓。预计发达国家将陷入经济衰退。美国金融市场持续动荡正通过金融、贸易等方式向全世界传导,全球经济发展明显减速,形势有可能进一步恶化。金融危机不仅会导致发达国家经济陷入衰退,发展中国家的发展和减贫也将面临严峻挑战。

二、外部冲击的表现形式

(一)外部冲击的表现形式之一:美国的次贷危机

由于抵押贷款机构放松贷款条件,为不具备还款能力的高风险客户提供信贷,而投资银行又基于这些贷款创造了大量的高风险衍生金融产品,从而引发了美国的这次从2006年年底开始的次贷危机。

与传统金融危机不同,这次次贷危机具有以下几个特点:首先是此次危机的性质正在由2007年年初的金融领域的流动性问题演变为更大范围的经济实体危机;其次,次贷危机中风险的承担者不再是某个国家或区域,它具有世界性;更为重要的是,危机所造成的损失比人们预想的可能要大得多。从2006年11月到2008年10月份中旬,全美共有约八十多家次级抵押贷款公司宣布停业,数十家银行陷入困境而破产和倒闭,其中不乏像雷曼兄弟和贝尔斯登这样的著名金融机构。危机的直接损失由人们起初估计的5000亿美元升至十月中下旬的1.4万亿美元左右。

美国的次贷危机对我国经济的影响主要体现在以下几个方面:从和次贷有直接关联的金融机构看,一方面,由于我国有着不同于西方的信贷和金融监管制度,次贷危机虽然在一定程度上对我国的一些银行和金融机构造成了损失,但总的来说,造成的损失有限,在可控的范围之内。因此,此次危机对我国金融机构的影响有限。但另一方面,次贷危机使我国金融市场动荡加剧,对我国投资者在心理层面上的打击较大。从和次贷危机有间接联系的进出口形势看,次贷危机所产生的美国金融市场的动荡,可能会降低美国消费者的收入预期,进而使消费者的消费支出减少,从而影响我国的出口。

1.国内金融机构损失有限

自2007年以来,根据WTO有关条款,我国开始对外逐步开放银行等服务业领域。但从美国次贷危机爆发至今,我国监管部门对金融机构从事境外信用衍生品交易管制仍然比较严格,虽然国内一些金融机构购买了部分涉及次贷的金融产品,但这些银行和机构在与次贷有关的投资上规模并不大。到2008年10月中旬,我国共有14家银行业机构投资了美国的“两房”债券,规模在310多亿美元左右,其中高风险类债券约占10%,是2007年这14家银行机构的净利润的11% (2007年这14家银行机构的净利润约为2869亿元人民币)左右。国内的机构投资者,如中国投资公司,由于成立时间短,与次贷有关的投资规模也不大,美国证券交易委员会在2007年11月份公布的数据显示中国投资公司在美国货币市场基金有接近54亿美元的投资出现问题,占中投2000亿美元资产的2.7%。由此可见,中国银行和投资机构涉及次贷的资金金额比重较小,造成的损失在可承受的范围内。

2.国内金融市场动荡加剧

近几年,随着国内外金融市场联动性的不断增强,发达国家金融市场的持续动荡必将对我国国内金融市场产生消极的传导作用。一方面,国际金融市场的波动会直接加剧国内金融市场的动荡;另一方面,外部市场的持续动荡会从心理层面影响人们对中国市场的长期预期。美国次贷危机发生以来,当道琼斯指数从最高的14118点下跌到10月9日的8600点时,其最大降幅为39%。而我国A股市场因种种因素(包括美国次贷危机影响),在这期间下跌幅度是美股的近2倍。与此同时,由于国内企业直接融资比例不断提高,金融市场的动荡很可能会引起国内资产价格的重新调整,从而进一步影响国内金融市场的稳定。

3.对美出口形势严峻

近几年,我国对美出口在总出口中的比重一直保持在21%以上,并且美国是中国最大的贸易顺差来源之一。次贷危机爆发以来,美国的经济增长开始减速,内需趋于萎缩。主要表现在:GDP增长率从2007年三季度的4.8%降到四季度的-0.2%;而2008年一、二季度增长率虽为0.9%、1.9%,但扣除净出口因素,内需对GDP增长的贡献分别为0.1%和-0.5%。因此,尽管这两个季度GDP未出现负增长,但内需已停滞甚至萎缩。其中,占GDP比重逾70%的消费开支增长率,从2007年的2.8%降到2008年一季度的0.9%;二季度在退税刺激下也只有1.5%的增长。美国的经济状况将在很大程度上影响中国产品的对美出口。近期的出口数据也显示,2007年第四季度中国对美国的出口增速较前三个季度下降了6%;2008年的1~5月,出口增速又同比下降了9.5%。从出口美国的商品结构看,出口下降主要表现在某些产品类别上,如以家具、寝具、灯具、活动房为例,2004年到2005年美国从我国进口同比增长18.3%;2005年到2006年同比增长13.5%;而2007年1~6月同比增长仅为5.0%。可以推测,在未来一段时间,受美国次贷危机的影响,中国对美出口还将在更多的商品上受到冲击。

尽管我国出口结构的升级和出口市场的多元化可以在一定程度上减轻美国需求变化对出口的影响,但事实上,中国的出口增速从未与美国经济增长脱节。只要美国经济出现衰退,中国出口就有可能明显放缓,进而直接影响我国的经济增长。此外,出口的减少也会通过出口导向型企业的投资需求的减少而最终影响整个宏观经济。

4.总的出口形势不容乐观

加入世贸组织以来,我国经济与世界经济之间的互动关系不断增强,外贸总额在世界上的位次不断前移。外需对中国经济增长的贡献率显著上升(见图1-3),这使得中国经济很容易受到世界经济剧烈波动的影响。2002~2004年货物及服务净出口对中国GDP增长的贡献率约为5%,而2005~2007年货物及服务净出口对中国GDP增长的贡献率上升到了20%左右,拉动GDP增长2.2~2.6个百分点。

图1-3 货物及服务净出口对经济增长的贡献率(2008E年为估计数)

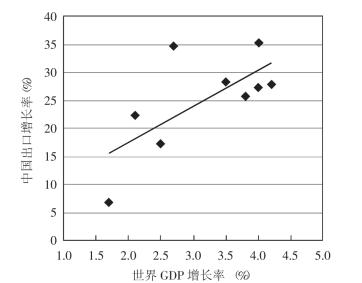

根据近期数据(2000~2008年)测算,在不考虑其他影响因素的条件下,中国出口增长率与世界GDP增长率之间存在着较强的正相关关系,世界GDP增长率每下降1个百分点,中国出口增长率将平均下降6个百分点左右见图1-4。

因此,金融危机对中国出口的影响程度将主要取决于世界经济减速的程度。如果2009年世界GDP增速下降到-1.5%,则2009年中国出口增长率将比2008年下降25个百分点左右。

图1-4 中国出口增长率与世界GDP增长率之间的关系(2000~2008年)

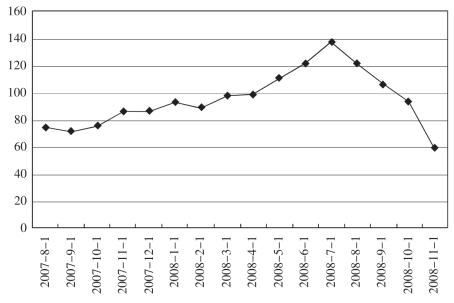

(二)外部冲击的表现形式之二:石油价格波动

伊拉克战争之后,油价开始摆脱欧佩克组织所设定的每桶22~28美元的“价格带”约束。其价格运行区间由2003年的每桶25~35美元上升至2005年的每桶45~65美元;并随后有持续上涨的趋势。到2008年的7月,国际石油曾最高突破147美元每桶。图1-5是2007 年8月至2008年11月的月度采样数据,数据来自于美国能源信息中心(Energy Information Administration)。很明显,在金融危机爆发的2008年7月前后,国际油价明显地经历了上涨、油价最高点到开始价格下降的波动过程。

作为制造业大国,我国的经济发展越来越依赖石油。一方面,从石油消费的绝对值看,在我国GDP从1997年的98060亿元增至2007年的251483亿元之际,我国的石油消费也从年消费1.96亿吨增加到3.736亿吨,年均增长6.8%。而其中近一半是从国外进口,也就是说中国的石油对外依存度已接近50%。并且,随着经济发展,我国未来的石油消费仍将保持较高的增长速度。从另一方面看,我国至今尚未建立起比较完善的石油市场体系,石油贸易方式单一,定价机制缺乏灵活性。因此,国际油价的大幅变动,尤其是石油价格的上涨将对我国经济运行和居民生活带来不小的负面影响,主要表现在以下几个方面:一是石油价格上涨将增加我国外汇支出。我国2007年石油进口达1.96 (原油加成品油)亿吨,2008年预计也将达2亿吨左右,约合14.7亿桶,如每桶石油年均上涨10美元,则我国购买石油的外汇支出将增加147亿美元。二是石油价格上涨将加大企业成本,压缩企业利润空间。石油价格的上涨必然引起与石油相关产品的价格上涨,造成我国企业生产或运营成本增加,直接给交通运输、冶金、渔业、轻工、石化、农业等相关产业带来不同程度的影响。三是石油价格上涨将增加居民消费支出,对我国汽车及其相关产业造成负面影响。此外,由于国际石油价格的变动受国际供求关系、运输安全、储存水平、美元汇率等一系列因素的影响,这些不可控因素在一定程度上增加了我国制定相应经济政策的难度。

图1-5 石油价格走势

资料来源:Energy Information Administration,USA。

(三)外部冲击的表现形式之三:美元汇率的波动

美国长期以来存在的经常账户赤字和财政赤字是导致美元自2002年起贬值的主要原因。尤其是2007年年中以后,次贷危机使美元出现了急剧下跌的态势。从2007年7月到2008年7月,美元对世界主要货币持续贬值,其中对欧元贬值了14.3%,对人民币贬值了9.8%,对日元贬值了14%。表1-2描述了美元在2007年7月到2008年11月的汇率走势。

由于美元不仅是全球重要的储备货币,同时也是国际市场上石油等大宗商品交易的计价货币,因此美元汇率的波动给全球经济带来了不容忽视的影响。其中对我国的影响主要表现在以下几个方面:其一,美元贬值直接导致了我国外汇储备的缩水。在2007年6月至8月间,作为世界上外汇储备最多的中国,由于美元贬值使我国的储备缩水约2400亿美元[2]。其二,美元的持续贬值使得国际市场以美元计价的石油、粮食及其他大宗商品的价格持续上升,这在一定程度上增加了我国购买石油等原材料的外汇支出。2008年上半年仅原油、成品油、铁矿砂和粮食四项重点进口商品就因涨价因素合计多支付了近516亿美元。其三,美元汇率波动影响了美国产品和我国出口产品的相对价格,对我国的出口构成严峻的考验。随着美元对人民币贬值幅度的加大,本币升值对出口的抑制作用逐渐显露。最新的数据表明,2008年11月份我国出口名义增长率为-2.2%;是近几年我国出现的首次月度负增长,这表明我国的出口能力已明显减弱。我国出口增长对GDP增速的贡献率约为40%,出口萎缩将对中国经济增长和就业产生严重的影响。此外,美元贬值增加了人民币升值压力及宏观调控的难度。尽管从2005年7月中国实行人民币汇率机制改革到现在,人民币对美元升值的累积幅度超过了15%。但是,由于美元对世界其他主要货币大幅度贬值,而人民币的汇率又主要是采取盯住美元的政策,所以相对于欧元、英镑等主要货币而言,人民币则出现了贬值。这在一定程度上增加了欧盟和其他国家对人民币升值的压力。

表1-2 美元对人民币、欧元及日元的贬值数据

资料来源:中国国家外汇管理局网站。

三、美元汇率波动对中国进出口及外汇储备影响的CGE模拟

在上面的章节中,我们对美元汇率波动对我国经济的影响做了一些定性的分析。为了更为直观地考察该因素对我国对外贸易带来的影响,在这一节中我们使用一个简单的一般均衡模型,在注重描述中国对外贸易特征的基础上,模拟美元汇率变动对我国的进出口水平以及由此引起的外汇储备水平的影响。

(一)分析模型

我们拟考虑两个开放的经济体的情形。其中,一个经济体是中国,其特点是:①在国际贸易中,加工贸易占很大比重(如40%~60%);②存在巨额贸易顺差;③在汇率政策上,处于由政府管理的汇率机制向浮动汇率机制的转型期。而另一个经济体为中国以外的其他国家。两个经济体之间的贸易假设仅用美元结算。模型的结构由供给模块和需求模块组成。

在供给模块,方程主要描述产品的供应水平(用生产函数表示)。对于中国,由于加工贸易在贸易总量中所占的比重较大。因此,在其生产方程中我们加入了中间投入要素。具体方程形式为:

![]()

其中:i指不同的商品(部门或企业,在本文中我们使用了农业和能源产业、制造业、其他产业三个部门),![]() 分别指产出水平、劳动力和资本投入以及加工贸易投入。

分别指产出水平、劳动力和资本投入以及加工贸易投入。![]() 分别是劳动力和资本的价格以及加工贸易投入品的价格。

分别是劳动力和资本的价格以及加工贸易投入品的价格。

上式的一阶条件是:

由于没有加工贸易的因素,世界其他国家的生产能力可以描述为:

![]()

其一阶条件为:

商品的需求被描述为国内产品和进口产品的CES复合产品的需求。这种考虑直接将国内产品和进口品的替代关系(通过不同的替代弹性)考虑到模型的设定中。其具体的方程为式(5)所描述的是一个效用最大化问题。

其中:![]() 是中国的CES复合商品(即进口和国内产品的阿明顿复合品),

是中国的CES复合商品(即进口和国内产品的阿明顿复合品),![]() 是中国对本国产品(进口品)的需求。

是中国对本国产品(进口品)的需求。

同中国相似,世界其他国家的需求方程也可表示为一个类似的效用最大化问题,见式(6)。

在产品市场均衡的假定下有:

(https://www.xing528.com)

(https://www.xing528.com)

最后,市场出清条件给出:

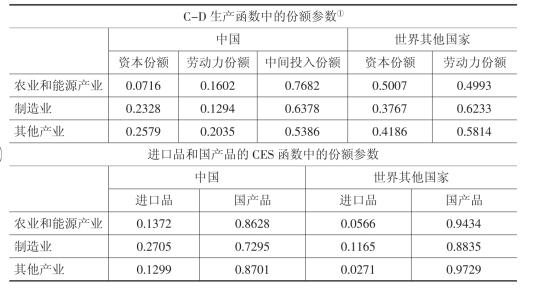

(二)模型中使用的数据、参数及基准情形

一般均衡方程的数据基础是投入产出表。本章的数据来源结合使用了1997年GTAP的数据库和我国统计局公布的2005年投入产出表。模型中非线性方程的弹性和份额等参数主要参考GTAP数据库中的参数。表1-3报告了模型中使用的参数数据。主要包括模型中的生产函数和阿明顿复合函数中涉及的份额和替代弹性数据。

表1-3 模型中使用的参数数据

①原始数据取自GTAP 5数据库,这里我们把原始数据库中的熟练劳动力和非熟练劳动力做了加总。土地及资源要素在这里没有考虑。

表1-4记录了模型中基期情形的数据情况。该数据是基于中国2005年的投入产出表。表中的数据是这样得到的:对于中国的数据,我们根据2005年投入产出表,计算出模型所需的部门总产出水平、部门对国内产品的需求水平、部门的进口需求和出口。其中,部门总产出水平对应投入产出表中的总产出;部门对国内产品的需求水平对应投入产出表中的总产出减去出口;部门的进口需求和出口对应投入产出表中的进口项和出口项。对于世界其他的数据,我们是这样处理的:首先根据1997年GTAP数据库,得出总产出水平、对“国产品”的需求水平、出口和进口在各产业间分配的比例;然后从中国2008年统计年鉴中得到2005年的进口和出口数据,从WDI数据库中得到世界经济增长数据。先用GTAP数据库中的世界其他的产出水平乘以1998~2005年的经济增长率得到2005年的世界总产出,再乘以产业间分配比例得到表1-4中世界其他的部门产出水平;对于其进口数据,我们从统计年鉴中取世界总进口减去中国的进口得到世界其他的进口,用产业间进口比例乘以世界其他的总进口得到表1-4中的世界其他部门进口数;对于出口数据,为了满足一般均衡模型的计算需要,世界的出口数据由世界进口加上中国对世界的贸易逆差得到,进而在表1-4中显示的中国的贸易顺差等于世界其他的贸易逆差。

表1-4中使用了“人民币*” ,而不是人民币。其含义是我们将人民币加工为人民币乘以8.192 (人民币2005年对美元的中间价)。这样在2005年,1人民币* = 1美元,这也是表中的汇率为1∶1的原因。这种处理可以略微简化模型的计算。

此外,模型中计算的贸易盈余没有包括服务贸易。

表1-4 模型中使用的基期数据:中国和世界其他2005年的情形

①产业部门的划分是这样:在2005我国投入产出表中,我们根据17个部门的流量表,把17个部门划为3类,其中农业及能源部门包括:农业;采掘业;电力、热力及水的生产和供应业;炼焦、煤气及石油加工业;制造业包括:食品制造业、纺织、缝纫及皮革产品制造业、其他制造业、化学工业、建筑材料及其他非金属矿物制品业、金属产品制造业、机械设备制造业、建筑业;其他产业包括:运输邮电、批发零售贸易、住所和餐饮业、房地产业、租赁和商务服务业、金融保险业、其他服务业。

续表

资料来源: 《中国统计年鉴2008》及作者计算。

(三)模拟结果

我们将美元贬值5%、10%和20%时中国的总产出水平、进出口水平等计算结果和基准情形相比,得到了表1-5。从美元贬值导致的贸易量和贸易值的变动数据看,美元贬值将使我国的进口增加、出口减少;并且随着贬值幅度的提高,进口和出口变动的幅度成近似比例性的增大。由于各个部门均受到了相同的汇率变动冲击,进口和出口的部门变动数据相近。与此同时,进出口的变化影响了国产品的国内供应和需求,进而影响我国的总产出水平(总供给),计算的结果表明,美元5%、10%和20%的贬值幅度将使我国的总供给水平分别降低0.41%、0.95%和2.55%。值得注意的是,当美元贬值5%、10%和20%时,我国的出口总额将分别减少4.21%、9.19%和17.86%,这说明我国的出口对美元贬值相当敏感,在目前我国的GDP中出口占了近40%贡献率的情况下,这一模拟数据应引起注意。

此外,进出口的变动导致了贸易平衡数据的变化,同2005年的我国外汇储备值相比较,我们看出,随着美元贬值幅度的加大,我国的贸易顺差将减少。但由于我国外汇储备的基期数据很大,即使是20%的美元贬值,也只带来了-27.9%的外汇储备的变动。

表1-5 美元贬值5%、10%和20%时对中国进出口、外汇储备的影响

为了考察模型中的重要参数之一进口品和国内产品的替代弹性对模拟结果的影响,我们对阿明顿方程中的该替代弹性做了敏感性分析,分析结果见表1-6。可以看出,模拟结果对此弹性比较敏感,这说明,在用上述模型框架进行分析时,所选取的阿明顿替代弹性对模拟结果有影响。

表1-6 进口品和国内产品的替代弹性变动对模拟结果的影响

①在具体的计算机语言中,我们用0.999代替1以便求解。

从表中得出一些结论:

(1)用一个简单的两国CGE模型,在假定汇率政策是外生的情形下,使用2005年的数据,我们发现,美元贬值对我国经济总量的影响呈负效应,贬值的幅度越大,负效应越大。

(2)和理论分析的结论一致,美元贬值对我国进出口的影响是出口减少,进口增加,并且变化率很大。

(3)敏感分析的结果显示,当进口品和国内产品的替代弹性大时,模型计算出的结果变动率趋大。

四、应对当前外部冲击的政策选择

正如胡锦涛主席在中央经济工作会议的报告中所指出的那样,从2007年开始,世界经济、金融形势复杂多变,不稳定、不确定因素明显增多。次贷危机引发的金融危机愈演愈烈,对实体经济的影响正进一步加深。国际油价和美元汇率大幅波动等因素加深了外部环境的不确定性。而在国内,宏观经济减速的压力日渐加大,投资、消费比重失衡,产业结构比重失衡等问题日益突出,经营困难的企业日渐增多等。当前复杂的国际国内经济形势的确给我国的政策制定者提出了严峻的挑战。一方面,我国的体制转轨尚未完成,宏观调控不能像完全市场经济国家那样通过利率和“看不见的手”等市场传导机制顺利实现,而必须辅之以行政等非市场手段。因此,中国的宏观政策不仅要注意总量之间的调控与平衡,而且要兼顾结构、产业等一系列的宏观调控;不仅要注意政策的短期效果,而且要兼顾国家的长期发展战略。另一方面,30年的改革开放、8年的世界贸易组织成员经历,使我国的经济发展和世界经济发展密不可分。日益多元的利益主体、多元的企业所有制结构以及全球经济一体化的大背景,都对宏观政策制定的思路以及政策调控工具、手段等提出了更高的要求。

为了摆脱目前国内经济内外失衡,实现中央经济工作会议确立的2009年“立足扩大内需保持经济平稳较快增长”的目标,基于上述的分析,我们给出以下的一些政策建议。

(一)稳定出口需求,支持外向型企业的技术和结构升级

在我国的主要出口市场均面临萎缩的条件下,对外,我们应努力拓展国际市场,使中国产品的出口实现多元化。其中,在努力稳定欧、美、日等主要出口市场需求的同时,开拓亚洲、南美洲等更广泛的出口市场。对内,我们应细化劳动密集型产业内部产品的不同技术含量和附加值含量,重点支持自主品牌产品与高技术附加值产品出口,加快建立和完善自主性国际营销网络和售后服务体系;对中小型外贸企业在资金、技术上予以一定支持,帮助企业通过技术升级实现企业的调整。在宏观政策上,国家可在今年已经调整的出口退税的基础上,在明年,适当提高相关行业的鼓励类产品的出口退税率;积极有序地组织劳动密集型等外向型产业在国内由沿海到内陆的梯度转移。此外,银行金融机构可在贷款等方面给沿海、外向型出口企业一定的优惠,努力在一定程度上稳定这类企业的生产和就业。

(二)以审慎态度对待人民币升值,坚持汇率调整的主动性、可控性和渐进性

由于我国正处于内外均衡失衡的状态,其明显特征是国际收支双顺差。为了摆脱内外经济的失衡,有效地解决中国和美国、欧盟等主要的贸易伙伴国之间的贸易摩擦,2005年之后,我国政府在汇率政策上实行了人民币升值的政策,尤其是在2008年,在国际收支双顺差和通货膨胀并存的情形下,在实施紧缩的货币政策的同时,人民币升值速度加快,2007年7月到2008年11月升值的幅度是2005年汇改以后到2007年7月升值幅度的总和。但是,这一政策搭配在很大程度上受美元贬值、外部经济的掣肘:紧缩货币政策对通胀的抑制效果并不显著,与此同时却造成了企业(特别是中小企业)资金链的紧张;人民币汇率的升值虽然在一定程度上起到了平衡贸易的作用,但出口也因此受到了冲击。2008年11月份我国的出口呈现了近几年的首次负增长可以在一定程度上说明出口受冲击的程度。

因此我们认为,人民币升值的速度应以实现国家宏观调控目标为标准,尤其是在2009年将“保增长”放在宏观经济目标首位的前提下,汇率政策更应坚持汇率调整的主动性、可控性和渐进性,防止人民币过快或一次性大幅升值对出口造成严重的负面影响。

(三)深化改革和监管,推动资本市场持续健康发展

美国的次贷危机从侧面告诉我们,在促进金融对外开放的过程中,必须把握适度的原则,处理好金融自由化和金融管制之间的平衡,处理好金融业与经济整体发展水平的关系,否则,过度的自由化和缺乏有效监管的创新必然带来巨大的风险,造成严重的经济和社会问题。从国家经济发展的层面看,有效的金融监管是促进经济发展的重要因素,也是构成国家金融安全体系第一道防线的基础。但与此同时,国家在推进资本市场改革时,不能片面追求金融业稳定而拒绝开放和创新。此外,国家应不断健全和完善信用制度。加强信用制度基础建设,建立覆盖整个市场的信用制度体系,将市场各方参与者,包括个人与机构都纳入信用体系之内,为管理和评估各方信用提供全面、真实的有效信息。同时,也要建立严格的信用约束机制,确保信用制度基础的坚实、稳固,力求做到能随时监测与及时防控信用风险。

(四)加快建立节油型消费模式和经济结构,积极参与石油国际定价

我国既是石油资源按人口平均相对短缺的国家,又是能源利用效率低下、浪费十分严重的国家。因此,我国应改变粗放式的经济增长模式,加快建立节约型的石油消费模式和经济结构。这就要求我们在产业政策、信贷政策等方面与之配套。在产业政策上,大力支持节能技术、产品、设备的推广,积极支持并促进低耗能产业的发展;限制与高耗油相关产业的发展,降低能源密集型产业在经济中的比重,推动产业升级,改善我国的产品结构和产业结构,从而促进节油型经济体系的建设。

此外,由于石化燃料的稀缺性和不可再生性,油价上涨是油价未来的趋势;油价上升越高,我国需付出的外汇就越多,从而我们的财富流失得就越多。为了减少油价上涨对我国经济造成的直接损失,我国应充分发挥消费大国的需求优势,通过石油现货与期货两个市场,参与国际石油定价,争取更大的定价发言权与主动权,减少石油价格波动对我国经济发展的不利影响。

参考文献

刘树成、张平、张晓晶: 《中国经济周期波动问题研究》 。

国家统计局: 《中国统计年鉴》 ,www.stats.gov.cn。

国家统计局: 《统计摘要》 ,www.stats.gov.cn。

Betina V. Dimaranan,Robert A. McDougall,and Thomas W. Hertel,2006,“GTAP Version6 Documentation:Chapter 20‘Behavioral Parameters’ ”http://www. gtap.agecon.purdue.edu/resources/download/2906.pdf.

Cooper Richard N.,2006, “Living with global imbalances:A contrarian view” ,Journal of Policy Modeling 28 615-627.

Dawkins,C.,T.N. Srinivasan,and J. Whalley,2001, “Calibration”in J.J. Heckman and E. E. Leamer,eds.,Handbook of Econometrics:Volume 5,Elsevier Science.

Dean,Judith M.,K. C. Fung and Zhi Wang,2007, “Measuring the Vertical Specialization in Chinese Trade” ,U. S. International Trade Commission,Office of Economics,Working Paper No. 2007-01-A.

Frankel,Jeffrey,2006, “On the Yuan:The Choice between Adjustment under a Fixed Exchange Rate and Adjustment under a Flexible Rate” , CESifo Economic Studies,Vol. 52,2/2006,246-275.

Imam,Hasan and John Whalley,1982, “General Equilibrium with Price Intervention Policies:A Computational Approach” ,Journal of Public Economics,18(1)June 1982,19-105.

IMF,2005, “Asia-Pacific Economic Outlook” ,International Monetary Fund,Washington,DC.

Kamad.,and Takagawa,I.,2005, “Policy Coordination in East Asia and across the Pacific” ,Bank of Japan Working Paper Series No. 05-E-4 (Bank of Japan,Tokyo) .

Li Wang and John Whalley,2007, “The Impacts of Renminbi Appreciation on Trade Flows and Reserve Accumulation in a Monetary Trade Model” ,NBER Working paper No. 13586.

Marquez,J.,and Schindler,J.,2006, “Exchange Rate Effects on China’ s Trade:An Interim Report” ,Federal Reserve International Finance Discussion Paper No. 861 (Federal Reserve Board,Washington) .

Park,C.,2005, “Coping with Global Imbalances and Asian Currencies” ,http:// www.adb.org.

Thorbecke,Willem,2006, “How Would an Appreciation of the Renminbi Affect the U.S. Trade Deficit with China? ”Topics in Macroeconomics Volume 6,Issue 3 2006 Article 3,http://www. bepress. com/cgi/viewcontent.cgi?article=1454&context= bejm.

Voona,Jan P,Li Guangzhong and Jimmy Ran,2006, “Does China really lose from RMB revaluation? Evidence from some export industries” ,Applied Economics,2006,38,1715-1723.

Whalley,John,2006, “The Post MFA Performance of Developing Asia” ,NBER working paper No. 12178.

Willenbockel,Dirk,2006, “Structural Effects of a Real Exchange Rate Revaluation in China: A CGE Assessment” ,MPRA Paper No. 920,http://mpra. ub. unimuenchen. de/ 920/.

Zhang,Z.,2001, “Real exchange rate misalignment in China:an empirical investigation” ,Journal of Comparative Economics,29,80-94.

Zhang Fan,Zuohong Pan,2004, “Determination of China’ s long-run nominal exchange rate and official intervention” ,China Economic Review,Volume 15,issue 3.

(本章执笔人:王丽)

【注释】

[1]参见刘树成、张平、张晓晶: 《中国经济周期波动问题研究》 。

[2]现在中国外汇储备为2万亿美元,其中70%为美元资产,相当于有总额为1.4万亿美元的美元储备,假定每个月人民币的升值幅度为1%,那么每个月中国外汇储备的损失就是140亿美元。但由于我国的外汇储备是一个不断增加的过程,确切的损失并不容易估算。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。