第一节 中印承接服务外包的比较

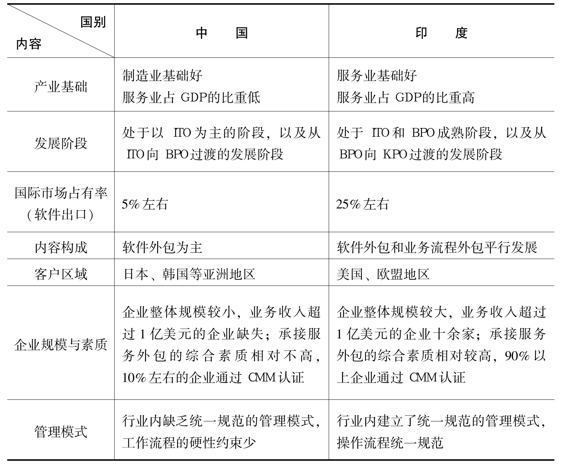

本节通过承接服务外包的规模、国际市场占有率、内容构成、客户区域、企业规模与素质、外包管理模式等方面对中印承接服务外包的发展进行比较分析。

一、产业基础的比较

工业与服务业、计算机硬件与软件产业的发展对中国和印度承接服务外包产生了相当大的影响。中国的经济总量要远大于印度,但工业产值和服务业产值所占GDP的比重的差异明显。从工业和服务业产值占GDP的比重来看,2004年,中国工业产值占GDP的比重为50.8%,印度工业产值占GDP的比重为26.1%;中国服务业产值占GDP的比重为34.5%,印度服务业产值占GDP的比重为52.2%;2009年,中国服务业产值占GDP的比重为43.3%,印度服务业产值占GDP的比重为56%。从计算机硬件与软件的生产与销售来看,中国的硬件销售和出口的比重大,商务部的数据显示,2005年中国计算机硬件产业销售总收入为3.45万元亿人民币,出口为2 646亿美元,分别占销售总额和出口总额的89.8%和98.7%。2004/2005财年,印度硬件产业产;中国国内市场广阔且潜力巨大,其良好的计算机硬件产业基础有可能对计算机软件产业和服务外包产业的发展形成巨大的推动作用,承接国内服务外包的潜力巨大。

二、发展阶段的比较

印值109亿美元,出口为19亿美元,分别占信息产业规模和出口规模的33%和10%。从IT产业发展的对比而言,中国计算机硬件产业基础良好,特别是得益于跨过公司在华投资计算机硬件企业的发展,目前已成为全球信息产业硬件产品大国,计算机、手机等产量居世界首位;印度信息产业的发展以软件为主,国内市场较小,其软件产业发展以出口为主。相比较而言,印度国内产业基础较弱,承接服务外包的优势在于境外而不在于其国内度承接服务外包起步早于1970年,单从起步的时间来看,大约比中国早15年左右。同时,印度利用美国IT泡沫、“千年虫”危机等有利的外部环境快速发展,而中国在2000年以前承接服务外包发展非常缓慢,近几年来在政府的推动下才得到较快的发展。因此,无论从承接服务外包的发展阶段还是从承接服务外包的成熟度上来看,印度都要远超过中国。

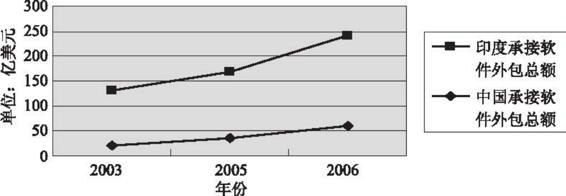

印度的IT服务,ITES- BPO,工程服务、R&D、软件产品三类业务齐头并进且增速迅猛,2007年分别比2004年增长了126%、179%和124%。印度ITO和BPO产业已经比较成熟,业内普遍认为印度承接服务外包整体上处于BPO成熟阶段并由BPO向KPO过渡的阶段。而中国目前尚处在以ITO为主的阶段以及从ITO向BPO过渡的发展阶段。NASSCOM认为,中国5年之内还难以撼动印度在全球服务外包市场中的地位。从数据对比和发展趋势上看,2003年印度服务外包的收入总额是中国的22.1倍,差距为97亿美元;2006年印度是中国的18.7倍,差距为350亿美元。(见图6- 1)

图6-1 中印承接软件外包趋势比较

三、国际市场占有率的比较

衡量一个国家承接服务外包的国际地位,一个重要的指标就是看其国际市场占有率,即该国承接服务外包的总额占世界服务外包总额的比重,这一比重反映的是一国承接服务外包的整体水平和整体的国际竞争能力。由于世界各国近几年来才开始对服务外包的总体数据进行统计,不同国家服务外包数据统计的不完整性以及中印两国服务外包统计口径存在差异,因此,直接的数据对比可信度较小。软件外包是目前服务外包最重要的组成部分,软件外包的总额约占整个服务外包总额的70%左右,因此,用软件外包的数据计算国际市场占有率很大程度上能说明中印两国服务外包国际市场占有率情况。

2003年中国承接国际软件外包的总额约为20亿美元,印度约为112亿美元,分别占同年全球软件外包总额的4.3%和24.2%;2005年中国承接国际软件外包的总额为35.9亿美元,印度约为132亿美元,分别占全球软件外包额的比重为5.85%和21.52%;2006年中国承接软件外包的总额约为60.6亿美元,印度约为181亿美元,分别占全球软件外包比重的8.33%和24.89%。从国际市场占有率上看,印度软件外包的国际市场占有率保持在稳定增长的水平上,在国际市场上拥有举足轻重的地位;相比较之下,中国软件外包的国际市场占有率尽管稳中有升,但比重较低,这一指标与印度之间尚有较大的差距。

四、内容构成与分类结构的比较

外包的服务中,价值链的最低端是程序员专业代工、现场开发合同,价值链高端的是承包方与发包方合作研发的服务流程和项目。总体说,软件外包是基础层次,附加值较低,而业务流程外包和知识流程外包的附加值较高。从承接服务外包的内容构成来看,目前,我国承接服务外包的内容以ITO为主,主要从事初级阶段的软件编码和应用软件开发、测试与维护工作,大多为低端软件外包和嵌入式软件,处于产业链的中低端;BPO产业发展水平较低,业务量较少,成功的案例也较少。相比之下,印度企业在承接服务外包方面起步早,业务相对比较成熟,尽管软件外包仍然是所承接服务外包的主体,但附加值较高的业务流程外包在总体外包中的比例逐年提高,特别是在金融服务外包和医疗服务外包方面取得了发展的生机和优势。可以说,已经成功跨越了单纯的软件外包编码专业代工、现场合同开发的阶段,开始提供系统集成、方案执行、信息技术咨询、生物工程研发、工业设计等价值链上游的服务,承接金融服务、电信设备和制造业的全系列软件工程服务。刘森林(2007)的研究认为,到2010年,印度很可能由现在的商业处理外包中心(BPO)过渡成为知识处理的外包(KPO)基地。

从区域结构来看,中国拥有强大的制造业基础,跨国公司以商业存在形式在中国设立的制造中心以及由此延伸而来的服务中心规模较大,因而承接的服务外包多为境内企业的服务外包,通过自身竞争力获得的离岸外包的规模和比例相对较小。与中国相比,印度的制造业基础薄弱,国内市场有限,2006年利用外资不足当年中国的1/10,所承接的服务外包基本上属于来自境外的离岸外包。

五、客户区域的比较

从承接服务外包的区域分布看,印度在承接英、美等西方发达国家的服务外包上比中国具有天然的优势。英语语言的娴熟运用是其中的一个方面,也是中国短期内不能快速解决的一个问题。更重要的是,由于历史原因,印度受英国民主政治制度与传统的影响深刻,这使其与英美等发达国家的联系紧密,与西方主流国家和社会之间的交流非常直接。同时,印度对国际政治、法律体系与经济格局非常认同,因此能够非常娴熟地融入到西方主流社会。加之印度与欧美国家拥有相近的法制系统和社会制度,印度能够在更大程度上获得美国高层的信任并推进双方的深度合作。尤其是在一些涉及高新技术、军事国防等带有保密性质的大订单上,如果要将服务外包到技术成熟的发展中国家,美国将首选印度。因此,印度所承接的服务外包主要来自于欧美市场,其中美国是最主要的发包国家。以软件外包为例,2005年,印度对美软件出口达到出口总额的68%,2006年为67%;欧盟是印度软件出口的第二大市场,2005年占其软件出口总额的23%,2006年则达到了25%,而对其他国家的出口不足10%,近年来,印度加大了对日本等国市场的开发力度,所占的比重稳中有升。(https://www.xing528.com)

相比较之下,中国具有承接东北亚特别是日本的服务外包方面的天然优势。由于地域相邻、历史源远流长、文化传统一脉相承,我国承接服务外包的市场主要集中于亚洲地区,其中从日本、韩国等邻近国家承接服务外包业务的比重较大。2005年,我国承接的软件外包中,日本市场达到5.43亿美元,约占软件外包总额的60%,欧美市场仅占20%左右。在美国、欧盟等市场的竞争能力有限,尚处于起步阶段,承接外包的比重较小。其中一方面的原因是,由于政治制度和意识形态理解的差别,美国主流政治力量从来就将中国看作是潜在的竞争对手,他们从来就不希望看到一个强大的中国,因此,在中国与印度处于同等竞争条件下甚至是中国的条件要优于印度时,他们也会优先考虑印度公司,这是中国企业得不到美国等发达国家大金额订单的一个重要原因。

六、企业规模与素质的比较

跨国公司是全球化时代配置资源的主体,要提升一国在全球经济中的控制力和配置资源的能力,必须依靠本国的跨国公司去实现。承接服务外包也是如此。服务的不可预视性决定了跨国公司在将服务进行外包时,更加注重接包方的声誉、信誉、企业规模、交付能力和服务质量与水平等软实力。

从承接服务外包企业的规模来看,中国从事该领域业务的软件企业起步较晚,规模较小。商务部数据显示,2007年我国拥有软件企业14 300个,从业人数152万人,企业平均规模在100人左右。最大的软件企业东软集团有3 000人。印度承接服务外包的企业有上千家,平均规模在800人左右;规模最大的企业有TATA、INFOSY、W IPRO、HCL等数十家,其中TATA拥有员工45 000人,W IPRO拥有员工41 000人,INFOSYS拥有员工32 000人。相比较可以看出,中国承接服务外包企业的规模要远远小于印度同类企业。

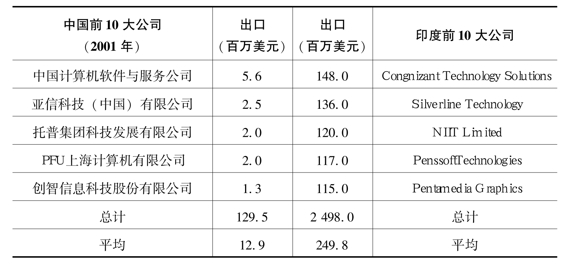

从承接服务外包的收入来看,中国承接服务外包企业受到规模和发包市场的局限,2005年外包收入超过1 000万美元的企业较少,收入最大的东软集团外包总收入为6 000万美元,神州数码集团约3 000万美元。而印度承接服务外包企业的收入则非常可观。2005年,TATA经营收入为22.28亿美元;W IPRO年收入18.69亿美元;INFOSYS年收入16.33亿美元。通过中印两国前十大软件公司及外包服务收入的比较(表6- 1)可以看出,中国软件与服务外包企业与印度的同类企业存在着较大的差距。

表6-1 中、印两国前10家软件公司的出口及外包服务收入比较

续表

资料来源:中国软件行业协会,NASSCOM.转引自:中国软件之窗www.csia.org.cn

此外,在获得CMM等行业技术认证方面,由于对CMM等质量体系认证工作的重视程度不够以及认证费用较高等原因,中国相关企业通过ISO 9000以及CMM质量体系认证的企业家数较少,截至2007年1月,中国共有251家软件企业通过CMM认证,其中只有不足20家企业通过CMM5级认证。这大大降低了中国企业获得服务外包合同的能力。相比较之下,印度通过行业技术指标认证的企业比重很大。根据NASSCOM的规定,凡拥有10名员工以上的软件公司必须达到ISO 9001的标准认证,印度已经有近400家企业获得了ISO 9001的标准认证,此外,印度已有100多家企业获得了CMM5的标准认证。数据显示,全球每4家拿到CMM5级认证的企业有3家是印度企业。可见,在企业质量体系认证方面,中国企业与印度同类企业的差距也相当大。

七、管理模式的比较

一个相对复杂、处于价值链高端的服务外包项目对承包方对项目的管理模式、开发流程以及质量认证等要求都比较高。从国际服务外包的实践来看,服务外包的发包企业非常重视承接企业的管理模式和质量标准,而管理模式与质量标准只有通过国际公认的认证标准来体现。

印度开创了一种工厂式的承接服务外包管理模式,即通过严格的流程管理将一个庞大的软件开发或服务过程分解成若干可以量化管理的小流程,每个经过培训的熟练程序员只需要严格按照流程操作就能够完成[1]。在技术层面,印度企业在运用计算机语言开发应用软件方面具有较高的水平,很多印度企业掌握并运用第四代语言(AGL)、图形用户界面(GUT)等。目前,CMM已经成为承接服务外包行业公认的选择合作者的基本判别指标,也是承接服务外包企业获得业务合同的敲门砖。相比之下,中国的承接服务外包企业在技术的掌握以及质量管理与工作流程方面的硬性约束较少,行业协会也尚未从制度层面上提出严格和统一的流程管理操作标准,因此,也缺乏标准化的服务外包项目管理模式。管理模式的缺乏将一定程度上影响中国企业对离岸服务外包项目的承接能力。

表6-1 中印承接服务外包的比较

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。