一、经典预警模型研究及构建思路总结

1.经典预警模型研究

在金融危机预警模型中,经典模型有三种:FR模型、KLR模型和STV模型。FR模型在预测准确性方面存在一些缺陷,而Probit/Logit模型经过逐步改进后效果较好,因此,下面分别从模型对危机的定义、对危机的预警过程和模型的局限来详细分析KLR模型、Probit/Logit模型和STV模型。

(1)KLR模型

美国学者Kaminsky、Lizondo和Reinhart(1997)开发出的预警方法,称为KLR模型。此方法以Diebold和Rudebusch(1989)以及Stock和Watson(1989)的工作为基础,用于货币危机预警,被Berg和Pattillo(1999)称为1997年以前最有效的预测货币危机的方法。

危机定义:KLR模型将汇率月度百分比变化和国际储备月度百分比变化加权平均构成汇率市场压力指标,其权数选取的原则是保证指标的两个组成部分具有相同的条件方差。货币危机定义为汇率市场压力指标偏离其均值超过三个标准差。

危机预警:KLR模型用单个指标预测金融危机需要确定指标的临界阈值。他们以1970—1995年发生的76起金融危机为研究对象,利用危机发生时的月度数据,统计发生危机时指标发出错误预报的概率和未发出预报的概率,根据指标发出预警的情况建立危机预警系统,当发出预警的指标达到特定的数量,可以判断危机将在24个月内发生。

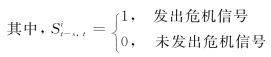

单个指标不能反映综合情况,因此KLR模型在单个指标的基础上提出了4个复合指标。假设共有n个预警指标(n=1,2,3,…,n),第i个指标在第t期发出信号与否用S it表示,则简单加总合成的第一个指标![]() 在[0,n]的取值可用公式表示为:

在[0,n]的取值可用公式表示为:

![]()

若用Pm(X it)表示弱临界值,Pe(X it)表示强临界值,则弱势信号![]() 和强势信号

和强势信号![]() 满足下列条件,这时强势信号被赋予弱势信号两倍的权重,合成指标在[0,2n]的取值可用公式表示为:

满足下列条件,这时强势信号被赋予弱势信号两倍的权重,合成指标在[0,2n]的取值可用公式表示为:

合成指标![]() 反映经济金融运行的渐进过程:

反映经济金融运行的渐进过程:

![]()

该式表示第i个预警指标在第t-s期至第t期任何一期只要发出一次危机信号,![]() 就被赋值一次,为1,否则等于0。由于上述三个指标没有考虑指标的预警能力,因而合成指标

就被赋值一次,为1,否则等于0。由于上述三个指标没有考虑指标的预警能力,因而合成指标![]() 用噪声—信号比率的倒数作为权重预测金融危机,反映预警能力。预警能力越高的指标,其预警贡献率越大。

用噪声—信号比率的倒数作为权重预测金融危机,反映预警能力。预警能力越高的指标,其预警贡献率越大。

![]()

其中,ωi表示噪声—信号比率

模型局限:在危机延续时期指标也会有异常,为了区别指标延续时期与危机发生时期,KLR模型设置了“排斥窗口”(exclusion window),在“排斥窗口”所在时期的信息不被认为是危机预警。但“排斥窗口”宽度是人为设定的,这可能导致在“排斥窗口”时期的有用信息被忽略,如果一次新的危机发生在此时间段内,将不会被预警,同时也会引起人为序列相关性。

(2)Probit/Logit模型

不同于KLR方法的从单个指标中提取危机信息,Probit/Logit模型通过直接估计预警指标的条件概率来预测危机,最早由美国学者Frankel和Rose(1996)运用Probit模型预测105个发展中国家的货币危机。在金融危机的预警指标中,指标变量不都是连续的,常常出现选择问题。当变量有两种状态可供选择时,就称之为二元离散选择模型;当变量有多种状态可供选择时,就称之为多元选择模型。

危机定义:Frankel和Rose定义的货币危机是:名义汇率至少贬值25%并且贬值率相对于上一年至少上升10%。(https://www.xing528.com)

危机预警:以二元Logit模型为例,假定存在一个不可观测的变量T,该变量决定了Y t的取值且与预测变量X存在某一函数关系,即:T=f(X),通常假设为线性关系,则:T=f(X)=Xβ+ε。在第t期,假设当T>T 0时(T 0指临界值),发出危机信号,则Y t=1;同理,当T≤T 0时,未发出危机信号,则Y t=0。那么:

P(Y t=1)=P(T>T 0)=P(εt>-X tβ)

得出P(εt>-X tβ)后就可以研究危机发生的概率,进而进行预警研究。

模型局限:Bussiere和Fratzscher(2002)指出,传统的双元应变量Probit/Logit模型在预测金融危机时混同了危机前的诱发期和危机后的恢复期,存在严重缺陷。因此,他们提出一种改进方法:使用三元应变量Logit模型预测危机,将危机变量取值为“0”代表平静期,“1”代表诱发期,“2”代表恢复期。但是,改进后仍存在Logit模型固有的缺陷:将连续变量转换为离散变量后,会造成信息损失,由因变量的动态性而产生的潜在有用信息将被抛弃。而且,类似于KLR模型的“排斥窗口”问题仍然存在,在此方法中未得到解决。

(3)STV模型

美国学者Sachs、Tornell和Velasco(1996)开发出的预警方法,称为横截面回归(STV)预警模型。该方法以1994年11月至1995年6月的面板数据为基础,以线性回归方法分析了1994年12月的墨西哥金融危机在1995年时对相关20个新兴市场国家的影响。

危机定义:STV模型认为不应该只考察单个指标的临界值,而忽视各个指标间的相互作用,因此模型建议使用核心预警指标集来定义危机。STV模型在脆弱性指标回归方程中设定一个复合变量,此复合变量根据不同经济基本面来选取不同指标,因此可以使用一个方程来分析危机。例如Sachs等在建模时,选取了20个新兴市场国家的截面数据,并将货币危机指数定义为储备减少百分比和汇率贬值百分比的加权和,再利用横截面数据估计模型并检验。

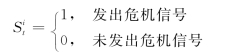

危机预警:STV模型共包含7个估计参数:6个自变量,1个常数项。自变量包括实际汇率贬值幅度、私人国内信贷增长率,再加上这两个自变量与引入的两个虚拟变量两两组合形成的4个新变量;因变量是货币危机指数,具体模型如公式2.7所示。

在上述公式中,β为指标自回归相关系数。在估计方程中,有两个假设:

假设一:实际汇率贬值的国家遭受的危机较轻,但是这只与较低的外汇储备和脆弱的经济基本面因素有关,所以:

![]()

假设二:贷款膨胀导致危机的严重性增加,但也只是与较低的储备和脆弱的基本面因素有关,因此:

![]()

模型局限:STV模型关注对货币危机发生起到决定作用的因素,同时注重不同国家间的比较,使用横截面数据进行参数估计。在实践中,利用此模型需要恰当选取解释变量,需要对所研究的样本有深入的了解。在进行参数估计时需要一系列相似的样本国作为参照,这在实际应用时对于一些国家较难实现,因此制约了模型的广泛应用。另外,模型虽能指出在危机发生时哪些国家可能受到较大影响,但不能估计危机发生的时机。

2.经典模型构建思路总结

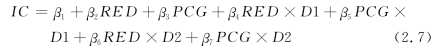

通过对以上三个经典预警模型原理的研究,总结出基于统计和计量经济模型的预警系统的基本构建思路是:首先以金融危机发生的事实为依据构造识别危机的统计量;再根据统计量的特点构建危机预警模型,同时选取一定的经济指标作为预警指标;最后考察相关经济和金融变量在识别出来的“危机”前一定时期内(预警期)的变化情况,依据预警模型进行预警。具体过程如图2.1所示。

图2.1 预警流程

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。