根据机房的特点、不同类型,经济分析、经济评估存在两种不同的方法。

2.4.3.1 机房总拥有成本法(TCO)

总拥有成本法(Total Cost of Ownership,TCO)是Canter Croup在1987年提出的,是一种分析信息技术或项目整个机房生命周期的直接成本与间接成本的方法。

(1)机房生命周期的概念。

机房项目作为一种产品与服务,具有完整的生命周期:机房项目从开始到结束的整个过程构成了一个生命周期。

机房项目可分为五个阶段,包括需求(Demand)、规划(Planning)、实施与开通(Execution)、运行(Operation)、扩容与更新(Updating)等阶段,如图2-29所示:

图2-29 机房的生命周期组成

(2)机房的生命周期成本。

机房总拥有成本(TCO)的主要内容包括机房项目的初始投资(硬件、软件、网络等)、运营成本(维护管理)、电费支出、其他成本等。

在机房项目投资决策时,通过比较不同方案的TCO(如图2-30所示),选择TCO最低的方案。

图2-30 比较不同方案的TCO

(3)机房生命周期成本应用范围。

机房生命周期总拥有成本TCO方法,仅是成本计算方法,没有考虑到机房的收益,存在下列缺点。

①考虑成本多,考虑效益少。

②在计算TCO时,没有考虑资金的时间价值,而是直接对不同时点的项目成本进行比较。

③没有考虑项目的不确定性(风险)的影响。

因此,机房的TC0方法,不适合用于市场化的机房项目的经济评估,也不适合用于IT部门的投入产出分析。

2.4.3.2 机房投资回报法(ROI)

越来越多的机房成为市场化运营的机房(数据中心),如托管用的机房、外包的生产或灾备机房等。即使是企业内部机房,随着管理的深入,对投入产出的核算也越来越精细。TCO经济分析、经济评估方法存在着显著的局限性,传统的项目经济评估方法、投资回报(Return of Investment,ROI)又成为机房经济评估的方法。

ROl定性分析主要是对机房的盈利能力及发展前景的定量分析。

具体步骤如下:

·对项目的投资成本、项目启动期间投资支出及其来源;收益和成本等几个个主要方面的基础数据进行汇集与整理。

·编制预估的财务经济活动报表。

·以预测出的经济活动财务报表为依据,以资本预算方法进行财务分析与评价。

·分析与评价非经济效益。

·综合分析与评价,

投资回报分析过程如图2-31所示。

图2-31 投资回报分析过程

项目财务分析具体体现在项目操作实务中可从以下几个方面进行分析:

(1)静态评价指标。

①投资回收期。这是一种最简单的财务可行与否的判断方法。回收期即拟投资项目现金流量等于项目初始投资所需要的时间,其单位通常用“年(a)”表示。

回收期越短,项目的可行性越高,此项投资指标适用于拟于短期内回收的投资计划。

回收期分析隐含的观点为:因回收期以后的收益难以确定,故予以忽略。但是,它也同时忽略回收期以后可能发生的新增投资成本。因此,此分析方法较不适用于长期性投资计划。

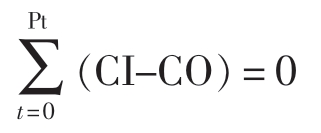

投资回收期(Pt):用项目各年的净收益来回收全部投资所需要的期限。

公式:

式中,CI为现金流入量,CO为现金流出量。

实用公式:静态投资回收期可根据项目现金流量表计算,其具体计算机以下两种情况。

A.项目建成投产后各年的净收益均相同时,计算公式如下:

式中,I为项目投入的全部资金;A为每年的净现金流量,即A=(CI-CO)t,其中(CI-CO)t为第t年的净现金流量。

B.项目建成投产后各年的净收益不相同时,计算公式为:

Pt=累计净现金流量开始出现正值的年份数-1+上年累计净现金流量的绝对值/当年的净现金流量

评价准则Pt≤Pc,可行;反之,不可行。

特点:概念清晰,简便,能反映项目的风险大小,但舍弃了回收期以后的经济数据。

②盈利能力分析指标——投资收益率。

投资收益率(E):项目在正常生产年份的净收益与投资总额的比值。

计算公式:![]()

A.当K为总投资时,NB为正常年份的利润总额,E称为投资利润率。

B.当K为总投资时,NB为正常年份的利税总额,E称为投资利税率。

评价准则:E≥Ec,可行;反之,不可行。

特点:舍弃了更多的项目寿命期内的经济数据。

(2)动态评价指标。

动态评价指标考虑了资金的时间价值,而且考虑了项目在整个寿命期内的全部经济数据,因此比静态指标更全面、更科学。(https://www.xing528.com)

①净现值(NPV-Net Present Value)。

A.计算公式和评价准则如下:

计算公式:

式中,NPV为净现值;

CI为现金流入量;

CO为现金流出量;

(CI-CO)t为第t年的净现金流量;

n为项目计算期;

i c为基准贴现率。

评价准则:对单方案,NPV≥0,可行;多方案比选时,NPV越大的方案相对越优。

财务净现值是评价项目盈利能力的绝对指标,当NPV≥0时,说明项目投资盈利水平达到或超过投资人所要求的最低投资收益水平,项目可行,应予接受。

当NPV<0时,说明项目盈利水平达不到投资人所要求的最低投资收益水平,项目不可行,应予拒绝。

NPV越大,说明盈利能力越强。

B.几个需要说明的问题如下:

a.基准折现率:是投资者对资金时间价值的最低期望值。

·影响因素。

Max(加权平均资本成本,投资的机会成本):取两者中的最大的一个作为r1。

风险贴补率(风险报酬率):用r+表示。

通货膨胀率:用r3表示。

·确定。

当按时价计算项目收支时,ic=(1+r1)(1+r2)(l+r3)-1≈r1+r2+r3

当按不变价格计算项目收支时,ic=(1+r1)(1+r2)-1≈r1+r2

正确确定基准收益率,其基础是资金成本、机会成本,而投资风险、通货膨胀和资金限制也是必须考虑的影响因素。

b.NPV与i的关系(对常规现金流量):i↑时,NPV↓,故ic定得越高,可接受的方案越少。

c.净现值最大准则与最佳经济规模。最佳经济规模就是盈利总和最大的投资规模。考虑到资金的时间价值,也就是净现值最大的投资规模,最佳经济规模可以通过净现值最大准则来选择。

d.净现值指标的不足之处:必须先确定一个符合经济现实的基准收益率,而基准收益率的确定往往是比较复杂的;同时,净现值不能反映项目投资中单位投资的使用效率,不能直接说明在项目运营期间各年的经营成果。

②动态投资回收期(Pt)。

计算公式:

式中,Pt为动态投资回收期;

CI为现金流入量;

CO为现金流出量;

(CI-CO)为净现金流量。

实用公式:

Pt=累计净现值开始出现正值的年份数-1+上年累计净现金流量的绝对值/当年的净现值

评价准则:Pt≤Pc,可行;反之,不可行。

动态投资回收期越短,表明项目的盈利能力和抗风险能力越好。

动态投资回收期的判别标准是基准动态投资回收期,其取值可根据行业水平或者投资者的要求设定。

当计算出来的动态投资回收期短于或等于基准动态投资回收期时,项目可行,应予以接受;当动态投资回收期长于基准动态投资回收期时,项目不可行,应予以拒绝。

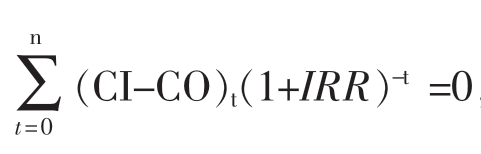

③内部收益率(IRR,Internal Rate of Return)。内部收益率即净现值等于零时的收益率。

计算公式: ,解出IRR。

,解出IRR。

式中,CI为现金流入量;

CO为现金流出量;

(CI-CO)t为第t年的净现金流量;

n为项目计算期;

IRR为财务内部收益率。

评价准则:IRR≥ic,可行;反之,不可行。

IRR的经济含义:在项目整个计算期内,如果按利率i=IRR计算,始终存在未回收投资,并且仅在计算期终时,投资才会被完全收回,那么i便是项目的内部收益率。这样,内部收益率的经济含义就是使未回收投资余额及其利息恰好在项目计算期末完全收回的一种利率。

④净现值(NPV)法和内部收益率法(IRR)的比较。净现值法和内部收益率法都是对投资方案未来现金流量计算现值的方法。

运用净现值法进行投资决策时,其决策准则是:NPV为正数,(投资的实际报酬率高于资本成本或最低的投资报酬率)方案可行;NPV为负数,(投资的实际报酬率低于资本成本或最低的投资报酬率)方案不可行;如果是相同投资的多方案比较,则NPV越大,投资效益越好。净现值法的优点是考虑了投资方案的最低报酬水平和资金时间价值的分析;缺点是NPV为绝对数,不能考虑投资获利的能力。因此,净现值法不能用于投资总额不同的方案的比较。

运用内部收益率法进行投资决策时,其决策准则是:IRR大于公司所要求的最低投资报酬率或资本成本,方案可行;IRR小于公司所要求的最低投资报酬率,方案不可行;如果是多个互斥方案的比较选择,内部报酬率越高,投资效益越好。内部收益率法的优点是考虑了投资方案的真实报酬率水平和资金时间价值;缺点是计算过程比较复杂、烦琐。

在一般情况下,对同一个投资方案或彼此独立的投资方案而言,使用两种方法得出的结论是相同的。但是,在采用不同且互斥的投资方案时,使用这两种方法可能会得出相互矛盾的结论。造成不一致的最基本的原因是,对投资方案每年的现金流入量再投资的报酬率的假设不同。净现值法是假设每年的现金流入以资本成本为标准再投资;内部收益率法是假设现金流入以其计算所得的内部报酬率为标准再投资。

资本成本是更现实的再投资率,因此,在无资本限量的情况下,净现值法优于内部收益率法。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。