泡沫经济崩溃以来的30年,也是日本企业实施战略转型的30年。20世纪80年代的所谓“日本式经营”如今已经面目全非——如“三大基本特征”中的终身雇佣制、年功序列制基本已经瓦解,唯有企业内工会仍存,但其性质内容也已经发生了巨大变化。

日本式经营的其他特征,如“护送团队”金融体制、系列承包体制、长期经营模式等也相继告别历史舞台。而一些新的特征也逐步形成,比如企业更重视盈利能力。20世纪80年代,日本制造业大企业的销售利润率平均为4%左右,中小企业更是仅为2%左右,当时日本企业重视的是市场占有率。但进入21世纪之后,伴随着大批企业导入了欧美经营模式,日本制造业盈利能力也得到不断提升。2006年,制造业大企业销售利润率曾突破6%(6.76%),中小企业也平均达到了3.9%的水平。2017年,日本制造业大企业销售利润率竟然突破8%,达到8.11%,中小企业也实现了4.52%的历史最高纪录。[2]

再就是全球化经营,很多企业形成了“重心在外”的经营特征——不仅生产转移到中国以及东南亚等国家或地区,销售也是严重依赖海外市场。

第一,日本企业不再一味追求市场份额。

先来看日本企业的整体情况。长期以来,日本全行业(除金融、保险业之外)销售规模一直是相对稳定状态,1990年之后,一直围绕1400万亿日元上下波动。据财务省《法人企业统计调查》数据,1992年日本全行业企业的总销售规模为1465万亿日元,24年之后的2016年为1455.8万亿,两者仅相差不到10万亿日元。这就意味着,泡沫经济崩溃没有对日本企业销售规模形成剧烈冲击。相反,全行业销售规模的谷底却出现在距泡沫经济崩溃已经时隔10年的2002年,但其规模仍然维持在1327万亿日元规模。

诚然,美国金融危机对日本企业销售规模造成了一定影响。金融危机爆发之前,日本全行业销售规模出现连续冲高的现象,如2005年首次突破了1500万亿(1508)日元,2007年甚至达到1580万亿日元的峰值,而危机爆发后的2008年该数字迅速回落到1508万亿。[3]不过,降幅也仅在5%之内。

再专门就制造业而言,中国加入世界贸易组织(WTO)曾对日本制造业形成巨大拉升作用,其销售规模从2002年377.5万亿日元规模一路上扬,到2007年金融危机之前曾创下471万亿日元的历史最高值。但金融危机之后,日本制造业规模却没能实现复苏向上,相反却一直徘徊在400万亿日元水平,2016年度也仅为395万亿日元规模。

第二,企业的经常利润有了大幅提升。

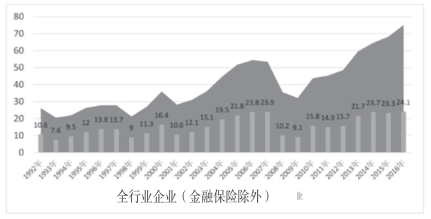

泡沫经济崩溃之后,日本企业营业利润一直在稳步增长,但在金融危机之后,这种上升速度明显提升。总体而言,全行业企业的增长大致分成三个时期:2000年之前从20万亿多一路增长至将近36万亿日元;2001之后,经历小幅波动之后,又进一步回升增长至54万亿日元;金融危机成为一个转折点,经历大幅滑坡之后,又从35万亿日元迅速增加,到2016年度创下了75万亿日元的最高纪录。

制造业企业的经常利润增长则以金融危机为界,分为两个时期。1993—2007年,其经常利润从7.6万亿日元逐步增长至2007年将近24万亿日元规模;金融危机之后大幅降低之,2009年降至9万亿日元的谷底,之后又迅速复苏,到2016年则突破24万亿日元,创下新的纪录。

图4-3 泡沫经济崩溃后日本企业经常利润的变化(1992—2016年)

资料来源:「年次別法人企業統計調査概要」各年度,http://www.mof.go.jp/pri/publication/zaikin_geppo/hyou07.htm[2017-12-31]。

第三,企业财务模式转型——增加剩余、提升自有资本(https://www.xing528.com)

企业利润剩余也就是企业界的财富积累。截至2017年3月,日本全行业企业(金融、保险业除外)的利润剩余额已经突破400万亿(406万亿)日元,对GDP占比超过80%。然而,1996年这种日本企业财富积累数字仅为2.6万亿日元,2006年也才达到11.9万亿日元。也就是说,日本企业的财富积累速度是最近20年增长了156倍,最近10年也增长了34倍之多。这其中,制造企业财富积累占比超过三分之一(35%),截至2017年3月,日本制造业利润剩余为141万亿日元。

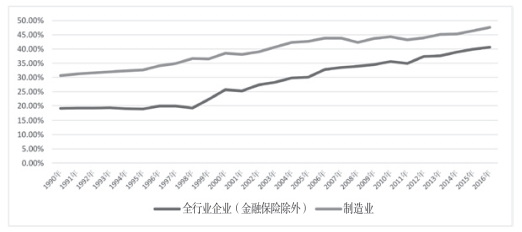

自有资本比例同样是衡量企业财富的重要指标,它也是企业盈利能力提高的结果。就这一数据而言,日本制造业要远远高于全行业企业。1986年,日本企业平均自有资本比率18%,而此时的制造业企业已经超过27%。10年之后的1996年,日本企业平均自有资本比率已经逼近20%,而制造业企业则突破了34%。到2006年,上述两个数字更是分别提升至33%和44%,很显然,泡沫经济之后,日本企业普遍更重视自有资本占比。截至2017年3月,日本企业平均自有资本比率突破40%,而制造业更是逼近48%。很显然,泡沫经济时代的惨痛教训,令日本企业纷纷改变了财务模式。

图4-4 泡沫经济崩溃后的日本企业自有资本比率(1990—2016年)

资料来源:「年次別法人企業統計調査概要」各年度,http://www.mof.go.jp/pri/publication/zaikin_geppo/hyou07.htm[2017-12-31]。

第四,关注股东利益,提升销售利润率。

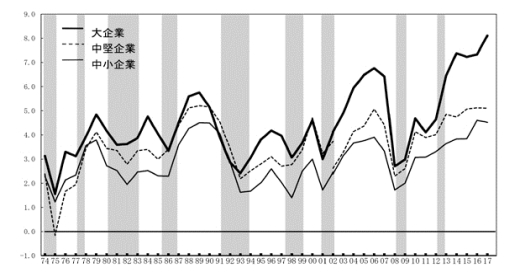

销售利润率是衡量企业盈利能力的重要指标,也能充分反映企业经营效率。第一次石油危机之后,日本制造业大企业的销售利润率一度跌破2%,中小企业甚至为负。20世纪80年代,伴随着日本产品在全世界的畅销,日本企业销售利润也提升至4%左右,其中大企业更逼近5%,中小企业则在3%左右。也就是说,在传统的日本经营体制下,销售利润率并不被经营者们过度看重,相反,市场份额才是更重要的指标。

然而,泡沫经济崩溃之后,日本企业开始导入欧美经营理念,开始重视提升自身盈利能力。2006年日本制造业大企业盈利水平一度突破了6%,中小企业也达到3%以上。2008年金融危机对此形成重创,企业销售利润率再度下探到3%。然而,伴随着日本制造业战略转型逐步深入、特别是全球化经营特征越加突出之后,盈利能力以及自有资本盈利率等指标越来越受到企业经营者的重视。2010年之后,日本制造业销售利润率提升再次提速,到2017年3月,制造业大企业销售利润率已经突破8%(8.11%)。但问题是大企业与中小企业之间的差距不断扩大,虽然中小企业销售利润也达到4%左右,但受缺少继承人、人手短缺等问题困扰,日本中小企业今后转型面临着极其严峻的课题。

除了销售利润率之外,日本企业也普遍重视资产收益率(ROA)和自有资本收益率(或称股东权益收益率,即ROE)等指标,这是伴随着日本公司治理结构不断向重视股东方向转变,其考核指标也在向欧美企业看齐。

总之,日本企业在盈利能力上虽然与美国企业仍存有一定的差距,但已经赶上甚至超过了英、德等欧洲企业。[4]

图4-5 日本制造业经常利润率的变迁 (单位:%)

资料来源:「第175回 全国企業短期経済観測調査」,http://www.boj.or.jp/statistics/tk/index.htm/[2017-12-30]。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。