1)目前存在的问题

我国是航运大国而非航运强国,主要原因是在国际航运市场上缺乏话语权,而航运金融衍生品能弥补这块“短板”。上海国际航运中心建设正处于关键阶段,相关产品的问世将起到极大的推进作用,然而,在航运金融衍生品不断发展的进程当中仍然存在着一些问题:

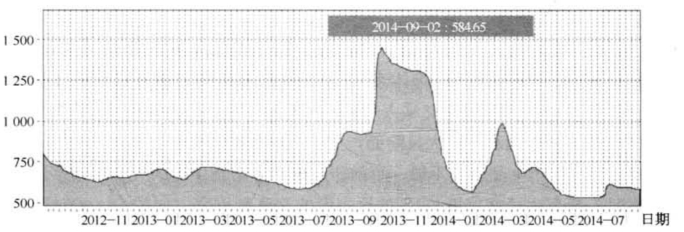

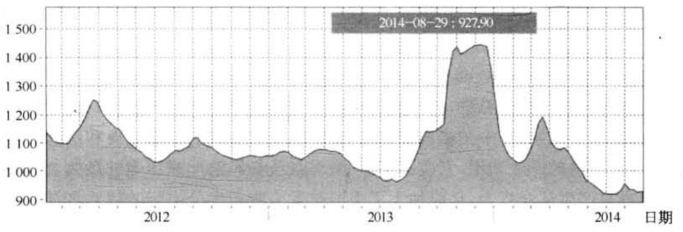

(1)中国航运金融衍生品品种少而且同质性较高。在国际金融市场上金融衍生品一般包括股指期货、汇率、股指期货期权、利率远期合约、股票期权、购股权证等。相比之下,航运市场中的金融衍生品存在着品种数量不足并且同质性较高等不足,包括运费价格衍生品、燃油价格衍生品和外汇衍生品,如图5-7、图5-8、图5-9所示。品种数量不多直接阻碍了航运金融衍生品应用领域的拓展及投资主体范围的扩大。

(2)航运企业金融衍生品风险控制意识薄弱,方法欠缺,控制制度和体系不完善。

①航运金融衍生品的高杠杆使得投资者用非常少的资金就可以获得丰厚的收益,同时使其承担着巨大的风险。面对这高收益的吸引,投资者往往只注意到航运金融衍生品的高收益,并没有对投机风险引起足够的关注,这就使大部分市场参与者忽略了对潜在高风险的识别和控制,偏离了套期保值的正确方向而向投机行为靠拢,使航运企业承担着巨大的风险。

图5-7 中国沿海煤炭运价指数走势图

(来源于上海航运交易所网)

图5-8 中国沿海散货运价指数

(来源于上海航运交易所网)

图5-9 国内港口保税燃油价格

(来源于上海航运交易所网)

②现阶段而言,由于航运市场缺乏航运、金融复合人才,以及全面、准确的数据和丰富的经验,导致中国的航运企业一直套用国外的金融模型,而缺乏量身定做的风险识别、量化、评估和测试模型,一直停留在定性分析阶段,这无疑是中国航运金融衍生品规范发展的一块短板。(https://www.xing528.com)

③目前,中国很多航运企业对风控没有形成一套完整的制度和控制体系,缺乏合适并且严格的风险识别、预警和评估指标体系,以及风险出现后的完善应对措施。制度和体系的不完善会缺乏对企业内部相关交易人员的有效约束,加大了内部风险,即使是一笔违规操作也会使得航运企业因承担巨大风险而产生不可估量的损失。

(3)对航运金融衍生品研究不够。 目前研究航运金融衍生品的人不是很多,从报纸、杂志、各类财经网、研究生论文库里,看到的这方面的文章和研究方向较少,内容缺乏深度,这就使航运金融衍生品在发展中会因缺乏足够的理论支撑和推动而显得动力不足。

(4)缺乏综合型专业技术人才航运金融衍生品参与者的素质不高。

①因为航运金融衍生品交易具有高技术性、复杂性、高风险性,因此从事航运金融衍生品交易和相关的管理的人员需要同时懂得航运和金融的相关知识。可是,中国在这方面的高级复合型人才供给上还存在着很大缺口。

②由于航运企业风险大,虽然交易者想要套期保值、规避风险,但是人们不知道用哪些工具最好,如何树立正确的思想,科学地进行操作等。如果不去加大力度宣传,参与衍生品交易的人就很少。现阶段,中国参与航运金融衍生品市场的主体是个人和机构,交易者缺乏相关的航运金融的专业知识,素质不高,不能对收益和风险形成正确的预判,没有明确的投资目的,容易产生从众行为,从而加大了中国航运金融衍生品市场的风险和波动,打击市场参与者的积极性,阻碍了航运金融衍生品的长远发展。

2)金融衍生产品的发展趋势

虽然航运金融衍生品在发展的过程中还存在着各种各样的问题,但不可否认,它确实是广大交易者投资和避险的良好工具。因此要通过增加航运金融衍生品的种类,树立正确的套保理念,建立合适模型强化衍生品风险评估,完善风险管理等机制,加强对航运金融衍生品的理论研究,以及培养综合型专业技术人才和专家型投资者等具体措施,努力弥补上述品种、风险控制、衍生品的宣传力度、理论研究、投资者素质等方面的缺陷,大力发展航运金融衍生品市场,为广大投资者带来更大的经济收益。

就目前来看,我国计划开发航运运价衍生品的机构不止一家,有航运机构也有金融机构,而航运运价衍生品正是航运与金融的“结合体”。因此,基于运价指数衍生品的大数据系统开发要集合航运与金融界的力量,共同研究和推行。但从我国目前的实际情况看,上海期货交易所和上海航运交易所密切合作,共同开发运费衍生品可能更符合我国的国情。

上海期货交易所和上海航运交易所曾对“中国出口集装箱运价指数期货开发”进行研究,取得一定的研究成果。在前期合作成果的基础上,2家交易所可以抓住上海国际金融中心建设和上海航运中心建设的契机,继续推动中国运费指数期货及其他运费衍生品的研究进程,共同编制和选择适合上海实际情况的航运指数,开发设计并适时推出适合上海航运市场需求的运费衍生品,构建运费衍生品交易和结算平台。而且上海市出台的相关政策中也明确指出要依托上海期货交易所和航运交易所的专业优势,大力发展航运指数衍生品交易。

从我国的实际情况看,开发航运运价衍生品的大数据系统路径包括:与国际机构合作,开发上海出口国际集装箱航线运价远期交易;与上海期货交易所或中国金融期货交易所合作,开发国际集装箱运价指数期货交易;与大宗商品电子交易机构合作,探讨合作开发国际集装箱运输远期运费电子交易平台的可行性。

运价指数衍生品交易要形成灵活的机制,采用商业化运作模式。航运运价衍生品的开发不能仅仅依赖航运企业、港口、造船企业的力量,还要提高外贸出口型企业,钢铁、煤炭、石油等大宗商品买卖双方的参与度。根据国外经验,可实行商业化、市场化的运作模式。例如,发布BDI指数的波罗的海航运交易所本身就是社团性质。经过260多年的发展,波罗的海航运交易所已经成为最著名的国际性自律海运、船舶买卖市场。当前,全球46个国家的656家公司是波罗的海航交所的会员。作为社团成员,船东和货主为了促成交易,将各自的信息在平台上发布。同时,依托航运交易所编制的航运信息产品,制定价格指数等。此外,利用公司缴纳的会费,航运交易所雇佣专业研究人员对航运信息进行大数据分析整理,形成行业分析报告回馈给企业,作为指导。

因此,我国开发航运运价衍生品的大数据系统也可以借鉴这种具有行业协会或社团性质的模式,采取商业化运作,使大数据系统平台建设与企业的信息获取和经营密切相关,从而促使企业更乐于为平台提供信息。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。