市场上有n种资产(如股票、债券等)Si(i=1,2,…,n)供投资者选择,某公司有数额为M的一笔相当大的资金可用作一个时期的投资.公司财务人员对这n种资产进行了评估,估算出这一时期内购买Si的平均收益率为ri,并预测出购买Si的风险损失率为qi.考虑到投资越分散,总的风险越小,公司决定,当用这笔资金购买若干种资产时,总体风险可用所投资的Si中最大的一个风险来度量.

购买Si要付交易费,费率为pi,且当购买额不超过给定值ui时,交易费按购买ui计算.另外,假设同期银行利率是r0(r0=5%),且无交易费也无风险.

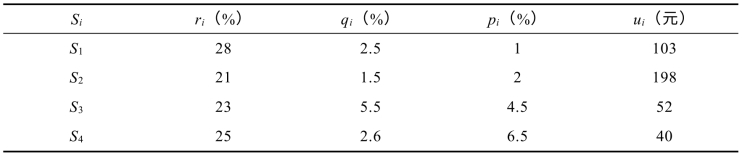

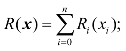

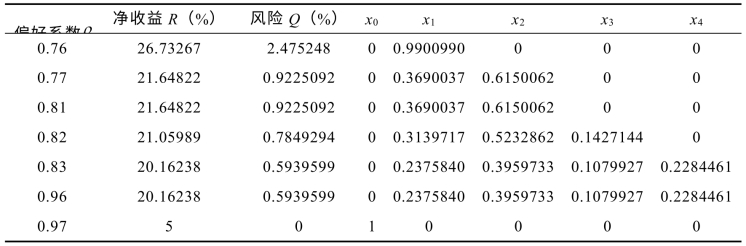

已知n=4时的相关数据(原题还有一组n=15的数据,现略去)如表6.4.1所示:

表6.4.1 投资项目表

试给该公司设计一种投资组合方案,即用给定的资金M,有选择性地购买若干种资产或存银行生息,使净收益尽可能大,总体风险尽可能小.

【问题分析】

这是一个优化问题,决策就是每种资产的投资额(即投资组合),要达到的目标包括两方面要求:净收益最大和总体风险最小,即本题是一个双目标规划问题.一般地,这两个目标是矛盾的,净收益愈大,风险也就随之增加;反过来也一样.因此,不可能提供这两个目标同时达到最优的决策方案.我们能做到的是:在风险一定的前提下,取得收益最大的决策;或在收益一定的前提下,使得风险最小的决策;或是在收益和风险在确定偏好比例前提下的最优决策.这样,我们得到的不再是一个方案,而是一组方案(如在一系列风险下的收益最大的决策)供投资者选择,冒险型投资者从中选择高风险下收益最大的决策,保守型投资者则可从低风险下的决策中选择.

【基本假设】

(1)投资数额M相当大,为了便于计算,假设M=1;

(2)投资越分散,总的风险越小;

(3)总体风险用投资项目Si中最大的一个风险来度量;

(4)n种资产Si之间是相互独立的;

(5)在投资的这一时期内,ri,pi,qi,r0为定值,不受意外因素影响;

(6)净收益和总体风险只受ri,pi,qi影响,不受其他因素干扰.

【模型建立】

Si——第i种投资项目,如股票、债券,i=0,1,2,…,n(S0表示存入银行);

ri,pi,qi——分别为Si的平均收益率、交易费率、风险损失率,i=0,1,2,…,n(r0为同期银行利率);

ui——Si的交易定额,i=1,2,…,n;

xi——投资项目Si(i=0,1,2,…,n)的资金,S0表示存入银行;

总收益——投资Si的净收益减去交易费,对i求和;

总体风险——用所投资Si的风险中最大的一个风险来衡量,即对i求最大值;

对S i的投资加交易费,对i求和不超过给定资金M;

总体风险为max{qixi|i=1,2,…,n}.

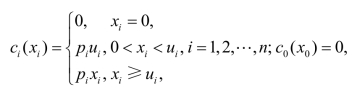

(1)投资Si的交易费、净收益、风险、资金表达式.

交易费是一个分段函数,即

其图形如图6.4.1所示:

图6.4.1 ci(xi)示意图

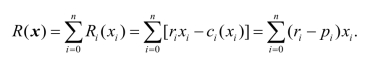

对Si投资的净收益为Ri (xi)=ri xi -ci (xi )(i=0,1,…,n);

对Si投资的风险为Qi (xi)=q i xi (i=0,1,…,n ),q0=0;

对Si投资所需资金(即购买金额xi与所需的手续费ci(xi)之和)为f i(xi)=xi +ci (xi )(i=0,1,…,n).

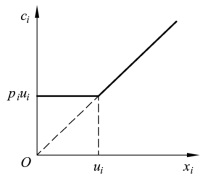

(2)投资方案、总体风险、资金表达式.

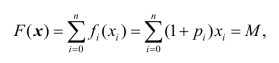

投资方案用x=(x0,x1,…,xn)表示,则净收益总额为

总体风险为![]()

所需资金为![]()

(3)双目标(总收益、总体风险)优化模型.

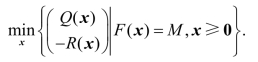

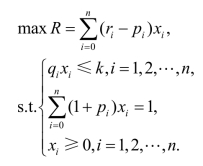

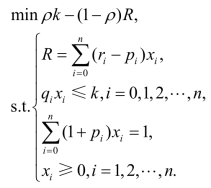

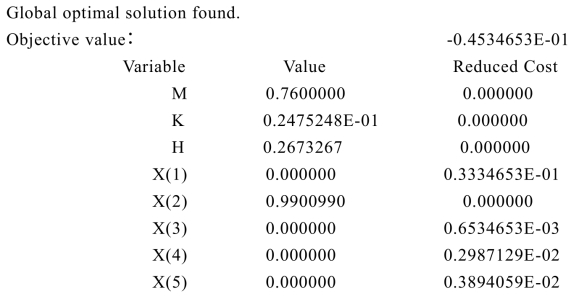

总收益最大、总体风险最小的双目标优化模型可以表示为:

(4)转化为单目标优化模型.

上述双目标优化模型在一般情况下是难于直接求解的,根据我们前面的分析,通常把它转化为以下三种单目标优化问题:

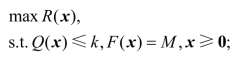

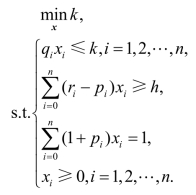

模型a.假设投资的风险水平是qU,记k=qUM,要求总体风险Q(x)限制在风险k以内:Q(x)≤k,则模型可转化为:

模型b.假设投资的盈利水平是rL,记h=rLM,即要求净收益总额R(x)不少于h:R(x)≥h,则模型可转化为:

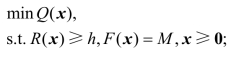

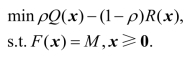

模型c.线性加权法,在多目标规划问题中,人们总希望对那些相对重要的目标给予较大的权重,因此,假定投资者对风险-收益的相对偏好参数为ρ(≥0),则模型可转化为:

【模型的化简与求解】

由于交易费ci(xi)是分段函数,使得上述模型中的目标函数或约束条件相对比较复杂,这是一个非线性规划问题,难于求解.但注意到总投资额M相当大,一旦投资资产Si,其投资额xi一般都会超过ui,于是,交易费ci(xi)可简化为线性函数:

ci(xi)=pixi.

从而,资金约束可简化为

净收益总额可简化为

在实际进行计算时,可设M=1,此时

![]()

可视为投资Si的比例.

下面的模型求解都是在上述两个简化条件下进行讨论的.

(1)模型a的求解.

模型a的约束条件为Q(x)≤k,即

![]()

所以,该约束条件可转化为

![]()

这时模型a可化简为如下的线性规划问题:(https://www.xing528.com)

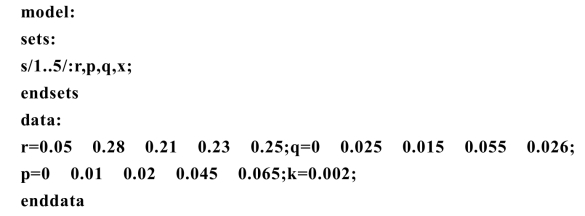

具体到n=4的情形,按投资的收益和风险问题中表6.4.1给定的数据,编辑LINGO程序touzi_a.lg4(以k=0.002为例):

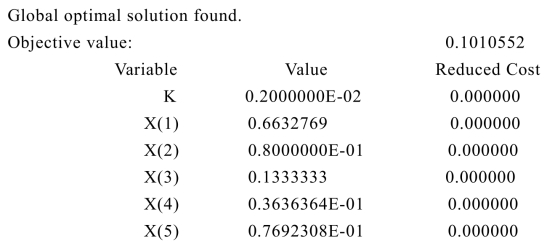

输出结果为:

即当总体风险不超过k=0.002时,最佳投资组合(比例)为x0=0.6632769,x1=0.08,x2=0.1333333,x3=0.03636364,x4=0.07692308,最大净收益为0.1010552M.

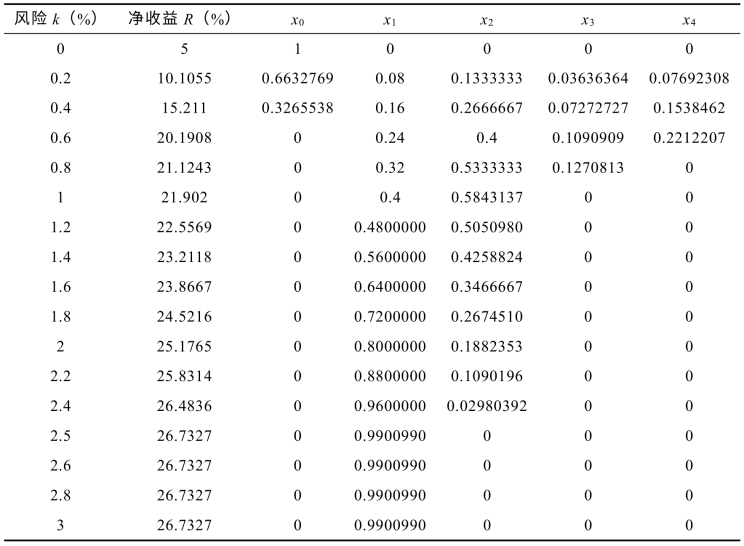

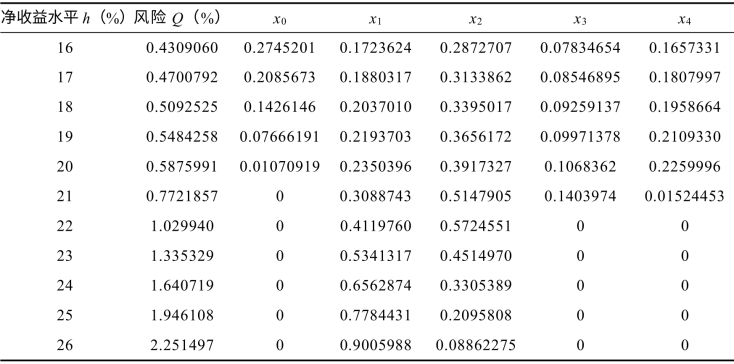

修改k取不同值,反复运行上述程序,计算出当k取不同值(0~0.03)时的最大收益,输出结果列于表6.4.2中:

表6.4.2 模型a的计算结果

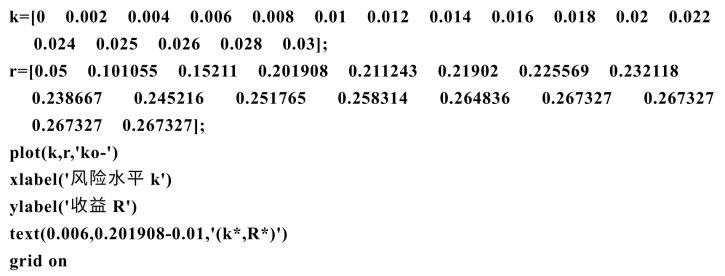

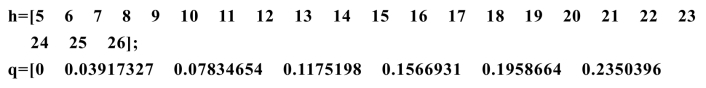

根据以上结果,在MATLAB中运行如下程序,绘制图6.4.2.

图6.4.2 模型a收益-风险关系图

结果分析:

①风险大,收益也大.从表6.4.2的计算结果可以看出,对低风险水平,除了存入银行外,投资首选是风险率最低的S2,然后是S1和S4,总收益较低;对高风险水平,总收益较高,投资方向是选择净收益率ri -pi 较大的S1和S2.这与人们的经验是一致的.

②当投资越分散时,投资者承担的风险越小,这与题意一致.即冒险的投资者会出现集中投资的情况,保守的投资者则尽量分散投资.

③曲线上的任一点都表示该风险水平的最大可能收益和该收益要求的最小风险.对于不同风险的承受能力,应选择该风险水平下的最优投资组合.

④从图6.4.2可看出,收益R随着风险上限k的增加而增加,在0~0.06阶段增长速度最快,之后增长速度变缓慢,达到0.25以上不再增长,也就是说,不可能无限制地增长,到达一定风险水平后,投资也趋于稳定了.对于风险和收益没有特殊偏好的投资者来说,应该选择图中曲线的拐点(k*,R*)≈(0.6%,20%)所对应的最佳投资组合.

(2)模型b的求解.

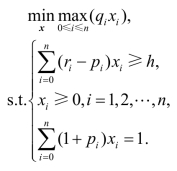

模型b为极小极大规划模型:

但是,可以引进变量![]() ,将它改写为如下的线性规划:

,将它改写为如下的线性规划:

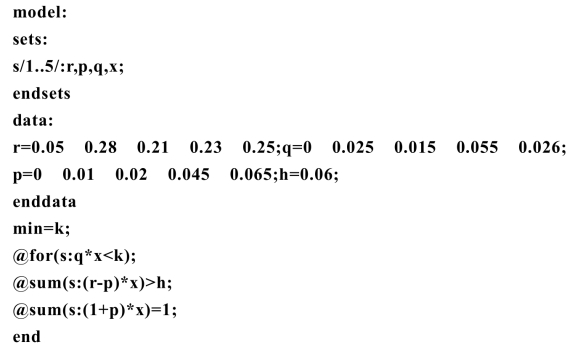

具体到n=4的情形,按投资的收益和风险问题中表6.4.1给定的数据,编辑LINGO程序touzi_b.lg4(以h=0.06为例):

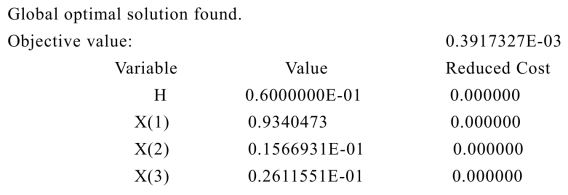

输出结果为:

即当总体收益不低于h=0.06时,最佳投资组合(比例)为x0=0.9340473,x1=0.01566931,x2=0.02611551,x3=0.007122413,x4=0.01506664,最小风险为0.0003917327.

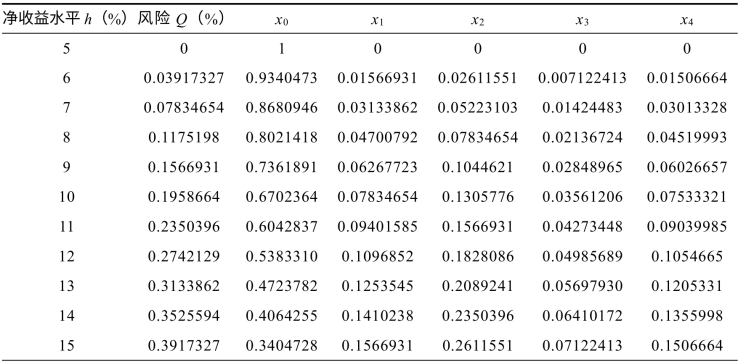

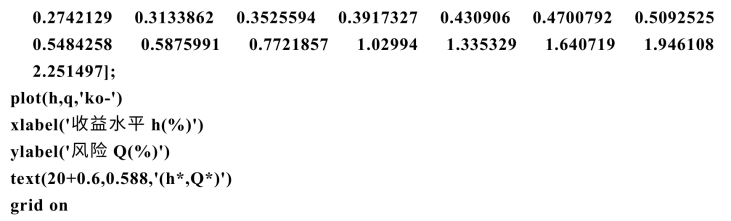

修改h取不同值,反复运行上述程序,计算出当h取不同值(0.05~0.03)时的最大收益,输出结果列于表6.4.3中:

表6.4.3 模型b的计算结果

续表

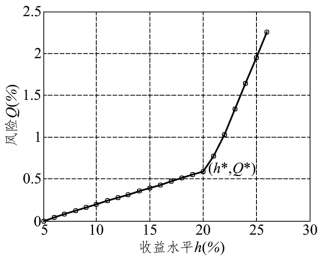

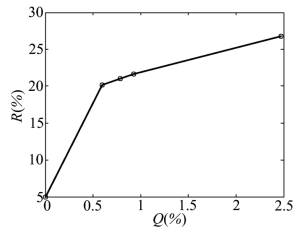

根据以上结果,在MATLAB中运行如下程序,绘制图6.4.3.

图6.4.3 模型b风险-收益关系图

从表6.4.3和图6.4.3可以推出,模型b具有与模型a类似的结果.

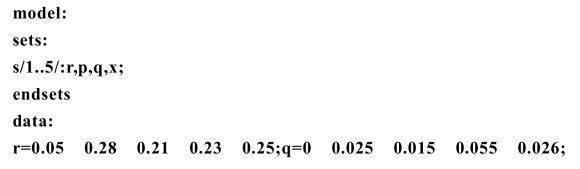

(3)模型c的求解.

类似于模型b的求解,我们同样引进变量![]() ,将它改写为如下的线性规划:

,将它改写为如下的线性规划:

具体到n=4的情形,按投资的收益和风险问题表中给定的数据,编辑LINGO程序touzi_c.lg4(以ρ=0.76为例):

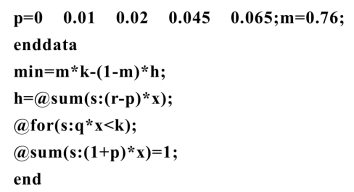

输出结果为:

即偏好系数ρ=0.76时,最佳投资组合(比例)为x0=0,x1=0.9900990,x2=0,x3=0,x4=0,最小风险为0.02475248,最大收益率为0.2673267.

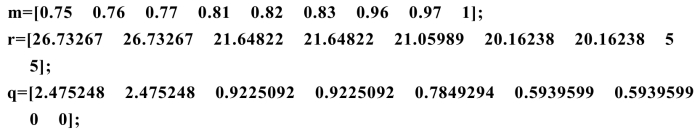

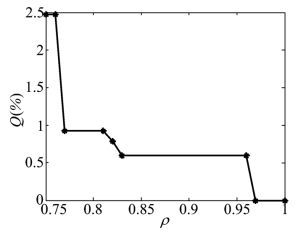

修改m(即ρ)取不同值,反复运行上述程序,计算出当m取不同值(0.76~0.97)时的最大收益,输出结果列于表6.4.4中.

表6.4.4 模型c的计算结果

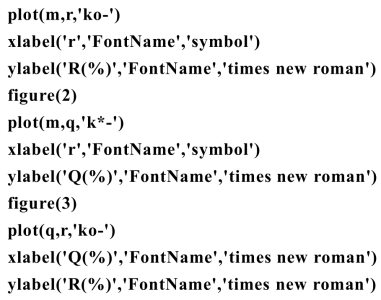

根据以上结果,在MATLAB软件中运行如下程序:

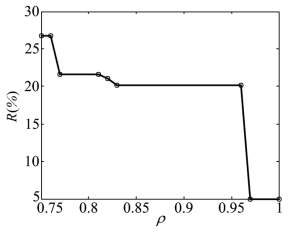

结果如图6.4.4~图6.4.6所示.

图6.4.4 模型c收益-偏好系数的关系图

图6.4.5 模型c风险-偏好系数的关系图

图6.4.6 模型c收益-风险关系图

从表6.4.4的结果可以看出,随着偏好系数ρ的增加,也就是对风险的日益重视,投资方案的总体风险会大大降低,资金会从净收益率ri-pi较大的项目S1,S2,S4转向无风险的项目银行存款.这和模型a的结果是一致的,也符合人们日常的经验.

评注:本节例子建立了非线性多目标优化模型,运用了三种常见的化多目标为单目标的手法,以及将最小最大目标线性化的常见手段,请同学们好好领会.分析实际情况,给出多组不同风险水平下的最优解,供不同投资者选择,也是本例的亮点.通过分析发现了两目标在函数关系上存在转折点,此转折点往往具有明显的实际意义,这一处理技巧值得借鉴.

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。