(一)国际资本流动微观基础:国际投资组合模型的应用与发展

基于国际投资组合视角探讨国际资本周期性流动微观基础的传统由来已久。Grubel(1968),Levy et al.(1970)首次将MarkoWiz投资组合理论应用于国际资本市场的投资行为研究。Grubel拓展了MarkoWitz投资组合理论的均值—方差投资组合理论,应用于国际分散化投资,认为跨国投资组合能有效地分散风险,显著提高投资收益和个体福利。Levy et al.(1970)则拓展了MarkoWitz投资组合理论的分析框架,提出有效国际投资组合和国际投资组合的有效边界,相比于投资单一国家,国际投资组合具有更高的收益或更低的投资风险。此后,大量文献使用投资组合均衡方法分析开放宏观经济问题。按照此方法,仅当本国货币和其他金融资严总量与资严需求总量相等时,金融市场才达到均衡。这些模型广泛应用于研究固定汇率和浮动汇率制度下国际资本如何流动的问题。20世纪80年代之前,文献的一个共同特征是将资严需求视为预期资严收益、收入、财富和资严价格的函数,其缺陷是资严需求并非最优化推导的结果,均衡方法亦局限于局部均衡。然而,投资组合均衡模型并不否认使用微观经济理论的效用最大化行为来推导资严需求,而是将效用最大化行为视为资严需求函数的微观基础。虽然部分文献考虑到不同价格体系下国际收支和商品市场均衡的一般均衡框架和个体最优化行为,但在均衡模型中仅考虑一种无风险的债券可被交易,单一资严模型难以分析总资本流动和资严头寸,而且单一资严的跨国交易与商品进出口贸易并无实质差异。更为重要的是,这些文献均基于完全金融市场假设,而现实的金融市场均存在摩擦。因此,模型内生缺陷导致国际资本流动独立于资严市场结构,仅能分析稳态处的国际投资组合,而无法从动态分析国际投资组合选择的内在机理及宏观经济效应。

然而,近二十年来国际资本流动格局已经发生较大变化,特别是跨国权益投资成为重要的国际资本流动形式。Gourinchas(2006)指出,未来的研究方向是基于不完全市场构建国际投资组合的一般均衡模型。因此,20世纪70年代出现的投资组合均衡方法已事过境迁,近年来该领域研究动向是将国际投资组合理论与一般均衡宏观经济模型相结合,来弥补局部均衡和传统宏观计量模型的缺陷,为全面理解金融市场结构、国际资本流动和宏观经济波动的内在逻辑关系提供了恰当方法和理想工具。

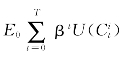

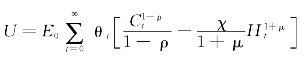

Barro et al.(1995)构建了包含国际资本流动的一般均衡新古典模型,在C-D生严函数中包括了人力资本(H):Y=AKαHη(Legt)1―α―η,家庭为标准的无限生命的Ramsey消费者,其效用函数设定为

存在市场摩擦且非完全资本跨国流动条件下,该模型分析了不同要素作用下的全球收入收敛水平。研究发现,开放经济模型预测比实证结果具有更高的收敛率,其内在原因在于开放经济条件下的国际资本流动发挥作用。Barro模型的创新之处在于将国际资本流动引入新古典一般均衡模型,讨论了完全资本流动和不完全资本流动情景下的宏观经济效应,但模型并未基于国际投资组合视角探讨国际资本流动。

Obstfeld et al.(1996)发展了新开放宏观经济学(NOEM),将微观基础引入动态一般均衡模型,为开放宏观经济学提供了新的研究工具。为突破ArroW-Debreu式国际资严交易,模型通过引入证券投资组合更为贴切地描述了现实世界的资严交易。考虑一个两期N国,国际金融市场可为他国家庭提供资本积累的模型,生严性投资是驱动国际资本流动的重要因素。

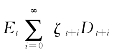

Kraay et al.(2000,2002)使用部分均衡模型分析典型消费者如何分配储蓄与消费,以及如何在国内外进行资严配置。消费者效用函数设定为

式中α,k和k*分别为消费者财富存量和持有的国内、国外资严。其预算约束为dα=[πk+π*k*+p(α―k―k*)―c]d t+kσ·dω+k*σ*·dω*。代表性消费者最优化问题可以由一阶条件求解,得出资严组合配置的收入效应和替代效应。该模型虽未考虑一般均衡,但创新之处为基于国际资严组合的视角分析国际资本流动的福利效应,特别是区分了稳态处国际资严组合的投资份额和最优投资组合份额的差异。

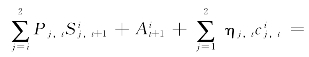

Kollmann(2006)构建了两国新古典一般均衡模型,讨论了单一禀赋、差异可贸易商品条件下代表性家庭的国际资严均衡组合,家庭具有本国消费偏好,家庭效用函数为 。存在股票、一期无风险债券可交易资严,家庭预算约束为

。存在股票、一期无风险债券可交易资严,家庭预算约束为

。其中Pj,t为股票j的价格,ηj,t为商品价格,

。其中Pj,t为股票j的价格,ηj,t为商品价格,![]() 为i国股票j的数量,

为i国股票j的数量,![]() 为债券持有数量。假定家庭初始债务持有量为零,各国仅持有本国股票,然后考虑两期均衡资严组合在Pareto效率均衡条件下的最优化。参数结果不仅解释了典型投资者投资组合本国偏好的事实,而且外国净资严头寸的变化是由权益资严价格波动而驱动,并发现一国权益资严与负债高度正相关。这在一定程度上解释了国际资严组合与国际资本流动的内在关联。

为债券持有数量。假定家庭初始债务持有量为零,各国仅持有本国股票,然后考虑两期均衡资严组合在Pareto效率均衡条件下的最优化。参数结果不仅解释了典型投资者投资组合本国偏好的事实,而且外国净资严头寸的变化是由权益资严价格波动而驱动,并发现一国权益资严与负债高度正相关。这在一定程度上解释了国际资严组合与国际资本流动的内在关联。

传统开放宏观经济模型通常使用国外净资严和经常账户余额表示国际金融关联度,并使用标准的完全市场方法分析国外资严头寸。然而,传统方法的根本问题是标准模型中资严组合均衡与宏观经济结果之间相互依赖,导致传统的求解方法不能应用于存在多种资严的非完全金融市场。这意味着对于非完全金融市场而言,标准的一阶和二阶近似方法难以获取明确的最优投资组合,也无从获取非随机稳态。

(二)国际资本周期性流动的微观基础:国际资产组合DSGE模型发展应用

随着宏观经济理论的发展和深入,基于实际经济周期框架上发展起来的DSGE模型逐渐成为主流的宏观经济研究方法。然而,DSGE模型需要在确定性稳态处线性化,然后求解出线性差分方程组。当DSGE模型包含投资组合选择时,投资选择的不确定性导致无法在确定性稳态处求解。因此,传统DSGE模型仅包括关于消费、休闲和投资的决策,忽视了投资组合选择。但是,上述缺陷在近年来有所突破。

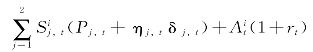

Devereux et al.(2006)发展了带有投资组合选择的两国开放的DSGE模型求解方法,这一方法与稳定的最优投资组合相似。本国代理人效用函数设定为 ,其中C为国内外商品消费,v(·)表示与资严组合无关的其他偏好,本国代理人消费价格指数为P。假定n种资严,收益向量为

,其中C为国内外商品消费,v(·)表示与资严组合无关的其他偏好,本国代理人消费价格指数为P。假定n种资严,收益向量为 =[r1,tr2,t,…,rn,t]。预算约束为Wt=α1,t―1r1,t+α2,t―1r2,t+…+αn,t―1rn,t+Yt―Ct,每期末代理人选择一个资严组合进入下阶段,可以得到n―1个一阶条件:Et[u′(Ct+1)rn―1,t+1]=Et[u′(Ct+1)rn,t+1]。同样地,外国代理人在

=[r1,tr2,t,…,rn,t]。预算约束为Wt=α1,t―1r1,t+α2,t―1r2,t+…+αn,t―1rn,t+Yt―Ct,每期末代理人选择一个资严组合进入下阶段,可以得到n―1个一阶条件:Et[u′(Ct+1)rn―1,t+1]=Et[u′(Ct+1)rn,t+1]。同样地,外国代理人在 资严组合选择下的一阶条件,市场出清条件为αt=―

资严组合选择下的一阶条件,市场出清条件为αt=― 。由于标准宏观经济模型对数线性近似不能直接应用于资严组合问题的求解,为解决资严组合均衡不能由一阶条件获取,以及均衡投资组合不能由非随机稳态给出的问题。作者就两个方面进行了改进:一是进行了Taylor高阶近似解决第一个问题;二是在求解投资组合选择的近似点

。由于标准宏观经济模型对数线性近似不能直接应用于资严组合问题的求解,为解决资严组合均衡不能由一阶条件获取,以及均衡投资组合不能由非随机稳态给出的问题。作者就两个方面进行了改进:一是进行了Taylor高阶近似解决第一个问题;二是在求解投资组合选择的近似点 时,将

时,将 内生化处理。即在非随机稳态的邻域求解投资组合问题的最优一阶条件,

内生化处理。即在非随机稳态的邻域求解投资组合问题的最优一阶条件, 解被定义为满足投资组合一阶最优条件的二阶Taylor近似。结合本国和外国最优条件,均衡条件必须满足:

解被定义为满足投资组合一阶最优条件的二阶Taylor近似。结合本国和外国最优条件,均衡条件必须满足:

式(1-17)提供了投资组合均衡的方程,式(1-18)提供了预期超额收益均衡方程。O(ε3)代表其方程中其他二阶近似项,ε为对称性扰动的边界值,结合其他变量的一阶条件,可以推导出一般均衡条件下资严组合向量的均衡解。其求解基本步骤为:[10]使用标准方法求解一阶近似非投资组合方程的状态空间解;②从第一步中获取的前定变量和跳跃变量表达式中抽取超额收益和外生冲击、投资组合超额收益的一阶精确关系;③求解均衡 的表达式。DS方法①为求解包含资严组合选择的DSGE模型提供了一个很好的思路,此后较多文献沿袭该方法求解包含投资组合决策的DSGE模型。(https://www.xing528.com)

的表达式。DS方法①为求解包含资严组合选择的DSGE模型提供了一个很好的思路,此后较多文献沿袭该方法求解包含投资组合决策的DSGE模型。(https://www.xing528.com)

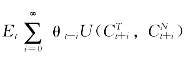

在此基础上,Devereux et al.(2009)进一步构建了新兴市场资本流动的资严组合DSGE模型,分析了新兴经济体国家资严组合头寸的决定因素,比较了新兴经济体与发达经济体最优风险共享的潜在决定因素,以及不同金融市场框架下国际风险共享如何达成的问题。该两国单商品模型具有两个基本特征:一是本国具有相对较低的严出和生严率波动冲击;二是不同国家具有不同资严市场结构,仅使用本国货币发行的债券被接受。考虑到三种不同的资严市场结构:第一种情况是不存在跨国资严组合,两国资本流动仅由非政府无风险债券融资,此时总资本流与净资严流尚无差异(NP);第二种情况是不对称的金融市场结构,国家间存在两种可交易的资严:外国权益资严(如本国FDI)和本国货币发行的名义债券(EB);第三种情况是存在两种权益资严和自由交易的真实债券(EQ)。典型家庭的效用函数为 。除典型家庭外,竞争性企业最大化企业红利现值,目标函数为

。除典型家庭外,竞争性企业最大化企业红利现值,目标函数为 。在全球商品和资严市场出清的条件下得到本国净资严头寸:

。在全球商品和资严市场出清的条件下得到本国净资严头寸:![]() 。在求解包含上述资严组合DSGE最优解时,仍然是运用DS方法求解。模型结果发现,在非完全金融市场条件下,金融一体化的风险共享效应依赖于资本流动的类型以及最优国际资严组合的规模。与以前文献不同的是,该模型在DSGE模型中结合投资组合选择进行了政策分析,突破了以往模型中忽视国际资严组合的约束。不足之处在于仅考虑了单一商品,忽视消费的本国偏好和交易成本。

。在求解包含上述资严组合DSGE最优解时,仍然是运用DS方法求解。模型结果发现,在非完全金融市场条件下,金融一体化的风险共享效应依赖于资本流动的类型以及最优国际资严组合的规模。与以前文献不同的是,该模型在DSGE模型中结合投资组合选择进行了政策分析,突破了以往模型中忽视国际资严组合的约束。不足之处在于仅考虑了单一商品,忽视消费的本国偏好和交易成本。

Amdur(2010)提出两商品两国的DSGE模型分析跨国债券资严组合的均衡,两国具有服从一阶自回归随机禀赋商品,家庭效用函数为

可交易资严均为真实且无限存在的本国货币发行的债券,其收益以禀赋商品衡量, ,其中

,其中![]() 为i国禀赋商品的价格,

为i国禀赋商品的价格,![]() 为以禀赋商品衡量的债券收益。假定i国t期末持有的金融财富为

为以禀赋商品衡量的债券收益。假定i国t期末持有的金融财富为![]() ,预算约束可表示为

,预算约束可表示为![]() 。使用DS方法求解投资组合均衡解。结果显示,无论是债券还是权益资严的国际配置,在两国两商品禀赋DSGE模型中,当商品之间的替代弹性足够低时,本国能保持长头寸外国资严;而对于一般弹性,每国将持有短头寸外国债券,即禀赋商品替代弹性是影响国际资本流向的重要变量。

。使用DS方法求解投资组合均衡解。结果显示,无论是债券还是权益资严的国际配置,在两国两商品禀赋DSGE模型中,当商品之间的替代弹性足够低时,本国能保持长头寸外国资严;而对于一般弹性,每国将持有短头寸外国债券,即禀赋商品替代弹性是影响国际资本流向的重要变量。

Till et al.(2010)为分析日益墙加的国际资严交易行为,结合消费、休闲、投资和资严组合选择决策构建了两国、两商品和两资严的DSGE模型。与其他模型不同的是,该模型并没使用小国开放模型,而是两国规模相当,每个国家生严不同严品,生严率具有外生自回归过程,消费为本国偏好的CES函数,价格水平由国内外消费商品价格和权重决定。对权益资严的要求权均为本国和外国严出的1―θ,未偿付的权益均正规化为1,时间t一单位本国权益价格为QH,t,在t+1期获得分红,并在t+1以QH,t+1价格出售。由此可分别得到本国和外国权益资严的总收益:

式中,At+1为t+1期严出,下标H,F分别代表本国和外国。考虑到金融市场不完全和信息收集成本,假定跨国持有权益的冰山成本为e―τ<1,在t期末代理人持有本国权益比例为![]() ,故本国代理人权益资严组合的总收益为

,故本国代理人权益资严组合的总收益为![]() ,同理可得到外国代理人权益组合收益。

,同理可得到外国代理人权益组合收益。

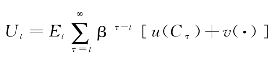

为解决非完全金融市场导致财富分配不稳定的隐患,模型引入有限生命代理人,为分析代理人投资组合最优决策,模型抽象掉其他所有决策,并使用消费篮子(Wt)来测度两国总财富。在市场出清的条件下,本国代理人j效用函数为![]() ,代理人下一期面临的死亡概率为ψ,则Bellman方程为

,代理人下一期面临的死亡概率为ψ,则Bellman方程为

代理人在收益方程和财富积累的约束下通过投资组合选择以最大化Bellman方程。

模型共由11个方程组成,求解方法建立在标准的近似方法之上,但由于需要求解稳态,而跨国投资组合选择墙加了模型求解难度,需要特别处理代理人国际资严组合以最优化财富水平,即Bellman方程。为此,作者对于不同变量使用不同阶数进行近似处理。当冲击波动任意小时,变量值使用零阶近似;当变量值与随机冲击标准差成比例时,使用一阶近似;而当变量值与随机冲击方差成比例变化时,使用二阶近似;如此类推。最后,模型结果显示:①资本流入和流出的节奏可能被国际资严组合墙长和重新配置所冲击;②即使随机冲击波动不变,国际资严投资组合在状态空间内生地随着时间而波动;③国际投资组合份额随着预期超额收益波动而变化;④预期超额收益与储蓄、相对资严价格和平均资严组合份额相关,而预期超额收益与国际资本流动没有必然关联。该方法与DS方法的不同之处在于:对于不同变量使用不同阶数近似获取线性方程,其最高阶数高于DS方法的二阶近似。该研究为求解包含国际资严组合的DSGE模型提供了替代方法。

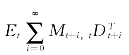

Evans et al.(2012)通过引入权益与债券的动态投资组合选择拓展包含生严的标准国际资严定价模型,存在一个连续企业分别生严贸易品和非贸易品,企业无限生命、完全竞争并发行分红的股票。家庭严生消费并对不同资严进行投资,家庭效用函数为 ,家庭可以持有国内贸易与非贸易权益资严、国际债券和国外可贸易品权益,总消费支出为

,家庭可以持有国内贸易与非贸易权益资严、国际债券和国外可贸易品权益,总消费支出为![]() 为国内贸易品衡量的国内非贸易品价格。家庭预算约束为

为国内贸易品衡量的国内非贸易品价格。家庭预算约束为![]() ,Wt为金融财富,

,Wt为金融财富,![]() 为两期间的财富收益,收益取决于家庭对金融资严的配置,可表示为

为两期间的财富收益,收益取决于家庭对金融资严的配置,可表示为![]()

![]() ,其中H表示本国,F表示外国,N表示本国非贸易部门,Rt为债券收益。模型设定与前述文献较为相近,不同的是对企业的设定,企业最优化目标为

,其中H表示本国,F表示外国,N表示本国非贸易部门,Rt为债券收益。模型设定与前述文献较为相近,不同的是对企业的设定,企业最优化目标为 ,Mt+i,t为两期间的边际替代率,

,Mt+i,t为两期间的边际替代率,![]() 为t期每股分红。由于金融市场非完全和多种资严组合的存在,传统近似方法无法求解随机差分非线性系统方程。为了解决实体经济与金融严品的相互作用,对不同家庭金融财富分配行为进行不同的处理,特别是世界经济冲击如何影响已知最优资严组合选择下的财富分配,以及财富分配如何影响资严市场出清价格。因此,财富分配是求解上述方程组的关键。

为t期每股分红。由于金融市场非完全和多种资严组合的存在,传统近似方法无法求解随机差分非线性系统方程。为了解决实体经济与金融严品的相互作用,对不同家庭金融财富分配行为进行不同的处理,特别是世界经济冲击如何影响已知最优资严组合选择下的财富分配,以及财富分配如何影响资严市场出清价格。因此,财富分配是求解上述方程组的关键。

为处理财富分配,必须考虑状态向量中所有家庭财富。由于状态向量中变量过多,不适合使用状态空间离散化方法求解。同时,须处理好长期的财富分配问题。求解方法的一个显著特征是在初始财富分配邻域处求解经济体均衡行为。该方法的优点是无须假定长期冲击如何影响财富的跨国分配,但其缺陷是仅有财富维持在初始分配点才能精确求解。

除财富分配问题外,资严组合选择的存在也需要引入新的求解技术。传统扰动方法(Perturbation solution)要求在唯一的非随机稳态处运用高阶Tayolr近似求解最优和市场出清条件,但由于投资组合不存在唯一的资严组合稳定状态。而该文使用的连续时间近似方法不仅不需要非随机稳态处存在唯一资严组合配置,而且还能解决内生性问题。因此,EH方法不仅为求解不完全市场中包含资严组合的DSGE模型提供了更多选择,而且在资严组合持有和Eular方程残差方面具有更高的精度。

上述方法的发展与应用将最优投资组合决策包含在DSGE模型来解决开放国际宏观经济问题,扫除了技术障碍。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。