(一)期货上市的条件

由于期货交易机制的限制,不是所有的商品都适合拿到期货市场上来交易。通常期货交易商品应符合以下几个条件。

(1)能够贮藏、保存一定时间。由于期货合约期一般从3个月到1年不等,所以作为其交易物质基础的商品必须是可以在较低成本下较长期保存并保持品质不变的商品。

(2)品质有被确切划分和评价可能的商品。由于期货合约是标准化的,所以要求商品品质必须是有明确评价可能的。

(3)价格波动频繁。若价格没有经常性变动,生产者和经营者就不会产生回避价格、汇率、利率、股价变动风险的动机,也就不会有套期保值的要求,同时投机者也便没有了投机的前提。

(4)交易规模大,参与者众多。期货市场上一般的交易量都非常庞大,相应的合约单位也很大,只有大宗交割的商品才能有此等规模并拥有众多的买方和卖方。而参与者众多,商品的价格竞争才比较充分,市场价格发现的功能也才具有实现的前提。

(二)期货交易的品种

世界期货市场最早是从农产品交易起步的,后来交易品种中又增加了金属及能源产品,再后来金融产品也成为期货交易的对象,现在又产生了许多新型品种。一部期货交易史,就是期货交易品种不断创新、交易规模不断扩大的历史。

从目前世界各国的期货市场上市品种看,主要包括商品期货、金融期货、期权交易三大类。

1.商品期货

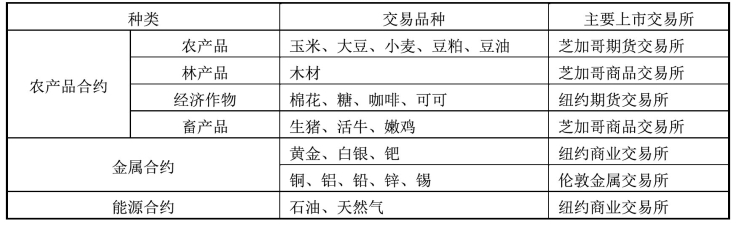

商品期货的种类较多,主要有农产品期货,如黄豆、玉米、小麦、木材、棉花、咖啡、可可等,几乎包括了所有农业产品;畜产品期货,如生牛、生猪等家畜,畜产品是美国芝加哥商品交易所的主要期货商品;工业用品期货,如橡胶、棉纱等商品,主要在日本东京工业品交易所上市交易;贵金属期货,品种包括黄金、白金、白银等贵重金属;有色金属期货,指普通金属期货,如铜、铅、锌等,这类期货主要集中在伦敦金属交易所和美国芝加哥期货交易所交易;能源期货,能源期货交易尽管产生较晚,但非常活跃。据有关统计,目前世界上交易量排名前十位的交易合约中,只有原油品种还属于商品期货,其余都是金融期货。目前,在世界上影响较大的能源产品交易所有纽约商业交易所(NYMEX)和伦敦国际石油交易所(IPE)。NYMEX的上市品种有布伦特原油、轻甜原油、燃料油、天然气、无铅汽油、瓦斯油等,IPE的上市品种有布伦特原油、天然气和燃气油等。表1-2为全球主要商品期货合约品种及上市交易所情况。

表1-2 全球主要商品期货合约品种及上市交易所

2.金融期货

金融期货是指以金融工具或金融产品作为标的物的期货交易,是近二十多年来兴起的金融创新工具,由于它是在原来的传统金融工具,如货币、股票、债券的基础上衍生出来的,又是与这些金融工具的价格密切相关的新的投资工具,从而被理论界称作金融衍生工具。近年来,许多国家的股票市场、债券市场、利率市场及外汇市场风云迭起、波澜起伏,往往使投资者蒙受很大损失。金融衍生工具的交易,即股票价格指数、利率、外汇及黄金等的期货交易,以及期权交易、互换交易应运而生,并且很快超越商品期货的交易。目前,全球金融期货在全部期货交易中所占的比例高达75%以上。金融期货的出现不仅改变了期货市场的格局,而且引发了世界期货市场的空前发展。近二三十年来,不少国家和地区新推出的期货交易,基本上都是以金融期货作为突破口的。

金融期货由三大类组成,按其出现的次序,分别为外汇期货、利率期货及股指期货(包括股票期货)。

(1)外汇期货

20世纪60年代,随着美国经济实力的相对下降和国际收支逆差日益增大,以及欧洲经济得到恢复、实力相对增强,固定汇率制度开始发生动摇,美元危机进一步加剧。1973年2月,美国政府宣布美元再一次贬值10%,引发各国政府纷纷宣布其货币与美元脱钩。布雷顿森林体系就此崩溃,浮动汇率制从此取代了固定汇率制。

芝加哥商品交易所一直关注着货币市场,因为他们明白,一旦布雷顿森林体系解体,浮动汇率制必将给期货市场带来新的机遇。为此,时任理事长梅拉梅德在1971年专程拜访了诺贝尔经济学奖得主米尔顿·弗里德曼博士,弗里德曼博士非常赞同当布雷顿森林体系解体时推出外汇期货,并于当年12月写下了题为《货币需要期货市场》的论文,极大地鼓舞了芝加哥商品交易所开设外汇期货的决心和信心。芝加哥商品交易所随即着手组建国际货币市场分部(IMM),并于1972年5月16日正式推出英镑、加拿大元、德国马克、日元、瑞士法郎、墨西哥比索及意大利里拉七种外汇期货合约交易。随后产生的经济动荡以及布雷顿森林体系正式崩溃,使外汇期货在市场上很快站稳了脚跟。

小专栏:外汇品种简介

外汇期货指以汇率为标的物的期货合约,用来规避汇率风险。主要品种有澳大利亚元、英镑、加拿大元、德国马克、法国法郎、日元、瑞士法郎、欧洲美元和欧洲货币单位等的期货合约。

主要交易场所:芝加哥商品交易所国际货币市场分部、中美商品交易所、费城期货交易所等。

(2)利率期货

20世纪70年代,严重的经济“滞胀”局面以及布雷顿森林体系的最终崩溃,使各国的经济政策纷纷改弦更张,弗里德曼的货币主义经济学受到各国政府青睐。与放弃固定汇率制一样,控制利率、稳定利率不再是金融政策的重要目标,更为重要的是控制货币供应量。利率不但不是管制的对象了,反而成为政府用来调控经济、干预汇率的一个工具。利率管制的取消使利率波动日益频繁而剧烈,利率风险日益成为各经济主体,尤其是各金融机构普遍面临的一个最重要的金融风险。正是在这种背景下,利率期货应运而生。

1975年10月,CBOT推出了有史以来第一张利率期货合约——政府国民抵押协会抵押凭证(Government National Mortgage Association Certificates,GNMA)期货合约。GNMA是美国住房和城市发展部批准的银行或金融机构以房屋抵押方式发行的一种房屋抵押债券,平均期限为12年,最长可达30年,是一种流通性较好的标准化息票信用工具。GNMA期货合约交易推出后,深受金融界的欢迎,它的成功引起了一系列新的利率期货品种陆续登场。其中重要的品种包括:1976年1月,IMM在弗里德曼的发起下,推出了90天期的美国国库券期货合约;1977年8月,CBOT又推出了美国长期国债期货合约;1981年7月,IMM、CBOT及纽约证券交易所(NYSE)同时推出的美国国内可转让定期存单期货交易。而更为重要的要数1981年12月IMM推出的3个月欧洲美元定期存款合约,因为它不仅创设了一种新的且以后一直非常活跃的利率期货品种,更重要的是它是在美国首度采用现金交割的期货合约,正是这一引起传统期货业发生革命性变化的新举措,为后来股指期货的出现铺平了道路。

小专栏:利率品种简介

利率期货是指以债券类证券为标的物的期货合约,可以回避利率波动所引起的证券价格变动风险。主要品种:美国短期国库券期货、美国中期国库券期货、美国长期国库券期货、市政债券、抵押担保有价证券等。

主要交易场所:芝加哥期货交易所、芝加哥商品交易所国际货币市场分部、中美商品交易所。

(3)股指期货

20世纪70年代,西方各国的股票市场在经济危机和金融混乱的双重压力下,波动率明显加大。创造一个适宜于股市的避险工具自然而然地被提上了议事日程。美国堪萨斯期货交易所(KCBT)在1977年10月向美国商品期货交易委员会(CFTC)提交了开展股票指数期货交易的报告,并提议以道琼斯的“30种工业股票”指数作为交易标的。由于遭到道琼斯公司的反对,KCBT转而寻求与标准普尔(SP)指数公司合作。然而,SP已经与芝加哥商品交易所在讨论这方面的构想。最后,KCBT找到Arnold Bernhard Company,后者非常乐于提供它的价值线指数(Value Line Index)作为期货合约的基础交易工具。1979年4月,KCBT修改了给CFTC的报告,等待其核准。

在此同时,其他一些交易所也在积极准备。例如,CME与SP达成了协议,有权独家采用SP的指数作为期货合约的基础指数;纽约期货交易所(NYFE)采用其母公司纽约证券交易所(NYSE)的综合指数。

1982年2月,CFTC批准了KCBT的报告。2月24日,KCBT推出了价值线指数期货合约交易。4月21日,CME也推出了S P500股指期货交易。紧接着,NYFE于5月6日推出了NYSE综合指数期货交易。

小专栏:股指期货简介(https://www.xing528.com)

股票指数期货包括:标准普耳500种股票价格综合指数(SP500)、纽约证券交易所股票价格综合指数(NYCE Composite Index)、主要市场指数(MMI)、价值线综合股票价格平均指数(Value Line Composite Index)、日本的日经指数(NIKI)、中国香港的恒生指数(香港期货交易所)。主要交易场所:芝加哥期货交易所、芝加哥商品交易所、纽约证券交易所、堪萨斯期货交易所。

股指期货一经诞生,就取得了空前的成功,价值线指数期货合约推出的当年就成交了35万张,SP500股指期货的成交量更大,达到150万张。1984年,股票指数期货合约交易量已占美国所有期货合约交易量的20%以上,其中SP500股指期货的交易量更是引人注目,成为世界上第二大金融期货合约。SP500指数在市场上的影响也因此急剧上升。

小资料:几个国际著名的股票指数

英国金融时报股票指数

金融时报股票指数是由伦敦证券交易所编制,并在《金融时报》上发布的股票指数。金融时报股票指数分为30种股票指数、100种股票指数和500种股票指数三种。目前常用的是金融时报工业普通股票指数,其成分股由30种具有代表性的工业公司的股票构成,最初以1935年7月1日为基期,后来调整为以1962年4月10日为基期,基期指数为100,采用几何平均法计算。而作为股票指数期货合约标的的金融时报指数则是以市场上交易较频繁的100种股票为样本编制的指数,其基期为1984年1月3日,基期指数为1000。

道·琼斯平均价格指数

道·琼斯平均价格指数简称道·琼斯平均指数,是目前人们最熟悉、历史最悠久、最具权威性的一种股票指数,其基期为1928年10月1日,基期指数为100。目前,道·琼斯工业平均股票指数共分四组:第一组是工业平均数,由30种具有代表性的大工业公司的股票组成;第二组是运输业20家铁路公司的股票价格指数;第三组是15家公用事业公司的股票指数;第四组为综合指数,是用前三组的65种股票加总计算得出的指数。人们常说的道·琼斯股票指数通常是指第一组,即道·琼斯工业平均数。

标准普尔500指数

标准普尔500指数是由标准普尔公司于1957年开始编制的。从1976年7月1日开始,其成分股改由400种工业股票、20种运输业股票、40种公用事业股票和40种金融业股票组成。它以1941—1942年为基期,基期指数定为10,采用加权平均法进行计算,以股票上市量为权数,按基期进行加权计算。与道·琼斯工业平均股票指数相比,标准普尔500指数具有采样面广、代表性强、精确度高、连续性好等特点,被普遍认为是一种理想的股票指数期货合约的标的。

标准合约

交易单位:用500美元×S P500股票价格指数;

最小变动价位:0.05个指数点(每张合约25美元);

每日价格最大波动限制:与证券市场挂牌的相关股票的交易中止相协调;

合约月份:3月,6月,9月,12月;

交易时间:上午8∶30至下午3∶15(芝加哥时间);

最后交易日:最终结算价格确定日的前一个工作日;

交割方式:按最终结算价格以现金结算,此最终结算价由合约月份的第三个星期五的SP500股票价格指数的构成股票市场开盘价所决定。

交易场所:芝加哥商品交易所(CME)。

香港恒生指数

恒生指数是由香港恒生银行于1969年11月24日开始编制的,用于反映香港股市行情的一种股票指数。该指数的成分股由在中国香港上市的较有代表性的33家公司的股票构成,其中金融业4种、公用事业6种、地产业9种、其他行业14种。恒生指数最初以1964年7月31日为基期,基期指数为100,以成分股的发行股数为权数,采用加权平均法计算。后来由于技术原因改为以1984年1月13日为基期,基期指数定为975.47。恒生指数现已成为反映中国香港政治、经济和社会状况的主要风向标。

日经股票平均指数

日经股票平均指数的编制始于1949年,它是由东京股票交易所第一组挂牌的225种股票的价格所组成。这个由日本经济新闻有限公司计算和管理的指数,通过主要国际价格报道媒体加以传播,并且被各国广泛作为日本股市的参照物。

1986年9月,新加坡国际金融交易所(SIMEX)推出日经225股票指数期货,成为一个重大的历史性发展里程碑。此后,日经225股票指数期货及期权的交易,也成为许多日本证券商投资策略的组成部分。

(4)股票期货

股票期货是以股票为标的物的期货合约。与股指期货一样,同样是由股票市场衍生出来的期货交易。两者的差别为:股票期货合约的对象是单一的股票,而股指期货合约的对象是代表一组股票价格的指数。因而,市场上通常将股票期货称为个股期货。

从20世纪80年代末起,北欧一些交易所开始推出股票期货,之后陆续有10多家交易所推出了股票期货合约。其中主要有澳大利亚悉尼期货交易所、瑞典期货交易所(OM)、芬兰赫尔辛基证券交易所、英国伦敦国际金融期货期权交易所(LIFFE)等。在国际竞争的压力下,美国国会在2000年12月通过了《2000年美国商品期货现代化法案》,取消了以往对证券期货、期权合约的禁止性规定。不久,芝加哥期权交易所(CBOE)、芝加哥商品交易所(CME)和芝加哥期货交易所(CBOT)就联合发起成立了一个名为One Chicago的新交易所,于2002年11月8日正式开始个股期货交易。

股票期货是近年来发展较快的一个期货品种,尽管从绝对量来说并不是很大,但增加的幅度极其可观。

3.期权交易

1973年4月26日,芝加哥期货交易所(CBOT)出资成立了芝加哥期权交易所(CBOE)。CBOE开创了期权交易在场内集中交易的先例,使期权交易进入了完全统一化、标准化以及管理规范化的全面发展新阶段。由于期权交易合约标准化了,投资者进行交易时的方便程度便大大提高了。历史资料显示,1974年3月,CBOE成立不久后,其一个月的成交量就超过了美国1972年全年OTC的成交量。

CBOE在股票期权交易上的成功,起到了极好的示范作用。1978年,英国伦敦证券交易所、荷兰的欧洲期权交易所也开始进行股票期权交易。

进入20世纪80年代,期权交易的对象除了传统的股票期权,开始逐渐扩展到其他品种上。20世纪70年代中期以后,英国伦敦金属交易所开始非正式地大量开展金属期权交易。1982年,加拿大蒙特利尔交易所引进外汇期权交易。而后,澳大利亚的悉尼期货交易所开始了银行票据和带息证券期权(即利率期权)交易。1981年,美国解除了以往的期货交易所不得开展期权交易的禁令,拉开了将期权交易方式应用于其他传统农产品期货合约和金融期货合约的序幕。1982年,CME全面开展了股指期货期权等期权交易。同时,CBOT也成功地将期权交易方式应用于政府长期国债的合约买卖活动。

现在的期权交易包括各种传统的实物商品(农产品、能源产品、金属产品等)与金融产品(股票、股指、外汇以及利率)。可以这么说,在当今世界上的期货交易所中,凡是具备一定交易规模的期货合约都有相应的期权合约,期权合约已成为相关期货合约的配套合约,期权交易已成为期货市场的有机组成部分。期权交易双扩展局面的形成,使期权交易量迅猛增长。2000年,全球期权交易的总量第一次超过了期货交易的总量。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。