金融期权可分为现货期权和期货期权两大类别,货币期权也不例外。也就是说,货币期权也可分为两种:一种是以某种货币本身为标的物的期权,这种期权可称为货币现货期权;另一种是以某种货币的期货合约作为标的物的期权,这种期权可称为货币期货期权。目前,在美国,货币现货期权主要在费城证券交易所(Philadelphia Stock Exchange,PHLX)及芝加哥期权交易所(CBOE)上市,货币期货期权则主要在芝加哥商业交易所(CME)的分部——国际货币市场(IMM)上市。

1.货币现货期权

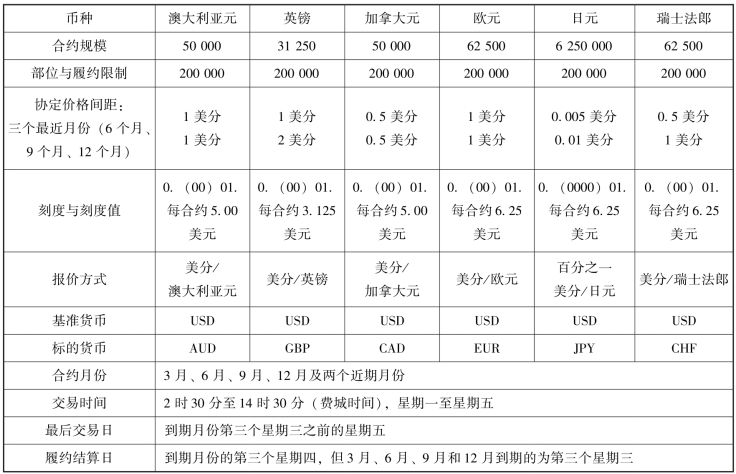

如上所述,货币现货期权是以某种货币本身作为标的物的期权。在履约时,期权购买者将以协定价格向期权出售者买进或卖出一定数量的某种货币。如果作为标的物的货币对市场所在国而言是外汇或外币,则这种期权可称为外汇现货期权(通常被简称为现汇期权)。表10-7所示为费城证券交易所现汇期权合约规格(摘要)的主要内容。

表10-7 费城证券交易所现汇期权合约规格(摘要)[4]

1)合约规模

由表10-7 可知,目前在费城证券交易所上市的货币期权主要有澳大利亚元期权、英镑期权、加拿大元期权、欧元期权、日元期权和瑞士法郎期权。在芝加哥商业交易所,这几种货币都有相应的期货交易。从合约规模来看,费城证券交易所各种货币期权的交易单位都是芝加哥商业交易所相应货币期货之交易单位的一半。

2)协定价格间距

协定价格是标准化期权合约的重要条款之一。各种货币期权不仅有着不同的到期月份,还有着不同的协定价格。但在表10-7 中并没有规定各种货币期权的具体的协定价格,而只是规定了各种货币期权之协定价格的间距。同时,离到期日较近的月份,其协定价格的间距较小;而离到期日较远的月份,其协定价格的间距较大。实际上,交易所之所以做如此规定,是因为近期月份的期权一般交易量较大,流动性较高;而远期月份的期权一般交易量较小,且流动性较低。

2.货币期货期权

货币期货期权是以某种货币期货合约作为标的物的期权。这种期权实际上是一种复合型衍生产品。在履约时,期权购买者将以协定价格向期权出售者买进或卖出一定数量的某种货币期货合约。目前,芝加哥商业交易所是最大的货币期货期权市场。在该交易所上市的货币期货合约有数十种,所有的货币期货合约都被作为期权合约的标的物,以实行期权交易。如表10-8 所示,是该交易所上市的货币期货期权中最主要的六个品种。这六种货币期货期权均以美元为计价和结算的货币。(https://www.xing528.com)

表10-8 芝加哥商业交易所主要货币期货期权合约规格(摘要)[5]

由表10-8 可以看出,在芝加哥商业交易所上市的货币期货期权是以该交易所上市的货币期货合约为标的物,其交易单位是一张对应的货币期货合约。如以货币单位表示,则各种货币期货期权的交易单位就是对应的货币期货的交易单位。具体而言,澳大利亚元期货期权和加拿大元期货期权的交易单位分别是100 000 澳大利亚元和100 000 加拿大元,英镑期货期权的交易单位是62 500 英镑,欧元期货期权和瑞士法郎期货期权的交易单位分别是125 000 欧元和125 000 瑞士法郎,日元期货期权的交易单位是12 500 000 日元。所以,在上述合约规格中,点的含义及最小变动价位,实际上都是以各种货币期货期权的这种以货币表示的交易单位来计算出每合约的货币价值的。

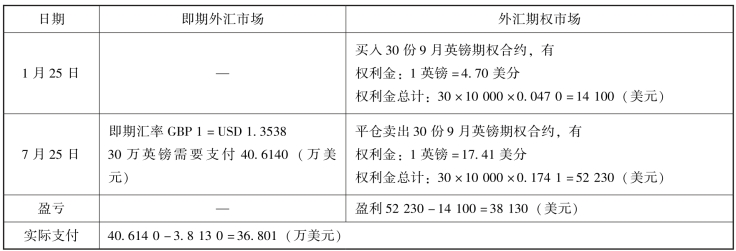

【例10-6】2016年1月25 日,英镑的即期汇率为GBP/USD=1.231 0/1.232 5,执行价格为1.228 0 美元的9月英镑欧式看涨期权,合约规模为10 000 英镑,行权日为9月16日(星期五),期权价格为4.70 美分。

美国某进口商需在6 个月后支付30万英镑,进口商预计6 个月后英镑会升值,为避免换取30万英镑时支付更多的美元,该进口商决定在费城证券交易所买入英镑期权套期保值。

假设2016年7月25 日,英镑兑美元的即期汇率变为GBP/USD=1.350 3/1.353 8,外汇期权市场上同到期日、同执行价格的英镑期权合约的期权价格为17.41 美分。请分析该进口商如何操作进行套期保值?

解:如果现在付款,只需300 000 ×1.232 5=36.975 (万美元)。但是由于英镑升值,因此6 个月后进口商要比现在多支付40.6140-3.8 130=36.801 (万美元)。为避免外汇汇兑损失,该进口商买入英镑看涨期权,因为1 份合约规模是10 000 英镑,故该投资者需要买入30 份英镑期权合约,即需要支付的权利金是30×10 000×0.047 0=14 100(美元),如表10-9 所示。

7月25 日,英镑果然如该进口商预测的那样升值,则该进口商可以选择平仓卖出30 份英镑看涨期权合约,此时作为看涨期权的卖方,获得的权利金收入30 ×10 000 ×0.1741=52 230 (美元),扣除1月25 日支付的权利金,在期权市场上该进口商盈利52 230-14 100=38 130 (美元),即实际支付了36.801万美元,这与36.975万美元(期初)相差无几,达到了套期保值的目的。

表10-9 买入看涨期权合约套期保值操作过程

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。