自从CBOE 成立以来,金融期权的交易规模越来越大,合约品种越来越多,交易策略更是不断翻新。在现实的金融期权交易中,无论是套期保值者,还是套利者和投机者,都有无数种交易策略可供他们选择。这些不同的交易策略各有其不同的适用场合和适用时机,且有不同的交易结果。

金融期权套期保值策略可分为静态套期保值策略、动态套期保值策略、合成期货策略和合成期权策略;金融期权套利交易策略则可分为价差交易策略和对敲策略。这些交易策略都是比较复杂的。但是,所有这些比较复杂的交易策略,实际上都是期权交易中各种基本交易策略的某种组合,或是一种期权交易策略与一种期货交易策略的某种组合。所以,为了说明这些比较复杂的交易策略,我们有必要先对最基本的期权交易策略——单一部位策略分别做简要分析。

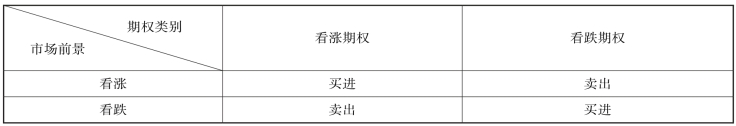

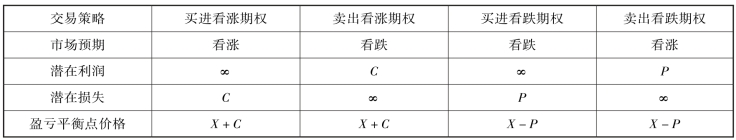

如上所述,金融期权有看涨期权和看跌期权两种类型,而期权交易又有买进期权和卖出期权两种策略。所以,金融期权交易的单一部位策略就有以下四种:即买进看涨期权、卖出看涨期权、买进看跌期权和卖出看跌期权。各种策略的适用场合如表10-2 所示。

表10-2 金融期权交易的单一部位策略

下面,我们就根据表10-2 对这四种单一部位的交易策略及其盈亏特征分别加以简要的说明。在期权交易中,投资者的盈利与亏损具有明显的不对称性。而这种不对称性,是由期权购买者和期权出售者在权利与义务上的不对称性决定的。

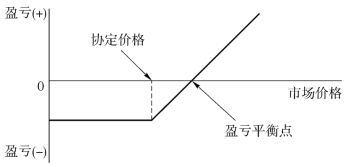

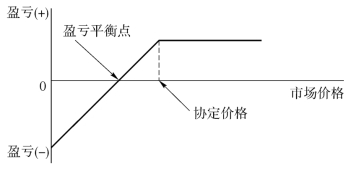

1.买进看涨期权

看涨期权是指期权购买者可在约定的未来某时间以协定价格买进一定数量的某种商品或某种金融资产的权利。当投资者预期某资产的市场价格将上涨时,他可买进以该资产为标的物的看涨期权。日后(或在期权到期),若市场价格果然上涨,且涨至协定价格以上,则该投资者可执行其持有的期权,从而获利,获利的多少将视市场价格上涨的幅度而定。理论上,市场价格上涨的幅度无限,故期权购买者的获利程度也是无限的。反之,若市场价格不变或反而下跌,且跌至协定价格以下,则该投资者可放弃他所持有的期权。此时,他将受到一定的损失,但这种损失是有限的,且是已知的。因为当期权购买者放弃期权时,其最大的损失是他购买该期权时所支付的期权费。因此,对买进看涨期权(Buy Call Option)的投资者而言,其潜在的利润是无限的,而其潜在的损失却是有限的,如图10-1 所示。

图10-1 买进看涨期权盈亏示意

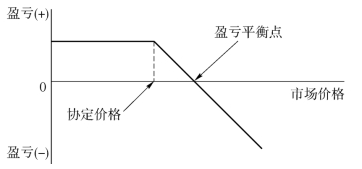

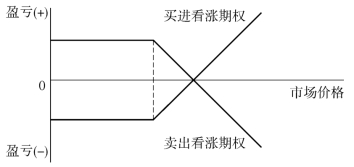

2.卖出看涨期权

当投资者预期某资产的市场价格将下跌时,他可卖出以该资产为标的物的看涨期权。日后或在期权到期日,若市场价格果然下跌,且跌至协定价格或协定价格以下,则期权购买者必将放弃期权。这样,期权出售者即可获取最大利润,这一最大利润就是他卖出看涨期权(Sell/Write Call Option)时收取的期权费。但是,若市场价格不跌反涨,且涨至协定价格以上,则期权购买者要求执行期权,期权出售者必须无条件履约。这样,他将受到一定的损失,其损失的程度将决定于市场价格上涨的幅度。理论上,由于市场价格上涨的幅度是无限的,因此期权出售者可能发生的损失也将是无限的,如图10-2 所示。

图10-2 卖出看涨期权盈亏示意

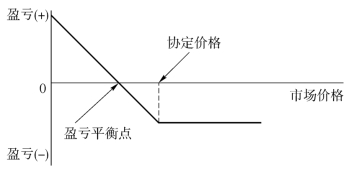

3.买进看跌期权

根据定义,看跌期权是期权购买者所拥有的,可在未来某时间以协定价格向期权出售者卖出一定数量的某种商品的权利。在金融期权交易中,投资者之所以买进这种期权,是因为他预期标的资产的市场价格将下跌。买进看跌期权(Buy Put Option)后,若标的资产的市场价格果然下跌,且跌至协定价格以下,则该投资者即可行使其权利,以较高的协定价格卖出其持有的标的资产,从而避免因市场价格下跌而造成的损失。同时,如果期权购买者并不持有标的资产,则在标的资产的市场价格下跌时,他可以较低的市场价格买进标的资产,然后以较高的协定价格卖出标的资产,从而获利,获利的程度将决定于标的资产的市场价格下跌的幅度。反之,在买进看跌期权后,若标的资产的市场价格没有下跌,或者反而上涨,则投资者可放弃期权,这样仅损失了其支付的期权费,如图10-3 所示。(https://www.xing528.com)

图10-3 买进看跌期权盈亏示意

4.卖出看跌期权

如上所述,如果投资者预期某资产的市场价格将上涨,则他可买进以该资产为标的物的看涨期权,并在市场价格上涨时通过执行其持有的看涨期权而获利。实际上,当投资者对市场价格看涨时,他还有另一种策略可以选择,即卖出看跌期权。通过卖出看跌期权,投资者可收取期权费。日后,若市场价格上涨,且涨至协定价格以上,则期权购买者可放弃期权。这样,看跌期权的出售者即可获得最大利润——卖出看跌期权时所收取的期权费。若市场价格下跌,且跌至协定价格之下,则因期权购买者要求执行该看跌期权,期权出售者将受到损失,其损失的程度决定于市场价格下跌的幅度,如图10-4 所示。

图10-4 卖出看跌期权盈亏示意

通过以上分析可以清楚地看出,金融期权交易的四种基本策略具有以下几个特点:

首先,交易双方的盈利和亏损具有显著的不对称性。对于期权购买者而言,无论他们买进的是看涨期权,还是看跌期权,其潜在的利润都是无限的,而其潜在的损失却是有限的,且是已知的;反之,对期权出售者而言,其潜在的利润是有限的,且是已知的,而其潜在的损失却是无限的。[2]

其次,与金融期货交易一样,金融期权交易也只是一种“零和游戏”。也就是说,在金融期权交易中,一方的盈利正好是另一方的亏损。因此,对于同一种期权而言,期权购买者的盈亏图形与期权出售者的盈亏图形必然是对称的。以看涨期权为例,其交易双方的盈亏示意如图10-5 所示。

图10-5 买进看涨期权和卖出看涨期权盈亏示意

最后,在上述金融期权交易的各种基本策略中,所谓期权出售者的潜在损失无限,实际上也只是一种理论上的可能性。在现实中,期权出售者一般都是一些专业性较强的投资者或金融机构,他们对市场行情的预测比较准确。所以,他们损失的概率一般较小。同时,即使期权出售者对市场行情的预测失误,他们也可通过及时的反向交易来避免或限制其可能的损失。

为了更清楚地反映金融期权交易的单一部位策略的特点,我们可通过列表来归纳以上分析,如表10-3 所示。在表10-3 中,C 表示看涨期权的期权费;P 表示看跌期权的期权费;X 表示协定价格。

表10-3 金融期权交易的单一部位策略

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。