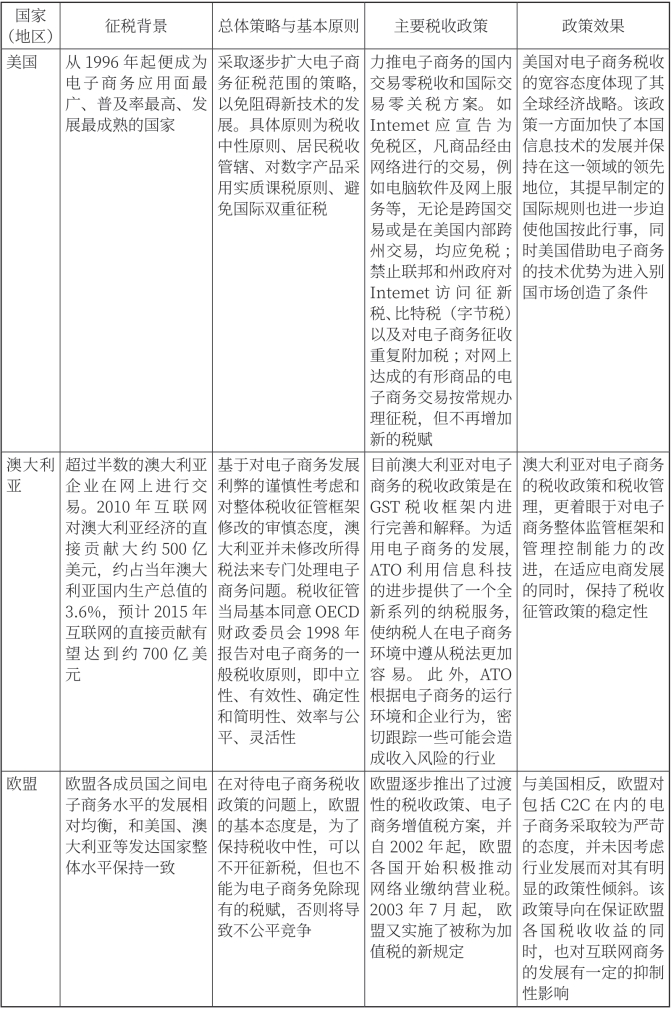

表3-1 世界各主要国家或地区制定的电子商务税收政策

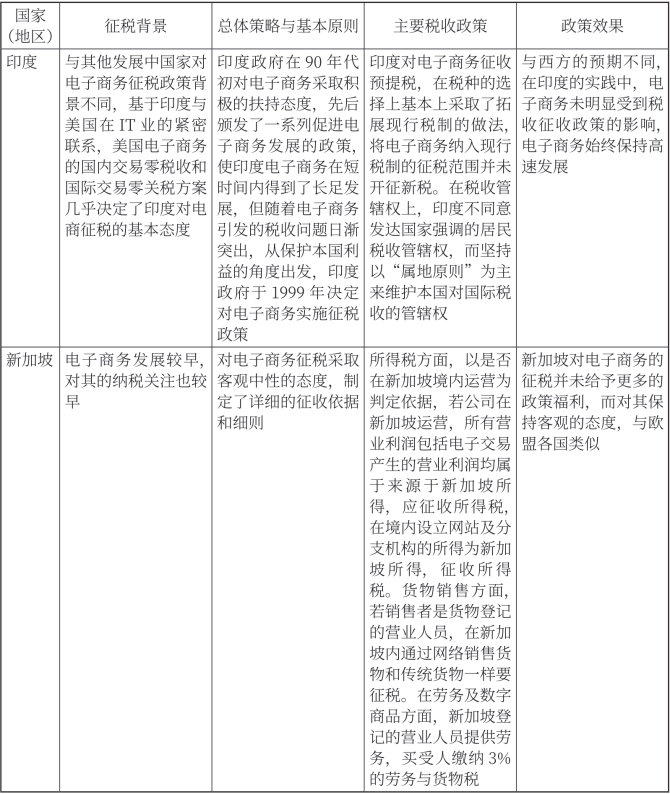

续表

注:澳大利亚在流通环节征收货物和劳务税(Goodand Service Tax,上文简称“GST”),该税与我国的增值税相似,凡在澳大利亚境内从事除金融以外的一切货物及劳务销售(包括销售不动产、无形资产以及进口货物和劳务)全部纳入GST的征收范围。(https://www.xing528.com)

通过上述对比,可以分析出各国政策的如下特点。

(一)八仙过海

尽管OECD 等权威机构已制定了针对电子商务征税的基本规则,但各国无一例外地都根据本国的经济发展状况和国家发展政策制定具体规则,并无统一的征收模式。比如以美国为首的一些发达国家,强调税法的属人原则,弱化税法的属地原则,因为发达国家的公民拥有大量的对外投资和跨国经营,能够从国外获取大量的投资收益和经营所得。与此不同的是,印度等发展中国家海外收入少,不同意发达国家强调的居民税收管辖权,坚持以“属地原则”为主来维护本国对国际税收的管辖权。

(二)万法归宗

尽管各国电子商务规模和技术发展水平、各国政府财政收入来源和税制结构存在差异,但各国对电子商务征税的总体态度与对C2C 模式的征税态度大体一致。具体而言,发达国家如英国2002 年的《电子商务法》明确规定所有在线销售商品都需缴纳增值税,税率与实体经营一致,实行“无差别”征收;2003年7 月1 日起,欧盟成员国开始实施电子商务增值税的新指令,但这一指令主要用于B2B 和B2C,并未明确针对C2C 电子商务模式;美国1998 年通过的《互联网免税法案》最基本的原则就是:虚拟商品不应该被征税,但一般商品都需按照实体经营标准纳税。该法案一直沿用到现在。在澳大利亚,小本经营的个人网店通常不需要报税,除非交易额超过1000 澳元,但店主需缴纳个人所得税,交税额度视店主当年的总体收入而定。在日本,年收益低于100 万日元的网店,大多没报税,年收益高于100 万日元的,店主大都自觉报税。而以印度为首的发展中国家尽管对电子商务征税采取了先松后紧的态度,但也并未明确C2C 模式的具体税收政策。但除美国等对电子商务征税整体采取宽松态度的国家外,欧盟、澳大利亚、日本和亚洲的发展中国家等,随着对B2B、B2C 的征税技术日渐成熟,对个体网上交易开征税收是可以观察到的规律和趋势。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。