人的一生都会历经就学、就业、成家至退休,每个人都会对事业、家庭、居住和退休进行规划,围绕这些规划必然涉及财务问题,个人理财规划就是根据个人不同生命周期的特点(通常以15岁为出发点),针对学业、职业的选择,以及家庭、居住、退休所需要的财务状况,来进行理财活动和财务安排。

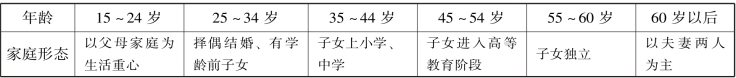

如果我们按年龄层次把个人生命周期比照家庭生命周期分为6个阶段,则各个阶段的特点和理财活动如表2-2所示。

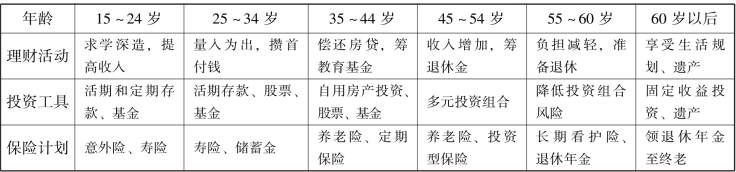

表2-2 个人生命周期各阶段的理财活动

续表

从表2-2可以看出,人在其一生的不同阶段有不同的理财活动和理财需求,如果在早期能学习这些理财知识,对理财需求和目标进行合理规划,则更可能实现自己的人生目标。具体来说,个人理财规划的内容主要包括以下几个方面。

(一)现金和储蓄规划

现金和储蓄规划是为满足个人和家庭正常的生活、消费需求和资产保值需求而对现金和储蓄进行的管理和规划活动。储蓄规划是所有理财的源头,通过分析家庭现金流结构,寻找提高家庭储蓄的可能方式,设计出合理的家庭储蓄策划方案,从而提高家庭的储蓄额。而对现金的规划,目的是既要使个人、家庭所拥有的资产保持一定的流动性,以支付日常家庭费用和意外事件开销,又要使流动性较强的资产保持一定的收益。因此,在考虑现金规划的工具时,应以流动性为主要考察因素,在此基础上保证一定的收益性。

(二)消费规划

人生需要消费,消费需要规划,小到吃饭、穿衣,大到买房、买车等花销,都可以归入消费规划的范畴。说得专业一点,消费规划是对个人、家庭的消费资源进行合理、科学、系统的管理,使个人、家庭在整个生活过程中保持消费资源的财务收支平衡,最终达到终生的财务安全、自主、自由的过程。可见,任何涉及个人消费性资源的活动都属于消费规划的范畴。但是,消费的合理性没有绝对的标准,只有相对的标准。消费的合理性与客户的收入、资产水平、家庭情况、实际需要等因素相关。在实际的消费规划中,要注意以下几个方面。

1.即期消费和远期消费

例如,城市白领中的“月光族”,他们的即期消费固然潇洒,但其长远的财务状况令人担忧。确定一个合理的结余比例和投资比例,积累一定的资产,不仅是平衡即期消费和未来消费的问题,也是个人理财、实现钱生钱的起点,即理财从储蓄开始。

2.消费支出的预期

例如,结婚成家、子女教育及保险支出等都可能带来消费支出的增加,在安排这些人生大事的时候,要在财务上有充分的准备。

3.孩子的消费(https://www.xing528.com)

家庭应帮助孩子建立一个合理的金钱观。孩子作为家庭的一员,如果其消费水平明显高于家庭其他成员的消费水平,不仅是对其他成员的忽视,对孩子自身的成长也是不利的。

4.住房、汽车等大额消费

随着社会的发展和生活水平的提高,住房和汽车消费在生活消费中所占比重越来越大。汽车和住房很容易成为人们攀比和炫耀的亮点,所以在这两项消费中,很容易出现超出消费能力的提前消费或过度追求高消费,给个人财务状况带来危害。

(三)教育规划

教育规划包括个人教育规划和子女教育规划两种。个人教育规划是指对个人自身的教育规划。子女教育规划是指个人或家庭为子女将来的教育费用进行规划,对子女的教育又可以分为基础教育、大学教育及大学后教育。大多数国家的高等教育都不属于义务教育的范畴,因而对子女的高等教育规划通常是所有教育规划项目中花费最高的。

家庭在进行教育规划时,首先要对其子女的基本情况(如子女人数、年龄、预期受教育程度等)进行分析,以确定当前和未来的教育资金需求。其次,要分析家庭当前和未来预期的收入状况,确定子女教育规划资金的主要来源。最后,分析教育规划资金供给与需求之间的差距,并在此基础上运用各种常用的投资工具来弥补教育规划资金供给与需求之间的差额,完成教育规划目标。由于教育资金用途的特殊性,应当更加注重投资的安全性,因此,在投资时要侧重于选择风险较低的保值工具。

(四)保险规划

人的一生可能会面临一些不期而至的风险,为了规避、管理这些风险,人们可以通过购买保险来满足自身的安全需要。除了专业保险公司提供的商业保险之外,由政府的社会保障部门提供的包括养老保险、医疗保险、失业保险在内的社会保险,以及雇主提供的团体保险也是家庭管理非投资风险的工具。

随着保险市场的竞争加剧,保险产品除了具有基本的转移风险、补偿损失的功能之外,还具有一定的合理避税、投资、融资作用。因此,个人或家庭通过保险规划可以保证生活的安全、稳定。

(五)投资规划

投资是指投资者运用持有的资本来购买实际资产或金融资产,或者取得这些资产的权利,目的是在一定时期内获得资产增值和一定收入。投资的最大特征是用确定的现值牺牲换取可能的不确定的未来收益。

个人或家庭所拥有的资金首先用来满足日常消费,如果有贷款,要考虑先还贷款;剩余的,在可预见的短期或长期时间内不用的资金则可用来投资,以获得较高的收益。为了分散风险,在进行投资时一般需构建投资组合,而投资组合的构建依赖不同的投资工具。对于个人来说,单一品种的投资产品很难满足其对资产流动性、回报率以及风险方面的特定要求,所以,投资规划要在充分了解理财主体风险偏好与投资回报率需求等基础上,把资金分配在不同的实物资产或金融工具上,以及同种实物资产或金融工具的不同产品上,以实现在特定风险基础上设定的收益水平,并在特定的收益水平上尽量降低风险。

(六)退休及遗产分配规划

一般而言,退休规划包括利用社会保障的计划,购买商业性人寿保险公司的年金产品的计划,以及企业与个人的退休金计划等。一个完整的退休规划包括工作生涯设计、退休后生活设计及自筹退休金部分的储蓄投资设计。由个人的退休生活设计引导出退休后到底需要花费多少钱,由个人的工作生涯设计估算出可领多少退休金(企业年金或团体年金)。退休后需要花费的资金和可领取的资金之间的差额,就是个人应该自筹的退休资金。个人自筹退休金的来源:一是运用过去的积蓄投资;二是运用现在到退休的剩余工作生涯中的储蓄来累积。退休规划的最大影响因素分别是通货膨胀率、工资薪金收入成长率与投资报酬率。

遗产分配规划是将个人财产从一代转移给下一代,从而尽可能实现个人为其家庭所确定的目标而进行的一种合理安排。遗产规划的主要目标是高效率地管理遗产,并将遗产顺利转移到受益人的手中。这里的高效率包括两方面的内容:一方面,遗产安排要花费一定的时间,应在最短的时间内完成;另一方面,处理遗产需要一笔费用,而且可能面临遗产税(中国关于遗产税的立法正在讨论中)的征收,因此,应最大限度减少遗产处理过程中的各种税费。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。