我国企业所得税的税收优惠包括免税收入、可以减免税的所得、优惠税率、民族自治地方的减免税、加计扣除、抵扣应纳税所得额、加速折旧、减计收入、抵免应纳税额和其他专项优惠政策。

提示 企业同时从事适用不同企业所得税待遇的项目的,其优惠项目应当单独计算所得,并合理分摊企业的期间费用;没有单独计算的,不得享受企业所得税优惠。

(一)免税收入★★

企业的免税收入包括:

1.国债利息收入。

提示 国债转让收益纳税,企业债券利息收入纳税,企业债券转让收益纳税。

2.股息、红利等权益性投资收益。

(1)符合条件的居民企业之间的股息、红利等权益性投资收益免税。

(2)在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益免税。

提示 股息、红利等权益性投资收益,连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益要征税。

3.符合条件的非营利组织的收入免税。

提示 非营利组织从事营利性活动取得的收入要征税。

(二)免征和减征★★

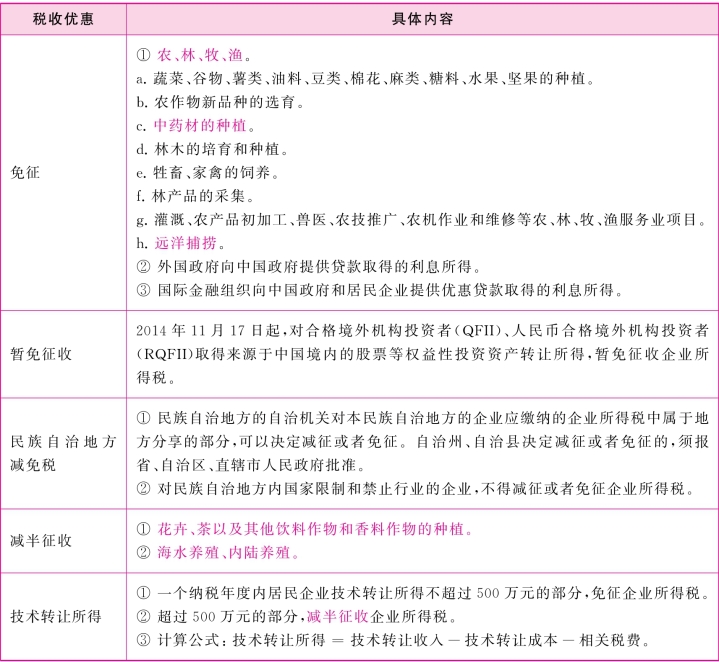

税收优惠政策的免征和减征的具体内容如表5-16所示。

表5-16 税收优惠政策的免征和减征

(续表)

(三)不同类型企业税收优惠★★

1.小型微利企业。

(1)税收优惠。

①对年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

②对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

提示 上述小型微利企业税收优惠适用于2019年1月1日至2021年12月31日期间;小型微利企业无论按查账征收方式还是按核定征收方式缴纳企业所得税,均可享受优惠政策。

(2)认定条件。

①从事国家非限制和禁止行业。

②同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元三个条件的企业。

2.国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税。

3.自2018年1月1日起,对经认定的技术先进型服务企业(服务贸易类),减按15%的税率征收企业所得税。

4.自2014年10月1日起,对设在西部地区,以«西部地区鼓励类产业目录»中新增鼓励类产业项目为主营业务,且其当年度主营业务收入占企业收入总额70%以上的企业,减按15%的税率。

【案例5-7】 假设某企业2019年度的应纳税所得额为270万元,符合享受小型微利企业所得税优惠政策的条件,计算该企业应缴纳的企业所得税。

根据现行政策规定,年度应纳税所得额超过100万元的,需要分段计算。

100万元以下的部分,需要缴纳税款=100×25%×20%=100×5%=5(万元)。

100万元至270万元的部分,需要缴纳税款=170×50%×20%=170×10%=17(万元)。

加在一起当年需要缴纳的企业所得税为22万元。所以,当年应纳税所得额为270万元时,仅缴纳22万元税款。

(四)加计扣除与加速折旧★★

税收优惠政策的加计扣除与加速折旧内容如表5-17所示。

表5-17 税收优惠政策的加计扣除与加速折旧内容(https://www.xing528.com)

(五)应纳税所得额抵扣★★

创业投资企业采取股权投资方式直接投资其他企业满2年的,有如下税收优惠政策(如表5-18所示)。

表5-18 税收优惠政策的应纳税所得额抵扣内容

(六)减计收入★★

企业以«资源综合利用企业所得税优惠目录»规定的资源作为主要原材料,生产国家非限制和禁止并符合标准的产品取得的收入,减按90%计入收入总额。

提示 自2019年6月1日起至2025年12月31日,社区提供养老、托育、家政等服务的机构,提供社区养老、托育、家政服务取得的收入,计算应纳税所得额时,减按90%计入收入总额。社区包括城市社区和农村社区。

(七)应纳税额抵免★★

1.企业购置并实际使用«环境保护专用设备企业所得税优惠目录»«节能节水专用设备企业所得税优惠目录»和«安全生产专用设备企业所得税优惠目录»规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。

2.企业购置上述专用设备在5年内转让、出租的,停止享受企业所得税优惠,并补缴已抵免的企业所得税税款。

(八)债券利息减免税★

1.对企业取得的2012年及以后年度发行的地方政府债券利息收入,免征企业所得税。

2.自2018年11月7日起至2021年11月6日止,对境外机构投资境内债券市场取得的债券利息收入暂免征收企业所得税。暂免征收企业所得税的范围不包括境外机构在境内设立的机构、场所取得的与该机构、场所有实际联系的债券利息。

3.对企业投资者持有2019年至2023年发行的铁路债券取得的利息收入,减半征收企业所得税。铁路债券是指以中国铁路总公司为发行和偿还主体的债券,包括中国铁路建设债券、中期票据、短期融资券等债务融资工具。

![]()

【例题5-24单选题】(2020年真题) 企业从事下列项目取得的所得中,减半征收企业所得税的是( )。

A.饲养家禽 B.远洋捕捞

C.海水养殖 D.种植中药材

【答案】 C

【解析】 企业从事下列项目的所得,减半征收企业所得税:①花卉、茶以及其他饮料作物和香料作物的种植;②海水养殖、内陆养殖。选项ABD取得的所得免征。

【例题5-25单选题】(2019年真题) 甲公司为居民企业,2018年取得符合条件的技术转让所得600万元,在计算甲公司2018年度企业所得税应纳税所得额时,技术转让所得应纳税调减的金额为( )万元。

A.550 B.100 C.350 D.300

【答案】 A

【解析】 符合条件的技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。因此需要调减金额=500+(600-500)×50%=550(万元)。

【例题5-26多选题】(2019年真题) 根据企业所得税法律制度的规定,下列行业中,不适用研究开发费用税前加计扣除政策的有( )。

A.烟草制造业 B.批发和零售业

C.住宿和餐饮业 D.娱乐业

【答案】 ABCD

【解析】 下列行业不适用税前加计扣除政策:烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业、财政部和国家税务总局规定的其他行业。

【例题5-27多选题】(2017年真题) 甲企业为创业投资企业,2014年2月采取股权投资方式向乙公司(未上市的中小高新技术企业)投资300万元,至2016年12月31日仍持有该股权。甲企业2016年在未享受股权投资应纳税所得额抵扣的税收优惠政策前的企业所得税应纳税所得额为2000万元。已知企业所得税税率为25%,甲企业享受股权投资应纳税所得额抵扣的税收优惠政策。计算甲企业2016年度应缴纳企业所得税税额的下列算式中,正确的是( )。

A.(2000-300)×25%=425(万元)

B.(2000-300×70%)×25%=447.5(万元)

C.2000×70%×25%=350(万元)

D.(2000×70%-300)×25%=275(万元)

【答案】 B

【解析】 创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可以按照其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额;当年不足抵扣的,可以在以后纳税年度结转抵扣。甲企业2016年度应缴纳企业所得税税额=(2000-300×70%)×25%=447.5(万元)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。