从企业成长阶段来看,当企业处于初创期时,企业经营风险很大,存在产品可能卖不出去、供应商可能会断货、政府补贴政策可能会发生变化、企业可能不符合环保标准被勒令关闭等风险,有随时经营不下去的可能。此时,保险风险管理往往排不上队,这一点与个人的消费决策顺序非常相像,在个体眼里,保险是一种后置的高层次需求。公司也是如此,初创公司的首要目标是活下去,要首先去找供应商、找市场,经营具有一定的可持续性,能够活下来之后,才会去考虑保障性保险需求。

例如,假定一家小型初创企业面临如下两类风险:

(1)企业日常经营风险,风险来自供应商断货、产品质量不合格、销售渠道失败、国家补贴政策变化等,这些风险的发生将危及企业当下的生存;

(2)概率为0.001%的火灾爆炸风险。

此时,如果资金极其有限,该企业主会如何决策呢?会为火灾爆炸风险购买保险吗?我觉得不会,企业主此时的注意力会全部集中在每天都可能遭遇的企业日常经营风险的管理上,之后,等企业走上正轨,运营正常后,才会逐渐考虑火灾爆炸风险。

2.企业风险判断偏差导致无法准确估计投保带来的好处

如前所述,个体在风险判断中存在偏差,对于小概率风险,多数人会低估风险,少数人高估风险,这一点无论对个体还是企业都是存在的。只不过,由于企业的可保资产规模通常大于个人,其风险发生经验也超过个人,因此,其风险判断偏差可能相对较小些。而且,企业规模越大,可保风险资产越多,风险判断偏差就越小。(https://www.xing528.com)

如前所述,理性的企业决策者应该能够准确计算购买保险带来的期望现金流入,包括:①购买保险带来的潜在的保险服务成本降低额;②期望的额外资金筹集成本降低额;③期望纳税降低额;④期望破产成本降低额等。但事实上,企业决策者都是人,上述现金流入都是以小概率(即保险风险出险概率)发生的,企业不可能准确地评估,不是高估就是低估。

从风险判断偏差规律来看,由于企业可投保风险通常属于小概率风险(属于图7-4中的[0,P2]段),因此,企业规模越低,就越可能低估保险风险,进而低估上述期望现金流入,导致保险需求降低甚至消失。

3.企业保险需求强度

企业或组织的投保决策,与个体或家庭的投保决策相比,是风险承担者风险资产或最大可能损失的增加,和风险承担者净资产的扩大。从投保决策来看,由此引起的最重要的变化,是风险资产增加导致的保险承保风险发生概率的变化,而且,企业或组织规模越大,风险资产越多,保险承保风险发生概率越大。

按照图7-6提出的保险需求函数(即购买者占比函数)走势,结合企业风险发生概率通常属于小概率风险(属于图7-6中的[0,P2]段),则保险承保风险发生概率越大,购买保险者的占比就越高,或保险需求强度越高。

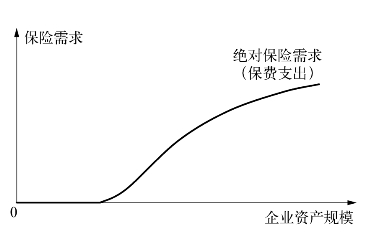

将保险需求函数与企业保险需求的层次性相结合,可以推断,企业规模越大,保险需求强度往往越高。或者,企业的保险需求强度可以视为企业规模的函数,企业规模越大,保险需求强度越大。如图7-11所示。

图7-11 企业规模对企业保险需求的影响

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。