在成本方面,工程机械直接用钢成本占总成本超过20%,若加上外购零部件的间接用钢,则占比更高。由于工程机械行业呈典型的寡头垄断格局,因此具备一定的成本转嫁能力。所以,钢材价格波动对工程机械行业利润率影响不大,这是工程机械行业与其他中游行业的明显区别。

对生产商来说,核心零部件的生产能力是核心竞争力的体现。工程机械的核心配件主要包括:液压件、传动系统、发动机、液压缸等。其中液压件和发动机是工程机械成本构成中最大的两项,不同机种该两项占成本比例为30%~50%。国产的发动机功率等级大量集中于中小型,缺乏适合工程机械用的大功率发动机,对进口的依赖较为严重;挖掘机配套的液压缸大部需要依靠进口;大型设备配套的传动系统国内基本空白,也需要通过进口填补。

目前中国工程机械基础零部件生产企业以中小企业为主,研发力量薄弱,大部分产品技术含量低,精度不够,密封性能不足,铸造技术水平不够,部分特殊钢材产品尚无法生产,零部件配套生产难以满足整机制造的质量要求。高端发动机、液压元件、电控系统等关键配套件目前主要依靠进口,在全球零部件供应紧张时,国内企业必须面对接受提价或增加存货等不利局面,加大了企业的库存压力和资金压力。如图4-2所示。

图4-2 核心零部件

注:工程机械行业全球竞争格局

全球工程机械制造主要集中在美国、日本、中国和欧洲,4个地区产量占全球80%以上的份额。从全球销量来看,美国、日本、中国、西欧市场占有率之和达到70%左右。目前,中国工程机械行业已形成了国有、外资、民企三足鼎立的格局。以徐工、中联重科、柳工、厦工为代表的国有企业,拥有行业经验丰富、产品群多元化和主导产品市场占有率高等优势;以美国卡特彼勒、日本小松、瑞典沃尔沃、韩国斗山、德国利勃海尔等为代表的外资企业凭借资金、技术、品牌等优势,在中国工程机械高端产品市场上占据主导地位;以三一重工、龙工控股为代表的民营企业,依靠产权清晰、机制灵活和特有的管理模式成为了行业的新生力量,市场竞争力逐渐提高。相反,一大批规模较小、技术薄弱的企业则面临被淘汰的危险。(https://www.xing528.com)

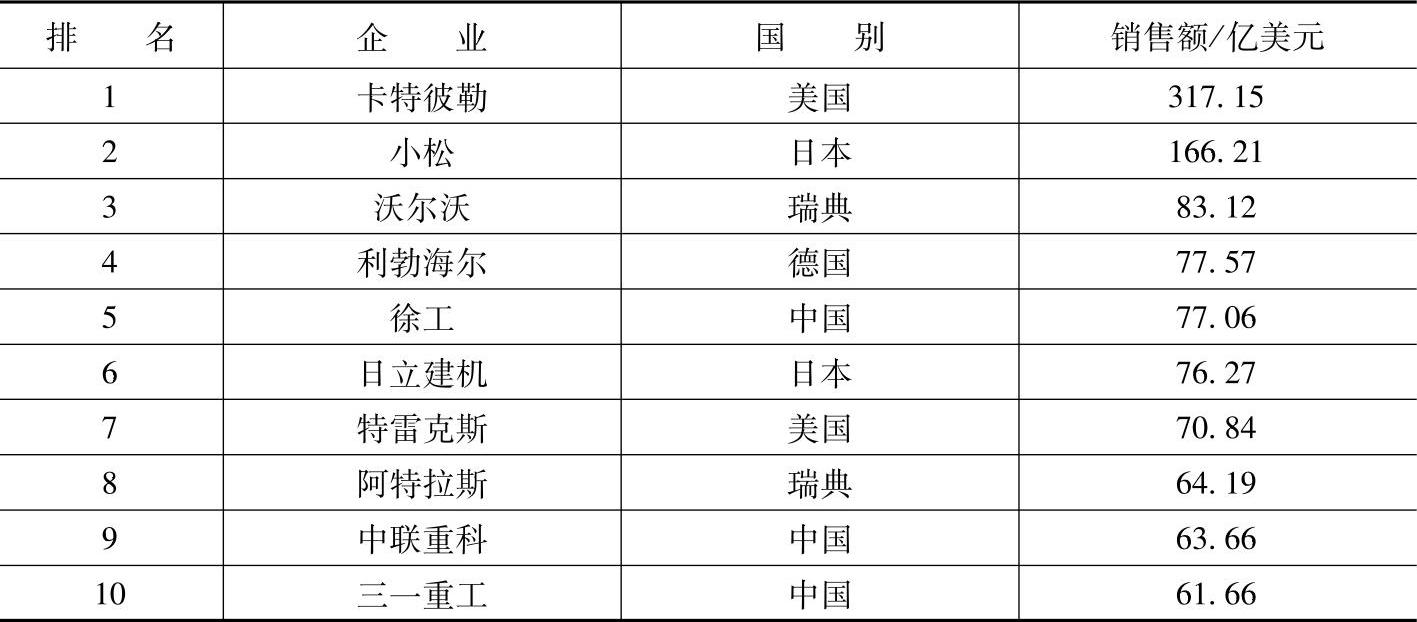

2014年8月,《中国工程机械》杂志制作的“2014全球工程机械制造商50强排行榜”正式发布(前10强如表4-2所示)。来自中国、日本、美国、德国、瑞典、法国、韩国、芬兰、英国、意大利、奥地利、瑞士、南非、加拿大、印度的企业入榜,其中中国企业11家(包括徐工集团、中联重科、三一重工、柳工集团、龙工、山推股份、厦工机械、国机重工、福田雷沃重工、北方股份、山河智能),入榜企业数量与日本并列第一。

2013年,全球工程机械行业规模继续收缩,工程机械制造商50强2013年总销售额为1786.31亿美元,明显低于2011年、2012年的水平,较2012年下滑10.57%;营业利润为144.89亿美元,仅相当于2010年的水平。与全球其他地区相比,中国工程机械行业运行波动幅度更大,在11家入围的企业中,有6家企业销售额较上年相比实现增长,只有4家企业营业利润提升。

从国内工程机械行业集中度看,国内工程机械行业生产厂家较多,行业竞争较为激烈,但市场份额有向优势企业集中的趋势。据中国工程机械工业协会统计,中国工程机械制造商20强销售额占行业总产值的50%以上。工程机械行业“十二五”规划提出将鼓励行业重组并购,到“十二五”末,中国工程机械百强企业的销售规模要达到全行业的85%以上。未来,随着行业内较大规模企业产品结构的扩充及国外企业的投入加大,行业集中度有望提高。

表4-2 2014年全球工程机械制造商前10强

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。