1)印花税的纳税义务人

印花税的纳税义务人是指在中华人民共和国境内书立、使用、领受应税凭证的单位和个人。单位是指国内各类企业、事业、机关、团体、部队以及中外合资企业、中外合作企业、外资企业、外国公司企业和其他经济组织及其在华机构等单位;个人是指我国公民和外国公民。

根据书立、使用、领受应税凭证的不同,印花税的纳税人可分别称为立合同人、立据人、立账簿人、领受人和使用人。

(1)立合同人 指合同的当事人,即对凭证有直接权利义务关系的单位和个人,但不包括担保人、证人、鉴定人。

(2)立据人 指产权转移书据的立据人。

(3)立账簿人 指设立并使用营业账簿的单位和个人。

(4)领受人 指领取或接受并持有权利、许可证照的单位和个人。

(5)使用人 在国外书立、领受,但在国内使用的应税凭证,其纳税人是使用人。

(6)各类电子凭证的签订人 是指以电子形式签订的各类应税凭证的当事人。

对合同、书据等凭证,凡属两方或两方以上当事人共同书立的,其当事人各方都是印花税的纳税人,各就其所持凭证所载的金额依率纳税。对在代理经济业务中,由代理人代办经济凭证的,则凭证当事人的代理人有代理纳税的义务。

2)印花税的征税范围

印花税属于行为税,其征税对象为在我国境内书立、使用、领受应税凭证的行为。应税凭证的具体范围包括:

(1)各类经济技术合同 包括购销合同、加工承揽合同、建设工程勘察设计合同、建设工程承包合同、财产租赁合同、货物运输合同、仓储保管合同、借款合同、财产保险合同、技术合同等及具有合同性质的凭证。

上述所称合同,是指根据《中华人民共和国合同法》和其他有关合同法规订立的合同。所称具有合同性质的凭证,是指具有合同效力的协议、契约、合约、单据、确认书及其他各种名称的凭证。

(2)产权转移书据 是指单位和个人产权的买卖、继承、赠与、交换、分割所立的书据,包括财产所有权和版权、商标专用权、专利权、专有技术使用权等转移书据等。对证券交易过程中发生的股权、债券书据转移,目前也列入印花税征税范围。

(3)营业账簿 是指单位或者个人记载生产经营活动的财务会计核算账簿。营业账簿按其反映内容的不同,可分为记载资金的账簿和其他账簿。记载资金的账簿,是指反映生产经营单位资本金数额增减变化的账簿。其他账簿是指除上述账簿以外的有关其他生产经营活动内容的账簿,包括日记账簿和各明细分类账簿。

(4)权利、许可证照 包括政府部门发给的房屋产权证、工商营业执照、商标注册证、专利证、土地使用证。

(5)经财政部确定征税的其他凭证。

纳税人以电子形式签订的各类应税凭证按规定征收印花税。

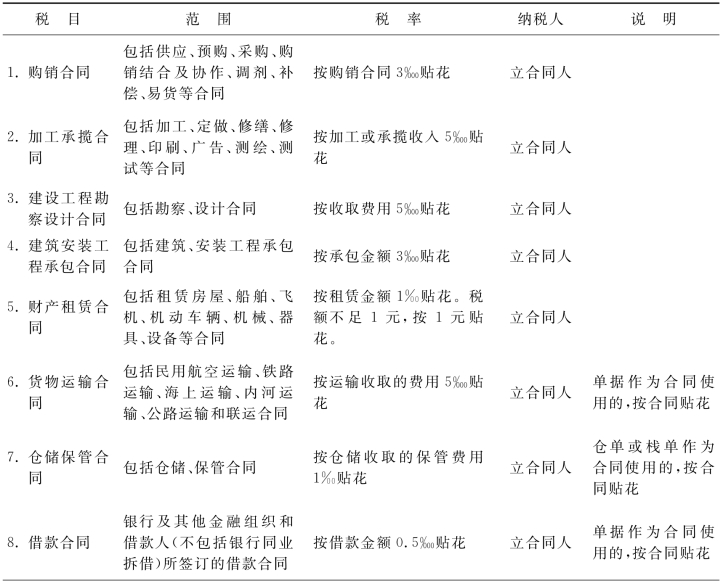

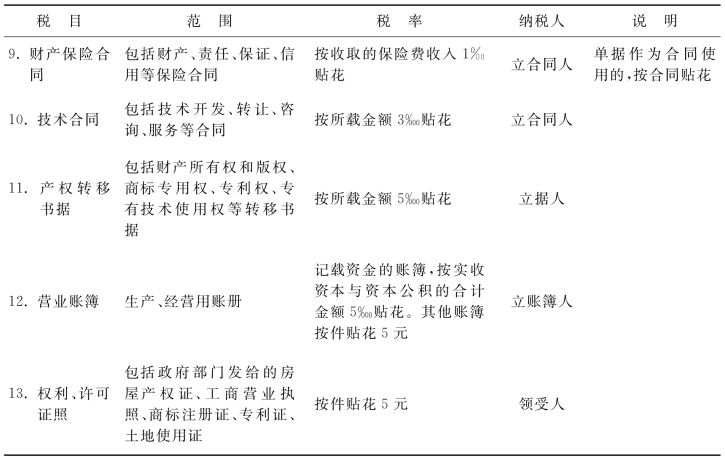

3)印花税的税目税率

印花税共设置13个税目,其中合同类凭证按其经济性质分为10个税目,产权转移书据、营业账簿、权利和许可证照各设置一个税目。一般来说,列入税目的就要征税,未列入税目的就不征税。(https://www.xing528.com)

印花税的税率设计,遵循税负从轻、共同负担的原则,采用比例税率和定额税率两种形式。对各类经济合同、产权转移书据和记载资金的账簿实行比例税率,因为这些凭证一般都记载有金额,按比例征税既能保证财政收入,又能体现合理负担。对其他账簿和权利、许可证照采用定额税率,因为这些凭证比较特殊,有的是无法计算金额的凭证,例如权利、许可证照;有的虽记载有金额,但以其作为计税依据又明显不合理,例如其他账簿。采用定额税率,按件定额贴花,既便于纳税人缴纳,又便于税务机关征管。税目税率的具体规定见表11.2.1。

表11.2.1 印花税税目税率表

续表

4)印花税的减免优惠

(1)已缴纳印花税凭证的副本或者抄本免税。凭证的正式签署本已按规定缴纳了印花税,其副本或者抄本对外不发生权利义务关系,只是留存备查。但以副本或者抄本视同正本使用的,则应另贴印花。

(2)财产所有人将财产赠给政府、社会福利单位、学校所立的书据免税。所谓社会福利单位,是指抚养孤老伤残的社会福利单位。对上述书据免税,旨在鼓励财产所有人这种有利于发展文化教育事业,造福社会的捐赠行为。

(3)国家指定的收购部门与村民委员会、农民个人书立的农副产品收购合同免税。由于我国农副产品种类繁多,地区之间差异较大,随着经济发展,国家指定的收购部门也会有所变化。对此,印花税法授权省、自治区、直辖市主管税务机关根据当地实际情况,具体划定本地区“收购部门”和“农副产品”的范围。

(4)无息、贴息贷款合同免税。无息、贴息贷款合同,是指由国有银行按照国家金融政策发放的无息贷款,以及由国有银行发放并按有关规定由财政部门或中国人民银行给予贴息的贷款项目所签订的贷款合同。

(5)外国政府或者国际金融组织向我国政府及国家金融机构提供优惠贷款所立书的合同免税。该类合同是就具有援助性质的优惠贷款而成立的政府间协议,对其免税有利于引进外资,利用外资,推动我国经济与社会的快速发展。

(6)房地产管理部门与个人签订的用于生活居住的租赁合同免税。

(7)农牧业保险合同免税。对该类合同免税,是为了支持农村保险事业的发展,减轻农牧业生产的负担。

(8)特殊货运凭证免税。这类凭证有:

①军事物资运输凭证,即附有军事运输命令或使用专用的军事物资运费结算凭证。

②抢险救灾物资运输凭证,即附有县级以上(含县级)人民政府抢险救灾物资运输证明文件的运费结算凭证。

③新建铁路的工程临管线运输凭证,即为新建铁路运输施工所需物料,使用工程临管线专用的运费结算凭证。

(9)为促进资本市场发展和股市全流通,推动股权分置改革试点的顺利实施,经国务院批准,股权分置改革过程中因非流通股股东向流通股股东支付对价而发生的股权转让,暂免征收印花税。

(10)对证券投资者保护基金有限责任公司(以下简称保护基金公司)及其管理的证券投资者保护基金(以下简称保护基金)的有关印花税政策如下:对保护基金公司新设立的资金账簿免征印花税;对保护基金公司与中国人民银行签订的再贷款合同、与证券公司行政清算机构签订的借款合同,免征印花税;对保护基金公司接收被处置证券公司财产签订的产权转移书据,免征印花税;对保护基金公司以保护基金自有财产和接收的受偿资产与保险公司签订的财产保险合同,免征印花税;对与保护基金公司签订上述应税合同或产权转移书据的其他当事人照章征收印花税。

(11)对于高校学生签订的高校学生公寓租赁合同,免征印花税。“高校学生公寓”是指为高校学生提供住宿服务,按照国家规定的收费标准收取住宿费的学生公寓。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。