第一,从最直观的坐标系来看,两条线的纵坐标都是期望收益率,但资本市场线的横坐标是标准差,表示的是总风险;而证券市场线的横坐标是贝塔值,表示的是系统风险。

第二,两条线包括的资产不同。资本市场线本身就是包括无风险资产的线性有效集,因此资本市场线只包括有效的资产,而非有效的资产不在资本市场线上,在资本市场线的右下方。而证券市场线包括所有被均衡定价的资产,证券市场线之外的资产都是没有被均衡定价的。也就是说,不论资产是否是有效集上的资产,只要被均衡定价都会在证券市场线上。

第三,资本市场线上的组合只有系统风险,没有非系统风险。而证券市场线只根据系统风险贝塔来进行定价,无法判断在证券市场线上的组合是否有非系统风险。如果两个资产具有同样的系统风险,在均衡定价时,他们均在证券市场线上,即使他们具有不同的非系统风险,他们在证券市场线上也会重合到一点。

第四,资本市场线是均衡时为有效组合定价的线,虽然其横坐标是总风险,但由于资本市场线上的组合没有非系统风险,因此资本市场线上组合的总风险中全部是系统风险。

第五,它们的纵坐标都是期望收益率,在均值—标准差坐标系中,某个期望收益水平上的不同组合,具有不同的期望收益率,也具有不同的总风险。其中总风险最小的点在资本市场线上,而有非系统风险的组合位于资本市场线的右边。离资本市场线越远,其非系统风险就越大。

第六,虽然资本市场线上的组合都是被均衡定价的有效组合,但是无法判断出资本市场线右下方的组合是否被均衡定价。只有证券市场线才能判断它们是否被均衡定价。

第七,证券市场线上的组合要多于资本市场线上的组合,证券市场线上包括所有被均衡定价的组合。

图4-12 资本市场线和证券市场线

提问:

1.图4-12中哪条线包括的组合多?

2.CML中A和A'对应着SML中的哪一点?为什么?

3.CML中A和A'有什么不同?

回答:

1.证券市场线包括的组合更多,不仅包括有效的组合,还包括非有效的组合。

2.在左侧坐标图中,由于A和A'的期望收益一样,说明它们承担的系统风险一样,所以它们在证券市场线中就是同一点A。

3.A点在资本市场线上,说明A是有效组合,是没有非系统风险的。而和A同样高度、具有同样期望收益的资产A'在A的右边,说明它们具有同样的系统风险,不同的是A'具有非系统风险。A和A'的水平距离就是A'的非系统风险。A和A'点的不同在于非系统风险的不同。(https://www.xing528.com)

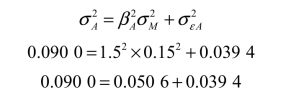

图4-13 贝塔值和组合风险

问题:

根据图4-13给出的数据,求出A点组合的总风险、系统风险和非系统风险。

回答:

因此,A点组合的方差是0.09,是总风险;系统风险为0.050 6;非系统风险为0.039 4。

相关系数与资本市场线

图4-14 相关系数与资本市场线

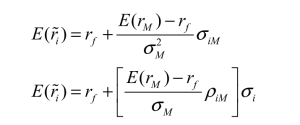

基于资本市场线的模型:

将式子右边第二项中的分母分子同乘以σM:

由于资本市场线上组合的相关系数为1,可得:

从而得到:

由上式,在期望收益—标准差平面,期望收益和标准差的线性关系的斜率大小,取决于资产i与市场组合的相关系数。不同相关系数对应着经过无风险资产的一系列射线。可见,CML上组合的相关系数为1,是最大值,而其他非有效组合均在相关系数小于1的射线上。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。