【摘要】:本节通过数学推导和数据模拟,进一步讲解n种风险资产的有效集和可行集。假定n维向量w表示投资于n种风险资产的权重,该向量满足w≠0,各个风险资产的供给为正。可以把风险和期望收益权衡的问题,看成是解一个二次规划的问题。这个二次规划问题要求解的未知变量是n种风险资产的权重。由于双曲线上的组合都是一定期望收益下的最小方差组合,所以也称之为最小方差前沿边界。图3-25n种风险资产双曲线最小方差前沿边界

本节通过数学推导和数据模拟,进一步讲解n种风险资产的有效集和可行集。

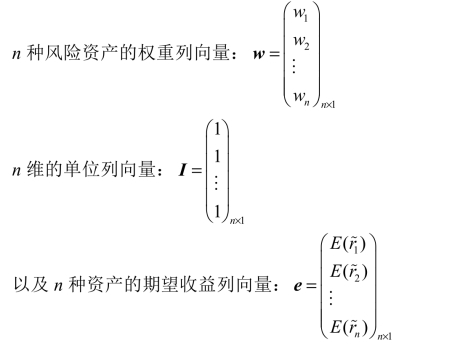

假定n维向量w表示投资于n种风险资产的权重,该向量满足 w≠0,各个风险资产的供给为正。

又假设方差协方差矩阵V是正定对称矩阵,从而wTVw>0,前面的内容介绍过,wTVw是n种风险资产组合的方差,说明风险资产组合的方差是严格大于零的。可以把风险和期望收益权衡的问题,看成是解一个二次规划的问题。

定义几个向量:

风险—收益权衡问题(二次规划问题)可以表示为:

(https://www.xing528.com)

(https://www.xing528.com)

为什么是二次规划问题?

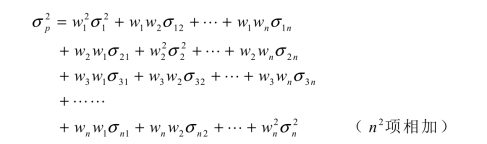

目标函数中组合的方差乘以![]() ,是为了后面利用拉格朗日乘子法求极值时的数学证明方便。n种风险资产组合方差的向量矩阵相乘的形式,可转化为n2项方差和协方差相加的形式:

,是为了后面利用拉格朗日乘子法求极值时的数学证明方便。n种风险资产组合方差的向量矩阵相乘的形式,可转化为n2项方差和协方差相加的形式:

这里的未知数是n种风险资产的权重w,每一项都是关于未知数w的二次项,所以这是一个二次型。二次型作为目标函数,在数学上是一个二次规划问题。

这个二次规划问题要求解的未知变量是n种风险资产的权重。根据第一个约束条件,在组合的期望收益率达到某一个水平![]() 时,可以求出的一组最优权重w,就是在期望收益

时,可以求出的一组最优权重w,就是在期望收益![]() 下,能达到的最小方差组合。

下,能达到的最小方差组合。

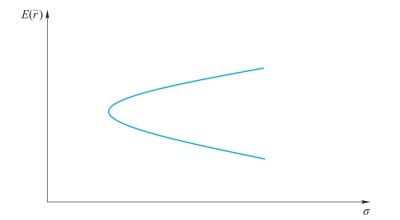

如果不断的变化第一个约束条件中的期望收益水平,能解出每个期望收益水平下的最小方差组合,将会得到一系列的最小方差组合的权重向量w*,这些向量对应组合的均值和标准差就形成了一条双曲线。由于双曲线上的组合都是一定期望收益下的最小方差组合,所以也称之为最小方差前沿边界。

图3-25 n种风险资产双曲线最小方差前沿边界

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。