某混合型基金的新任基金经理正在考虑构建组合,他可以考虑的金融资产有股票、债券和现金。假设这个基金经理接手这个基金时,基金中已经有50%权重的股票A和50%权重的现金。

那么他将如何考虑资产组合的配置呢?

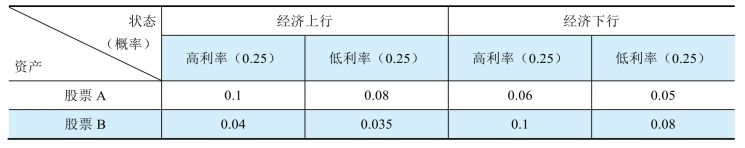

这个基金面对的投资机会有:短期国库券F和股票B,其中短期国库券的收益率为3%。经济有四种等权重发生的情况,股票A和股票B在这四种经济情况的收益率如表3-1所示:

表3-1 股票A和股票B的收益情况

考虑以上情况,该基金经理可以选择的方案有三种:

1.50%的现金仍然购买股票A

2.50%的现金购买短期国库券

3.50%的现金购买股票B

可以通过计算三种方案下的组合风险溢价和承担的风险来比较三种方案。

说明:这里的风险溢价,和上一章讲到的马科维茨的风险溢价不同,本章和以后各章“风险溢价”指的是资产的期望收益率减去无风险收益率后的收益率。

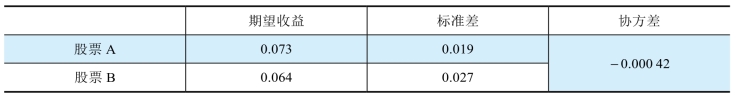

由上表可以求出股票A和股票B的期望收益、标准差和两者的相关系数,如下表所示。

表3-2

(https://www.xing528.com)

(https://www.xing528.com)

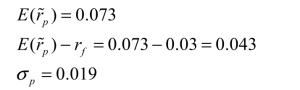

方案一:100%股票A

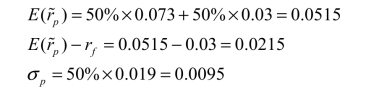

方案二:50%国库券+50%股票A

比较这两个方案,发现全部投资于A公司的风险是最高的,需要承担A公司的全部风险,1.9%标准差。

而分别持有国库券和股票A的话,虽然风险降低了一半,但是组合的风险溢价也降低了一半。

思考:除了加入与原有资产负相关的资产,还有什么方法能降低组合的风险?

是否还有更好的方法呢?

这个基金经理发现了股票B,B股票的期望收益为0.064,虽然低于股票A的期望收益,但似乎股票B的随机收益分布和股票A有着相反的变动方向,股票A和股票B随机收益的相关系数为负数。因此考虑方案三。

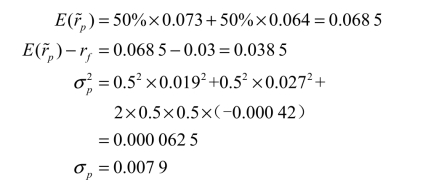

方案三:50%股票A+50%股票B

可以比较这三个方案,显然方案三相对而言是最优的,在组合的收益率下降不是太多的情况下,大大降低了组合风险,是三种方案中风险最低的。

这个例子还告诉我们协方差对资产组合风险的影响:正的协方差提高了资产组合的方差,而负的协方差降低了资产组合的方差,它稳定(平均了)资产组合的收益,在原有的组合中加入和A公司收益负相关的B公司的股票,能在收益率平均化的同时,大大降低组合的风险。

在组合中加入和原来的资产负相关的资产,也是管理风险的办法:套期保值——购买和现有资产负相关的资产。

而在资产组合中加入无风险资产是一种简单的风险管理策略,套期保值策略是取代这种策略的更强有力的方法。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。