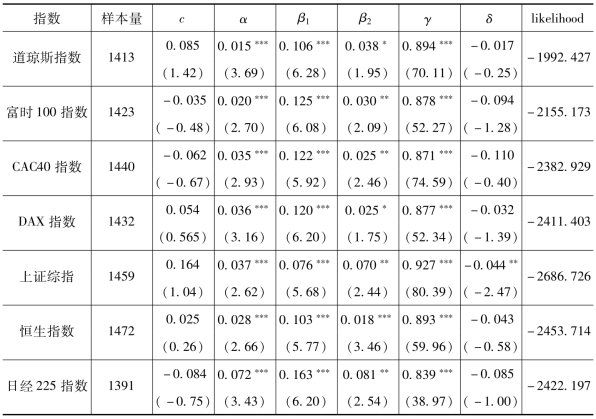

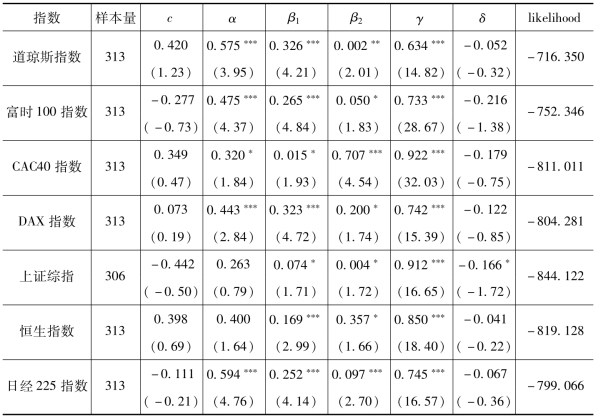

利用分歧度变量g2t构造投资者异质信念变量d2t,在获得基于未预期交易量构造的异质信念代理变量之后,本节将对异质信念与股票预期收益之间的关系进行分析。对第三章第二节给出的包含异质信念的GARCH-M模型进行估计,表5.2 给出了各指数相应的估计结果。

表5.2 包含异质信念的GARCH-M 估计结果

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

美洲股票市场上,道琼斯指数的估计结果表明,在美国股票市场上,异质信念的程度越强,未来股票收益波动幅度的越大,异质信念的存在能够加大市场上的预期投资风险。但是,美国股票市场上异质信念与股票预期收益之间的负相关关系不显著,或者说负相关关系比较弱。

欧洲股票市场上,富时100 指数、CAC40 指数和DAX指数的估计结果表明,与美国股票市场上的情况类似,在英国、法国和德国股票市场上,异质信念程度的增强也能够带来股票未来收益波动幅度的增大。欧洲股票市场上异质信念与股票预期收益之间的负相关关系同样比较弱。

亚洲股票市场上,恒生指数和日经225 指数的估计结果与美国股票市场道琼斯指数、欧洲股票市场富时100 指数、CAC40 指数和DAX指数的估计结果类似。异质信念与股票预期收益之间表现出了较弱的负相关关系。亚洲股票市场上,上证综指的估计结果则表明,在中国内地股票市场上,投资者异质信念程度越强,未来股票收益波动程度越大。异质信念与股票预期收益之间表现出了显著的负相关关系。投资者异质信念程度的增强能够增加市场上的投资风险,造成股票预期收益降低。这一检验结果支持了Miller(1977)的观点,也与陈国进等(2009)对我国1997年到2007年间股票市场上异质信念与股票收益之间关系的研究结果一致。

综合分析本书选取的7 个全球重要指数的估计结果,得出如下结论:

在全球主要股票市场上,投资者异质信念与股票预期收益波动具有正相关关系,异质信念的程度越强,未来股票收益波动幅度越大,投资风险越大。投资者异质信念与股票预期收益普遍具有负的相关关系,即异质信念程度越强,股票预期收益越低。但是,全球主要股票市场上异质信念与股票预期收益之间负相关关系的程度是不同的。欧美地区异质信念与股票预期收益之间的负相关关系普遍比较弱。亚洲地区,中国香港和日本股票市场上异质信念与股票预期收益之间的负相关关系较弱,中国内地股票市场上异质信念与股票预期收益之间的负相关关系相对较强。具体来看,中国内地市场股票价格被高估的程度最严重,其次是德国、英国和日本。中国香港、法国和美国股票市场上股票价格被高估的程度比较低。

全球主要股票市场上投资者异质信念与股票预期收益之间均表现出了负的相关关系,这可能是因为卖空限制的影响。异质信念的前提下,如果假设股票真实价值为市场上所有乐观投资者和悲观投资者的平均估价,对股票持悲观态度而未持有该股票的投资者因为受到卖空限制的影响将无法充分参与市场中的交易。这样股票价格将主要表现为反映乐观投资者的评价,相对于其真实价值会被高估,预期收益会降低。

当然,在全球主要股票市场上异质信念与股票预期收益之间的负相关程度是不同的,具体的差别本书认为是由于卖空限制的程度不同所造成的,卖空限制的程度越严重,异质信念与股票预期收益之间的负相关关系越强。中国内地股票市场融资融券业务启动之前,市场一直是禁止卖空的,现阶段的卖空机制还处于初期的阶段。相对于中国内地股票市场,亚洲地区的中国香港、日本以及欧美股票市场上的美国、英国、法国、德国股票市场上卖空机制相对更宽松,这可能是造成异质信念与股票预期收益之间负相关关系程度不同的原因。

表5.3 列出了本书所选取的七大指数所在国家和地区卖空机制的实施情况。

表5.3 七大指数所在国家或地区卖空机制

注:“√”表示该国家或地区在1990年1月之前就可以卖空。

数据来源:蔡向辉.海外股指期货与卖空机制退出时间比较分析[J].股票市场导报,2007(11).

基于表5.3 可以发现,在本书所选取的世界主要国家和地区的股票市场上,卖空行为都已合法并可行。那么,在这些国家和地区的证券市场上,目前已具备“合法性”和“可行性”的卖空机制是否是完全不受限制的呢?

亚洲股票市场上,中国内地股票市场长期严格禁止卖空交易。2010年3月31日融资融券业务的启动标志着我国A股市场开始引入做空交易,从此,中国股票市场有了卖空机制。但是,目前的融资利率以及融券费率都比较高,投资者普遍认为融资融券业务的实施需要较高的成本。并且在融资融券业务推行的初期,我国股票市场将限制投资者进行“裸卖空”交易,同时卖空交易的执行过程还将受到“报升规则”[2]和“保证金规则”的制约。可见,在我国内地股票市场上,卖空还存在很大的限制成分。中国香港股票市场自1994年引入卖空机制起便对卖空交易实施报升规则。虽然在香港股票市场上,报升规则已于1996年被取消,但在1998年亚洲金融危机后再次被实施,可见香港股票市场上的卖空交易同样受到一定程度的制约。在日本,1954年“证券金融公司”的成立标志着日本证券市场卖空机制的确立。证券金融公司的职责主要是为投资者融资买空以及融券卖空提供专业化的服务,因此它的成立也同时意味着投资者进行做空交易的可行性。但是,在日本证券市场上,证券金融公司对证券的垄断却是日本卖空交易最大的特点。证券金融公司垄断地位的形成主要源于日本证券市场特殊的交易模式。按照规定,如果投资者想借入证券,必须先经过“证券公司”,再由证券公司统一向证券金融公司借入。投资者不能直接向证券金融公司借入股票,同时证券公司也不能通过其他机构借入证券。这样,证券金融公司就处于了绝对的垄断地位。虽然日本证券市场上这种特殊的卖空交易形式有利于监管机构对卖空机制的严格管理,但却增加了卖空交易的成本,使得卖空交易受到很大程度的限制。综上所述,在亚洲股票市场上,卖空会受到卖空交易成本或者卖空限制规则的影响,卖空机制存在一定的限制成分。

实际上,即使在相对成熟的欧美股票市场上,卖空交易也不是完全没有限制。美国股票市场自1929年起一直对卖空交易实施“报升规则”。根据该规则,只有在股票的卖空价格高于最近一期的交易价格时,投资者才可以卖空股票。报升规则虽然于2007年被取消,但在2010年2月24日,美国股票交易委员会(SEC)又制定了新的卖空限制规则。新的卖空限制规则规定,当股票在一天之内的跌幅超过10%的时候,相关的卖空交易就会被限制。并且投资者如果想卖空某只股票,必须保证卖空价格在全国最优出价之上。不仅如此,在股票回落的当日和次日,卖空限制都是有效性的。当然,在2007年到2010年报升规则被取消期间,SEC也曾多次对美国股票市场上的卖空交易实施长期或短期的卖空禁令。最典型的,2008年全球金融危机时期,为防止投资者以卖空交易为手段来操纵股市并获取暴利,SEC在2008年7月对19 家金融股的裸卖空交易实施了为期一年的禁令。2009年7月27日,SEC又在裸卖空禁令即将到期之时设立了永久性限制裸卖空的法令。可见,在美国股票市场上,卖空交易也并非完全不受任何限制。

同样,在欧洲股票市场上,投资者的卖空行为也会或多或少地受到监管机构的制约。与美国股票市场上的情况不同,欧洲地区股票市场一般不对卖空交易实施报升规则。虽然在1990年之前,卖空交易在欧洲地区英国、法国、德国股票市场就已经具有合法性和可行性,但是投资者的卖空交易同样会受到不同程度的制约。尤其是在面对重大经济金融危机的时候,实施长期或者短期的卖空禁令同样是欧洲股票市场监管机构通常会采取的措施。全球金融危机时期,英国自2008年9月18日开始对金融股实施了为期近四个月的卖空禁令。法国金融监管当局(AMF)于2008年9月开始对法国股市实施卖空限制禁令,之后又曾三次延长该卖空禁令,直至2010年1月底,总禁期长达16 个月之久。此外,欧洲主权债务危机时期,裸卖空交易的存在被认为加速了债务危机的进一步恶化。因此,面对此次债务危机,对卖空或者裸卖空交易实施一定期限的禁令又一次成为欧元区主要国家所采取的措施。德国政府于2010年5月18日对欧元区国债以及部分金融股实施裸卖空禁令,并且此次禁令的有效期长达10 个月之久。法国金融市场管理局于2011年8月11日对十只金融股实施了为期3个月的卖空禁令,之后这一禁令又再次被延长了3 个月。可见,在美洲和欧洲股票市场上,卖空同样会受到卖空禁令以及卖空限制规则等因素的制约,卖空机制也存在一定程度的限制成分。

综上所述,虽然本书选取的世界主要国家和地区股票市场上的卖空行为都已合法化并具备可行性,但是卖空交易并非完全不受限制。尤其是在应对重大经济金融危机的时刻,为期望能够达到稳定资产价格的目的,限制卖空已成为一种主要的缓解经济形势的手段。不仅如此,相关卖空限制规则的实施,以及卖空交易成本的存在同样会使得卖空交易受到一定程度的限制。因此,现实的股票市场不可能达到一种完全的自由卖空状态。无论是在相对成熟的欧美股票市场还是处于发展阶段的亚洲股票市场,卖空均存在一定程度的限制。这一点也通过我们的实证分析得到了证实,全球主要股票市场上异质信念与股票预期收益均表现出了负相关关系。

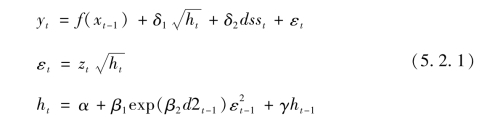

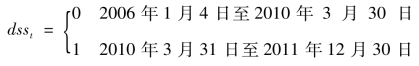

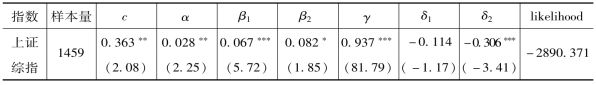

鉴于中国内地股票市场特殊的卖空机制,为了对本书给出的上述原因进行更有效的分析,考虑以上证综指作为分析对象,检验引入卖空机制后异质信念与股票预期收益之间的负相关关系是否发生变化。以2010年3月31日为界,在2006年至2011年的样本区间内构造卖空虚拟变量dsst,将卖空虚拟变量加入到混合GARCH-M模型中,考虑如下的模型(5.2.1):

其中,

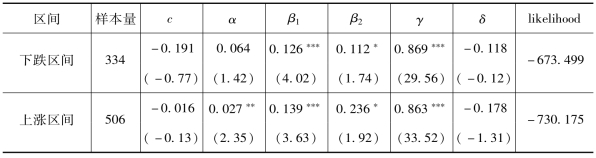

对上述加入卖空虚拟变量后的GARCH-M模型进行估计,估计结果由表5.4 给出。

表5.4 加入卖空虚拟变量后包含异质信念的GARCH-M 估计结果

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

由表5.4 中模型(5.2.1)的估计结果可以看到,虚拟变量的系数估计值显著不为零,说明卖空虚拟变量是有意义的。引入卖空虚拟变量后,异质信念与股票预期收益之间仍然保持负相关关系。可见,融资融券业务启动之后我国股票市场仍然受到卖空限制的影响,但所受卖空限制的程度有所减弱。我们注意到δ1系数估计值已变得不显著,因此可以认为,引入卖空机制后,股票价格相对于其真实价值被高估的程度降低,从而在一定程度上减弱了异质信念与股票预期收益之间的负相关关系,检验结果支持了我们的原因分析。说明我国股票市场引入卖空机制后,与以前严格限制卖空的情况相比,卖空限制的程度有所减弱,股票价格被高估的程度有所降低[3]。

下面对本章基于2006年至2011年日交易数据得出的异质信念与股票预期收益关系的实证结果进行稳健性检验。

(1)由于股票市场普遍存在周效应,而本书是基于日交易数据研究的异质信念与股票预期收益之间的关系。为此,我们利用上证综指和道琼斯指数2006年至2011年的周数据对异质信念与股票预期收益之间的关系进行分析,进一步检验异质信念与股票预期收益之间的关系。基于周数据的包含异质信念GARCH-M模型的估计结果由表5.5 给出。

表5.5 包含异质信念的GARCH-M 模型估计结果——基于周数据

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

表5.5 基于周数据的检验结果进一步表明,在本书选取的全球主要股票市场上,异质信念与股票预期收益均具有负的相关关系。但同时各股票市场上异质信念与股票预期收益之间负相关关系的程度是不同的。欧美地区异质信念与股票预期收益之间的负相关关系普遍比较弱。亚洲地区,中国香港和日本股票市场上异质信念与股票预期收益之间的负相关关系比较弱,中国内地股票市场上异质信念与股票预期收益之间的负相关关系相对较强。虽然各市场股票价格被高估的具体程度略有变化,但基于周数据的检验结果基于与日交易数据的结果一致。

(2)2006年至2011年间,无论是在欧美股票市场上还是亚洲股票市场上,股指都经历了暴涨暴跌。那么股指的上涨或者下跌对本书分析的异质信念与股票预期收益之间的关系是否有影响呢?

美洲股票市场上,首先对道琼斯指数的上涨区间和下跌区间进行区分,分别检验上涨区间和下跌区间内异质信念与股票预期收益之间的关系。

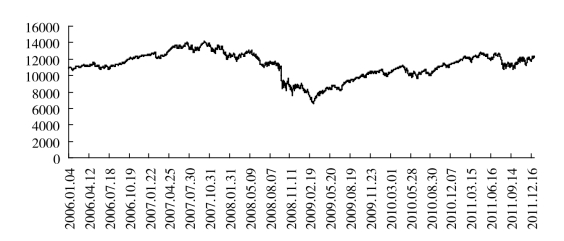

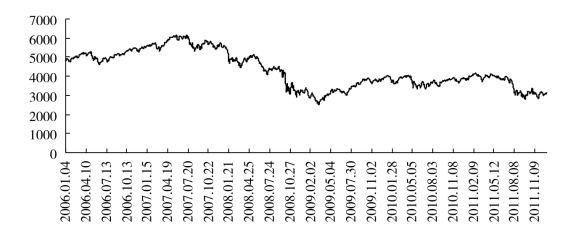

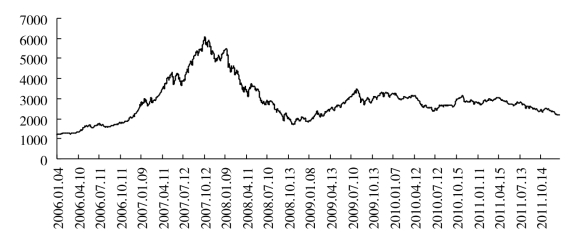

图5-9 道琼斯指数日收盘价变化图

注:横轴为道琼斯指数的交易日,纵轴为收盘价。

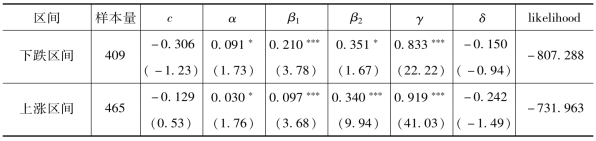

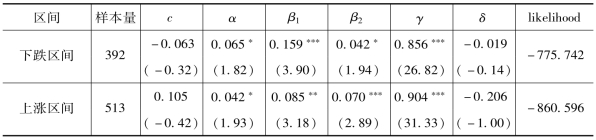

对于道琼斯指数,观察图5-9 道琼斯指数在2006年至2011年的日收盘价格的变化图,选取2007年10月9日至2009年3月9日区间为下跌区间,2009年3月10日至2011年4月29日区间为上涨区间,分析在美国股票市场上异质信念与股票预期收益之间的关系是否受到道琼斯指数上升、下跌区间的影响。包含异质信念变量GARCH-M模型在上涨和下跌区间段内的估计结果由表5.6 给出。

表5.6 的估计结果表明,对于道琼斯指数,在上涨阶段与下跌阶段内,异质信念与股票预期收益之间均具有较弱的负相关关系。同时我们注意到,在下跌区间段内异质信念与股票预期收益之间的负相关关系相对更弱。

表5.6 包含异质信念的GARCH-M 模型估计结果——道琼斯指数

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

欧洲股票市场上,类似的,将股指区分为上涨阶段和下跌阶段,分别检验在两个区间段内异质信念与股票预期收益之间的关系。

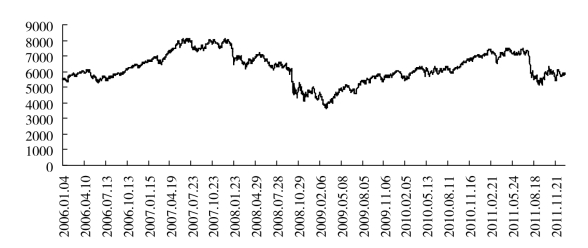

图5-10 富时100 指数日收盘价变化图

注:横轴为富时100 指数的交易日,纵轴为收盘价。(https://www.xing528.com)

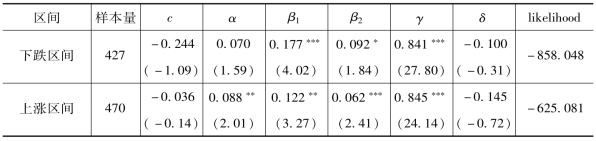

观察图5-10 富时100 指数2006年至2011年的日收盘价变化图,选取2007年6月15日至2009年3月3日为下跌区间,2009年3月4日至2011年2月17日为上涨区间,包含异质信念变量GARCH-M模型在上涨和下跌区间段内的估计结果由表5.7 给出。

表5.7 包含异质信念的GARCH-M 模型估计结果——富时100 指数

注:表中,***、*分别表示1%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

图5-11 CAC40 指数日收盘价变化图

注:横轴为CAC40 指数的交易日,纵轴为收盘价。

根据图5-11 中CAC40 指数2006年至2011年的日收盘价变化情况,选取2007年6月1日至2009年3月9日为下跌区间,2009年3月10日至2011年2月18日为上涨区间,包含异质信念GARCH-M模型在上涨和下跌区间段内的估计结果由表5.8 给出。

表5.8 包含异质信念的GARCH-M 模型估计结果——CAC40 指数

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

图5-12 DAX指数日收盘价变化图

注:横轴为DAX指数的交易日,纵轴为收盘价。

根据图5-12 中DAX指数2006年到2011年的日收盘价变化情况,选取2007年7月16日到2009年3月6日为下跌区间,2009年3月9日到2011年4月29日,包含异质信念变量GARCH-M模型在上涨和下跌区间段内的估计结果由表5.9 给出。

表5.9 包含异质信念的GARCH-M 模型估计结果——DAX指数

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1

表5.7、表5.8、表5.9 中的估计结果表明,欧洲股票市场上,对于富时100 指数、CAC40 指数、DAX指数,异质信念与股票预期收益在上涨和下跌区间段内均表现出了较弱的负相关关系。同时,在下跌区间段内,各指数异质信念与股票预期收益之间的关系相对更弱。

亚洲股票市场上,同样对股指的上涨区间和下跌区间进行区分,分别检验上涨和下跌区间内异质信念与股票预期收益之间的关系。

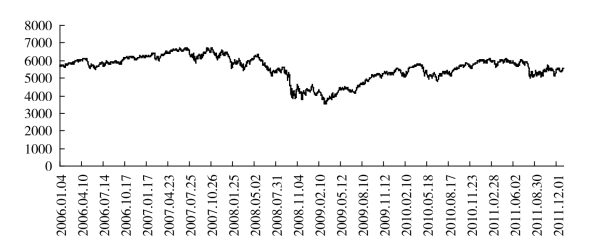

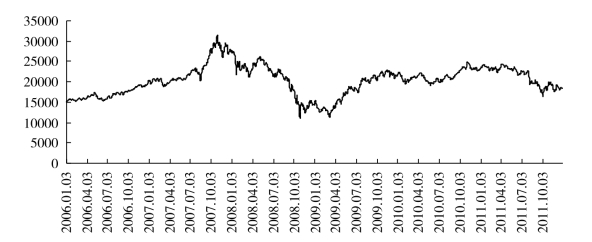

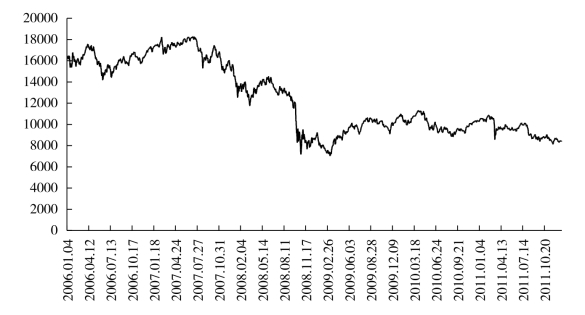

图5-13 上证综指日收盘价变化图

注:横轴为上证综指的交易日,纵轴为收盘价。

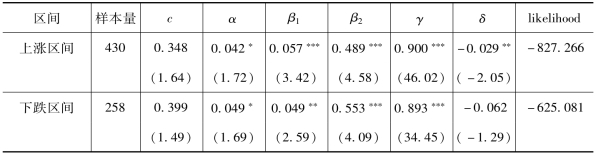

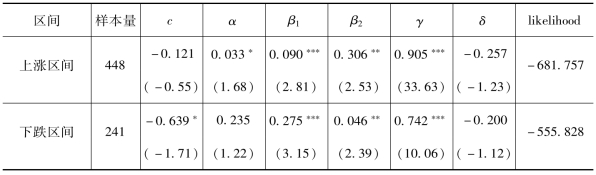

根据图5-13 上证综指在2006年到2011年的日收盘价格变化情况,选取上证综指在2006年1月4日至2007年10月16日为上涨区间以及2007年10月17日至2008年11月4日为下跌区间,检验在中国内地股票市场上,异质信念与股票预期收益之间的关系是否受股指暴涨暴跌的影响。包含异质信念变量GARCH-M模型在上涨和下跌区间段内的估计结果由表5.10 给出。

表5.10 包含异质信念的GARCH-M 模型估计结果——上证综指

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

由表5.10 中上证综指的检验结果我们发现,上涨区间和下跌区间内,异质信念与股票预期收益仍然具有负的相关关系。但是,异质信念与股票预期收益在上涨区间内具有显著的负相关关系,而下跌区间内的负相关关系比较弱。

图5-14 恒生指数日收盘价变化图

注:横轴为恒生指数的交易日,纵轴为收盘价。

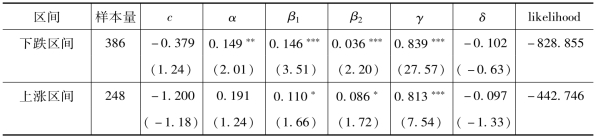

根据图5-14 中恒生指数日收盘价的变化情况,选取2006年1月3日至2007年10月30日为上涨区间,2007年10月31日至2008年10月27日为下跌区间,包含异质信念变量GARCH-M模型在上涨和下跌区间段内的估计结果由表5.11 给出。

表5.11 包含异质信念的GARCH-M 模型估计结果——恒生指数

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

图5-15日经225 指数日收盘价变化图

注:横轴为日经225 指数的交易日,纵轴为收盘价。

表5.12 包含异质信念的GARCH-M 模型估计结果——日经225 指数

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.1。

根据图5-15 中日经225 指数收日盘价变化情况,选取2007年7月9日至2009年3月10日为下跌区间,2009年3月11日至2011年4月7日为上涨区间,包含异质信念变量GARCH-M模型在上涨和下跌区间段内的估计结果由表5.12 给出。

表5.10、表5.11、表5.12 中的估计结果表明,亚洲股票市场上,对于恒生指数和日经225 指数,异质信念与股票预期收益在上涨和下跌区间段内均表现出了较弱的负相关关系且在下跌区间段内异质信念与股票预期收益之间的关系相对更弱。对于上证综指,异质信念与股票预期收益在上涨区间段内表现出了显著的负相关关系,而下跌区间段内的负相关关系相对较弱。

通过对美洲股票市场道琼斯指数、欧洲股票市场富时100 指数、CAC40 指数、DAX指数以及亚洲股票市场上证综指、恒生指数和日经225指数进行分区间检验后我们发现,区分为上涨区间和下跌区间后,异质信念与股票预期收益之间仍然具有负的相关关系,检验结果与本节2006年至2011年整体样本区间的检验结果基本一致。

此外注意到,七个全球重要指数基本表现出了相对于股指下跌阶段,上涨区间段内异质信念与股票预期收益之间具有更强的负相关关系。由于受卖空限制的影响,在上涨区间段内,股票价格因为主要受乐观投资者的推动,相对于真实价值被高估的程度会更严重,因此异质信念与股票预期收益之间表现出了更强的负相关关系。而在下跌阶段,悲观投资者累积的隐藏信息可能会被释放出来,因此下跌阶段股票价格被高估的程度会变弱,异质信念与股票预期收益之间负相关关系也会比较弱。

综上所述,基于周数据和将样本区间区分为上涨和下跌区间以后的实证分析结果与本书日交易样本的结果基本一致,这说明我们得到的异质信念与股票预期收益之间的关系是稳健的。

本节利用本章第一节构造的包含异质信念的GARCH-M模型检验了全球七个重要股票市场上投资者异质信念与股票预期收益之间的关系。实证分析结果表明,无论是在相对成熟的欧美股票市场上还是在处于发展阶段的亚洲股票市场上,投资者异质信念与股票预期收益之间均存在着负相关关系。但是,相对于中国内地股票市场,欧美股票市场以及亚洲地区中国香港、日本股票市场上投资者异质信念与股票预期收益之间的负相关关系比较弱。基于我国内地股票市场的卖空机制,引入卖空虚拟变量后发现,卖空机制的引入能够在一定程度上降低异质信念与股票预期收益之间的负相关关系。因此我们认为,美洲、欧洲以及亚洲股票市场由于受卖空限制的影响,异质信念与股票预期收益均表现出了负相关关系,同时二者之间负相关关系的程度受卖空限制程度的影响。中国内地股票市场卖空机制相对严格而欧美股票市场以及亚洲中国香港股票市场、日本股票市场卖空机制比较宽松,因此,相对于欧美股票市场以及亚洲中国香港市场、日本股票市场,我国内地股票市场异质信念与股票预期收益之间的负相关系更强。同时,基于周数据和对样本区间进行上涨和下跌区间区分后的实证检验结果也得出了基本一致的结论,说明本节得出的异质信念与股票预期收益关系的结论具有一定的稳健性。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。