可以发现,分歧度变量取值为0 时,异质信念变量的取值也为0,而当投资者异质信念变量取值为0 时,包含异质信念的GARCH(1,1)模型(3.1.1)便退化成了经典的GARCH(1,1)模型:

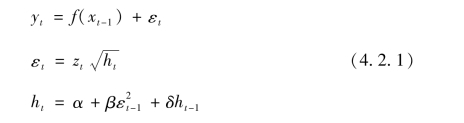

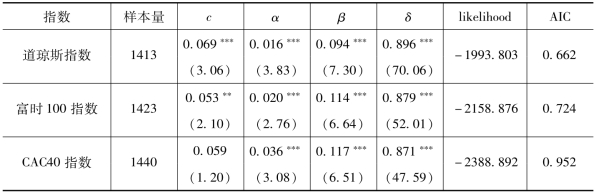

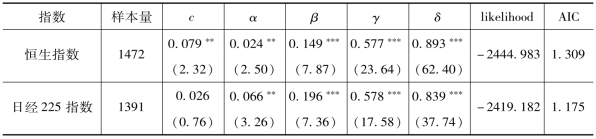

各指数经典GARCH(1,1)模型的估计结果由下面的表4.5 给出。

表4.5 GARCH模型估计结果

续表

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值。

由表4.5 中各指数GARCH(1,1)模型的估计结果可以看到,除常数项以外,GARCH模型的系数估计值都显著不为零,这一点与我们在4.2.1 节中分析的收益率序列的统计特性具有一致性,基于收益率序列的波动聚集特性建立GARCH模型是合理的选择。

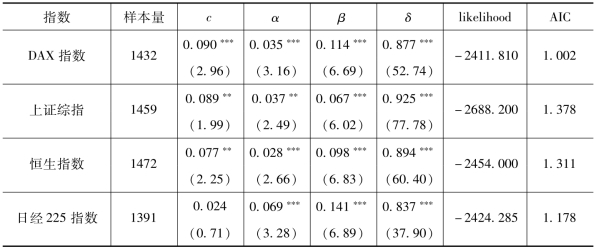

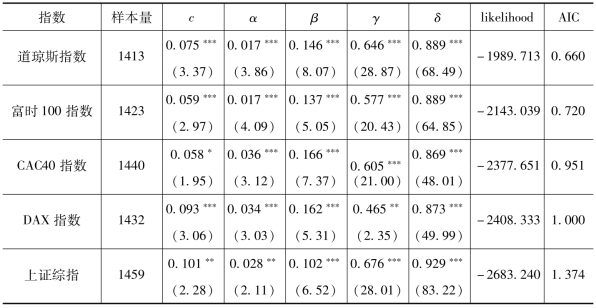

对于本书构建的包含异质信念的GARCH(1,1)模型,其具体估计结果由下面的表4.6 给出。

表4.6 包含异质信念的GARCH模型估计结果

续表

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.01。

对表4.5、表4.6 中美洲、欧洲和亚洲股票市场上7 个指数的实证结果进行对比分析后发现,相对于经典GARCH模型,包含异质信念GARCH模型具有更大的似然函数值,且包含异质信念GARCH模型AIC(Akaike Information Criterion,赤池信息量准则)取值略小于经典GARCH模型取值。这说明,与经典GARCH模型相比,包含异质信念的GARCH模型具有更好拟合效果。基于信息交易量构建的异质信念变量显著不为零,说明包含异质信念的GARCH模型能够有效描述美洲、欧洲和亚洲股票市场普遍存在的投资者异质信念现象。

美洲股票市场上,由基于道琼斯指数的实证分析结果可以发现,异质信念变量系数估计值显著为正,说明美国股票市场上存在明显的投资者异质信念现象。同时,ARCH项系数显著为正值,说明异质信念的存在使得当期股票收益波动更剧烈,能够加大市场上的投资风险。欧洲股票市场上,富时100 指数、CAC40 指数和DAX指数投资者异质信念变量系数估计值也表现出了正的显著性,说明欧洲股票市场上也存在明显的投资者异质信念现象。与道琼斯指数的估计结果类似,在欧洲股票市场上,异质信念的存在也能够带来股票的收益的剧烈波动,加大市场上的投资风险。亚洲市场上,上证综指、恒生指数、日经225 指数也表现出了相似的估计结果,表现出明显的投资者异质信念现象,且异质信念的存在使得投资具有更高的风险。(https://www.xing528.com)

综上所述,在2006年至2011年样本区间内,基于信息交易量构造异质信念代理变量,并在此基础上建立一个包含异质信念的GARCH模型,得出下面的结论。

首先,包含异质信念GARCH模型的估计结果表明,基于信息交易量的异质信念变量选取方法是合理的。这一异质信念代理变量能够有效度量美洲、欧洲和亚洲股票市场上普遍存在的投资者异质信念现象。

其次,包含异质信念GARCH模型的估计结果还表明,无论是在欧美股票市场还是在亚洲股票市场,异质信念是一种普遍存在的现象。投资者异质信念的程度越强,当期股票收益波动幅度越大,股票市场上的投资风险也越高。

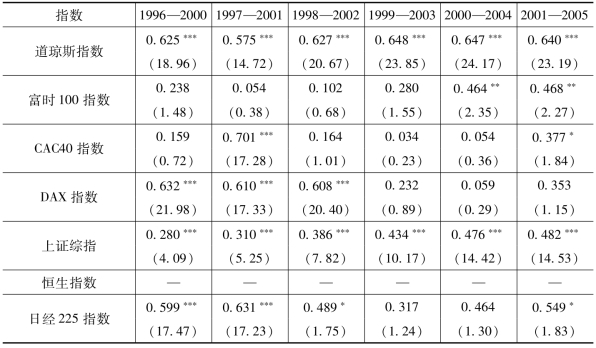

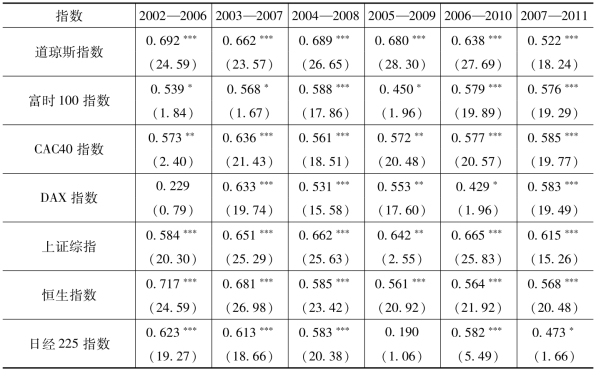

为进一步分析美洲、欧洲以及亚洲股票市场上投资者异质信念在不同时间段内的变化趋势,首先对1996—2011年总体样本区间进行分段,从1996—2000年分段样本区间开始,每五年作为一个区间,依次进行推移,直至2007—2011年分段样本区间,在此基础上对不同时间段内异质信念变量系数估计值的变化情况进行对比分析。表4.7 和表4.8 给出了各分段样本区间内异质信念变量系数估计值的估计结果。各样本推移区间内包含异质信念GARCH模型的详细估计结果参见本章附表4.A.1-4.A.7。

表4.7、表4.8 中分歧度变量系数估计值在分段区间内的估计结果表明,美洲股票市场上,道琼斯指数异质信念变量系数估计值基本维持在一个相对稳定的水平(介于0.52 到0.70 之间),并且在各分段样本区间内,均显著不为零。说明在1996年至2011年的分段样本推移区间内,美国股票市场上的投资者存在一定程度的异质信念且异质信念对收益波动的影响没有较大幅度的变化,维持在一个相对稳定的变化水平之内。

表4.7 分歧度变量系数估计值(1996—2005年分段区间)

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.01。恒生指数部分“-”表示样本区间缺失。

表4.8 分歧度变量系数估计值(2002—2011年分段区间)

注:表中,***、**、*分别表示1%、5%、10%的显著性水平,括号内数值为相应参数估计的t值,Tip=0.01。

欧洲股票市场上,对于富时100 指数,异质信念变量系数估计值在1996年至2000年、1997年至2001年以及1998年至2002年、1999年至2003年的分段样本区间内不显著[4]。而从2000年至2004年分段样本区间开始,异质信念变量系数估计值显著不为零(介于0.45到0.59 之间),说明从2000年至2004年分段样本区间段开始,基于本书构造的异质信念代理变量能够捕捉到英国股票市场上存在的投资者异质信念现象。类似地,对于CAC40 指数,在1996年至2000年、1998年至2002年、1999年至2003年以及2000年至2004年的分段样本区间内,异质信念变量系数估计值不显著,其余分段样本区间内异质信念变量系数估计值显著不为零(介于0.37 到0.71 之间),虽然整体上异质信念对收益波动影响的变化幅度相对较大,但从2002年至2006年分段样本区间开始,异质信念变量系数估计值变化幅度相对稳定(介于0.56 到0.64 之间)。对于DAX指数,在1999年至2003年、2000年至2004年以及2001年至2005年、2002年至2006年分段样本区间内,异质信念变量系数估计值不显著,其他分段区间内存在明显的投资者异质信念现象,异质信念变量系数估计值介于0.42 到0.64之间。总体来看,虽然欧洲股票市场上存在异质信念变量系数估计值在某些分段区间内不显著的情况,但从2003年至2007年分段样本区间开始一直到最近的2007年至2011年分段样本区间,异质信念变量系数估计值均显著不为零,说明在欧洲股票市场上,异质信念也是一种普遍存在的现象。

亚洲股票市场上,上证综指异质信念对收益波动的影响伴随时间的推移发生了较大幅度的变化(异质信念变量系数估计值介于0.28 到0.67 之间),但从2003年至2007年分段样本区间开始,异质信念变量系数估计值变化幅度相对稳定(介于0.61 到0.67 之间)。说明在我国内地股票市场上存在明显的投资者异质信念现象,且从2003年至2007年分段样本区间开始,异质信念对收益波动的影响基本维持在相对稳定的变化水平内。中国香港股票市场上,由于数据的缺失,我们只对2002年至2006年开始的分段样本区间进行了分析。在这些分段样本区间内,异质信念变量系数估计值显著不为零,介于0.56 到0.72 之间,异质信念对收益波动的影响也维持在一个相对稳定的水平。可见,在我国内地和香港股票市场上都存在明显的投资者异质信念现象,并且从2003年至2007年分段样本区间开始,我国内地和香港股票市场上异质信念对收益波动影响变化幅度较小,维持在相对稳定的水平。日本股票市场上,在1999年至2003年、2000年至2004年以及2005年至2009年分段样本区间内,异质信念变量系数估计值不显著,其余分段样本区间内异质信念变量系数估计值显著不为零(介于0.47 到0.64 之间),可见,在日本股票市场上投资者异质信念也是相对较为普遍的现象。

对比欧美股票市场以及亚洲股票市场上的情况,虽然除了美洲股票市场道琼斯指数、亚洲股票市场上证综指以及恒生指数以外,欧洲市场上的富时100 指数、CAC40 指数、DAX指数以及亚洲股票市场上的日经225 指数,均存在部分分段样本区间内异质信念变量系数估计值不显著的情况。但总体上来看,在本书所分析的分段样本区间内,美洲、欧洲、亚洲股票市场上普遍存在投资者异质信念的现象。这一现象表明,虽然股指是反映整个市场特征的综合指标,但这一宏观指标中同样也映射出了个股中所体现的投资者异质行为。因此本书对股指的研究与目前对于个股的研究方法可以说是相互补充的。

结合异质信念的形成机制,对本章的实证结果,我们有如下的分析:

无论是在相对成熟的欧美股票市场还是在处于发展阶段的亚洲股票市场上,投资者之间必然会存在先验因素带来的异质性差异(主要指投资者因为所受教育程度、职业、年龄等方面的不同所造成的差异)。这些先验异质性差异的存在决定了即使投资者能够同时接收到市场中的信息并且接收到的信息是完全相同的,他们也不可能对信息做出完全相同的评价。其次,股票市场中每天都会有大量的信息,由于投资者的时间和精力有限,他们不可能会注意到所有的信息,必然会对不同的信息给予不同程度的关注。此外,股票市场中的新信息产生以后,也会受到信息的获取渠道、扩散速度的影响,信息的传播是一个渐进的过程,不可能瞬间到达所有的投资者。因此,在世界主要股票市场上,投资者异质信念应该是一种普遍存在的现象。

同时,如果对股票市场中的两类投资者——机构投资者和个体投资者进行对比分析,不难发现:与个体投资者有所不同,机构投资者一般由专业的分析团队组成,信息获取渠道广阔且具有较强信息处理能力。与相对成熟的欧美股票市场和亚洲地区香港和日本股票市场相比,我国内地股票市场的机构投资者比例较低,更高比例个体投资者的存在可能是我国内地股票市场异质信念对收益波动影响的变化幅度相对较大的原因之一。可见,进一步扩大股票市场上机构投资者的规模,完善市场信息披露制度、严格控制内幕消息、拓展信息流通渠道,会有助于降低股票市场上投资者的意见分歧程度,从而降低股票市场的波动性,减少市场泡沫的产生。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。