(一)MACD

MACD 称为指数平滑异同移动平均线,是从双移动平均线发展而来的。MACD 的意义和双移动平均线基本相同,但阅读起来更方便。当MACD 从负数转向正数,是买入的信号;当MACD 从正数转向负数,是卖出的信号。当MACD 以大角度变化,表示快的移动平均线和慢的移动平均线的差距非常迅速地拉开,代表一个市场大趋势的转变。

1.MACD 的计算方法

MACD 是通过计算两条不同速度(长期与中期)的指数平滑移动平均线(EMA)的差离状况来作为研判行情的基础的指标。

(1)首先分别计算出收市价SHORT 日指数平滑移动平均线与LONG 日指数平滑移动平均线,分别记为EMA(SHORT)与EMA(LONG)。

(2)求这两条指数平滑移动平均线的差,即DIFF=EMA(SHORT)-EMA(LONG)。(3)再计算DIFF 的M 日的平均的指数平滑移动平均线,记为DEA。

(4)最后用DIFF 减DEA,得MACD。MACD 通常绘制成围绕零轴线波动的柱形图。

2.MACD 的应用原则

在现有的技术分析软件中,MACD 快速平滑移动平均线的常用参数为12,慢速平滑移动平均线的常用参数为26。此外,MACD 还有一个辅助指标——柱状线(BAR)。在大多数技术分析软件中,柱状线是有颜色的,在低于O 轴以下是绿色,高于O 轴以上是红色,前者代表趋势较弱,后者代表趋势较强。

(1)当DIF 和DEA 处于O 轴以上时,属于多头市场。DIF 线自下而上穿越DEA 线时是买入信号。DIF 线自上而下穿越DEA 线时,如果两线值还处于O 轴以上运行,仅能视为一次短暂的回落,而不能确定趋势转折,此时是否卖出还需要借助其他指标来综合判断。

(2)当DIF 和DEA 处于O 轴以下时,属于空头市场。DIF 线自上而下穿越DEA 线时是卖出信号。DIF 线自下而上穿越DEA 线时,如果两线值还处于O 轴以下运行,仅能视为一次短暂的反弹,而不能确定趋势转折,此时是否买入还需要借助其他指标来综合判断。

(3)柱状线收缩和放大。一般来说,柱状线的持续收缩表明趋势运行的强度正在逐渐减弱。当柱状线颜色发生改变时,趋势确定转折。但在一些时间周期不长的MACD 指标使用过程中,这一观点并不能完全成立。

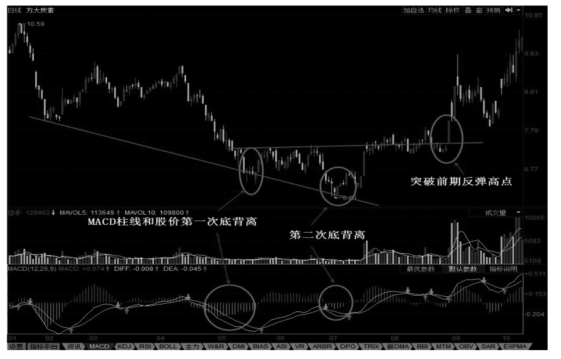

(4)形态和背离情况。MACD 指标也强调形态和背离现象。当形态上MACD 指标的DIF线与MACD 线形成高位看跌形态,如头肩顶、双头等,应当保持警惕;而当形态上MACD 指标DIF 线与MACD 线形成低位看涨形态时,应考虑买入。在判断形态时以DIF 线为主,以MACD 线为辅。当价格持续升高,而MACD 指标走出一波比一波低的走势时,意味着顶背离出现,预示着价格在不久之后可能出现转头下行;当价格持续降低,而MACD 指标却走出一波高于一波的走势时,意味着底背离现象的出现,预示着价格将很快结束下跌,转头上涨。

(5)牛皮市道中指标将失真。当价格并不是自上而下或者自下而上运行,而是保持水平方向的移动时,我们称之为牛皮市道。此时虚假信号将在MACD 指标中产生,指标DIF 线与MACD 线的交叉将会十分频繁,同时柱状线的收放也将频频出现,颜色也常常会由绿转红或者由红转绿,此时MACD 指标处于失真状态,使用价值相应降低。

(6)当MACD 与Trigger 线均为正值,即在O 轴以上时,表示大势仍处多头市场,趋势线是向上的。而这时柱状垂直线图(Oscillators)是由O 轴往上升延的,可以大胆买进。

(7)当MACD 与Trigger 线均为负值,即在O 轴以下时,表示大势仍处空头市场,趋势线是向下的。而这时柱状垂直线图是由O 轴往下跌破中心O 轴的,而且是在O 轴下展延,这时应该立即卖出。

(8)当MACD 与K 线图的走势出现背离时,应该视为股价即将反转的信号,必须注意盘中走势。就其优点而言,MACD 可自动定义出目前股价趋势的偏多或偏空,避免逆向操作的危险。而在趋势确定之后,可确立进出策略避免无谓的进出次数或者进出时机不当。MACD 虽然适用于研判中期走势,但不适用于短线操作。再者,MACD 可以用来研判中期上涨或下跌行情的开始与结束,但对箱形的大幅震荡走势或胶着不动的盘面并无价值。同理,MACD 用于分析各股的走势时,较适用于狂跌的投机股,对于价格甚少变动的牛皮股则不适用。总而言之,MACD 的作用是从市场的转势点找出市场的超买超卖点。

MACD 指标背离应用图例见图4-5-13。

图4-5-13 MACD 指标背离应用图例

3.MACD 运用的优点

(1)自动定义目前市场趋势向上或向下,避免逆势操作潜伏风险。

(2)在认定主要趋势后制定入市策略,避免无谓的入市次数。

(3)若错把熊市当牛市,损失亦会受到控制而不致损失惨重。

4.MACD 运用的缺点

(1)无法在升势的最高点发出出货信号以及无法在跌势最低点发出入货信号,即信号来得慢些。

(2)入市次数减到最小将失掉最佳盈利机会。

(二)KDJ

KDJ 又叫随机指标,是由乔治·蓝恩(George Lane)最早提出的,是一种新颖实用的技术分析指标。它起先用于期货市场的分析,后被广泛用于股市的中短期趋势分析,是期货和股票市场上最常用的技术分析工具。

KDJ 一般用于股票分析的统计体系,根据统计学的原理,通过一个特定的周期(常为9日、9 周等)内出现过的最高价、最低价及最后一个计算周期的收盘价及这三者之间的比例关系,来计算最后一个计算周期的未成熟随机值RSV,然后根据平滑移动平均线的方法来计算K 值、D 值与J 值,并绘成曲线图来研判股票走势。

1.KDJ 的原理

KDJ 以最高价、最低价及收盘价为基本数据进行计算,得出的K 值、D 值和J 值分别在指标的坐标上形成一个点。连接无数个这样的点位,就形成了一个完整的、能反映价格波动趋势的KDJ 指标。

它主要是利用价格波动的真实波幅来反映价格走势的强弱和超买超卖现象,是在价格尚未上升或下降之前发出买卖信号的一种技术工具。它主要用来研究最高价、最低价和收盘价之间的关系,同时也融合了动量观念、强弱指标和移动平均线的一些优点,因此能够比较迅速、快捷、直观地研判行情。

随机指标KDJ 最早是以KD 指标的形式出现的,而KD 指标又是在威廉指标的基础上发展起来的。不过威廉指标只判断股票的超买超卖现象,而KDJ 指标则融合了移动平均线速度上的观念,可以形成比较准确的买卖信号依据。在实践中,K 线与D 线配合J 线组成KDJ 指标来使用。由于KDJ 线本质上是一个随机波动的观念,故其对于掌握中短期行情走势比较准确。

2.KDJ 的计算方法

KDJ 的计算比较复杂,首先要计算周期(n 日、n 周等)的RSV 值,即未成熟随机指标值,然后再计算K 值、D 值、J 值等。以下将以日KDJ 数值的计算为例。

(1)计算n 日RSV:

![]()

式中:Cn 为第n 日收盘价;Ln 为n 日内的最低价;Hn 为n 日内的最高价。RSV 值始终在1~100 间波动。

计算K 值与D 值:

若无前一日K 值与D 值,则可分别用50 来代替。

![]()

3.KDJ 的应用原则

(1)K 线是快速确认线,数值在90 以上为超买,数值在10 以下为超卖。

(2)D 线是慢速主干线,数值在80 以上为超买,数值在20 以下为超卖。

(3)J 线为方向敏感线,当J 值大于100,特别是连续5 天以上时,股价至少会形成短期头部;当J 值小于0 时,特别是连续数天以上,股价至少会形成短期底部。

(4)当D 线突破80 时,就是行情进入超买区间的信号。这个信号说明市场上的多方力量已经达到极度强势的状态,不过这种强势状态可能难以持续。一旦多方力量开始衰退,空方力量增强,股价就将见顶下跌,因此这是看跌卖出信号。图4-5-14 为KDJ 的买点图例。

①第一卖点:D 线突破80。当D 线突破80 时,说明多方力量极度强势,已经有盛极而衰的迹象,此时投资者可以先将手中的股票卖出一部分,保留一定仓位继续观望。

②第二卖点:D 线跌破80。如果未来D 线见顶下跌,再次跌破80,就说明市场上多方极度强势的行情已结束,股价已进入下跌行情,此时投资者应将手中剩余的股票全部卖出。

③补回位:D 线再次突破80。如果D 线跌破80 后没有持续下跌,而是再次上涨突破80,就说明上涨行情还在继续,此时投资者可以将刚卖出的股票买回,继续持有获利。

图4-5-14 KDJ 的卖点图例

4.KDJ 的操作要点

(1)D 线在80 上方持续的时间越长,多方力量消耗得就会越严重,未来股价见顶下跌时其下跌空间也就会更大。

(2)不同股票的超买区间可能会有所不同。一些股价波动幅度比较小的大盘股,其D 线突破70 可能就算是进入了超买区间;而一部分股价波动幅度较大的小盘股,其D 线要突破85 可能才算是进入了超买区间。投资者可以结合股票过去的走势来判断其具体的超买区间。

(3)当K 值由较小到逐渐大于D 值时,在图形上显示K 线从下方上穿D 线,显示目前趋势是向上的,所以在图形上K 线向上突破D 线时,即买进的信号。

(4)实战时,如果K 线、D 线在20 以下交叉向上,此时的短期买入的信号较为准确;如果K 值在50 以下,由下往上接连两次上穿D 值,形成右底比左底高的“W 底”形态时,后市股价可能会有相当的涨幅。图4-5-15 为KDJ 买入信号图例。

图4-5-15 KDJ 买入信号图例

(5)当K 值由较大到逐渐小于D 值时,在图形上显示K 线从上方下穿D 线,显示目前趋势是向下的。

(6)实战时,如果K 线、D 线在80 以上交叉向下,此时的短期卖出的信号较为准确;如果K 值在50 以上,由上往下接连两次下穿D 值,形成右头比左头低的“M 头”形态时,后市股价可能会有相当的跌幅。

(三)RSI

RSI 是由韦尔斯·王尔德首创的,发表在他的《技术交易系统新思路》(1978 年版)一书中。RSI 是根据一定时期内上涨和下跌幅度之和的比率制作出的一种技术曲线,能够反映出市场在一定时期内的景气程度。

RSI 最早被用于期货交易中,后来人们发现用该指标来指导股票市场投资的效果也十分不错,并对该指标的特点不断进行归纳和总结。现在,RSI 已经成为被投资者应用最广泛的技术指标之一。投资的一般原理认为,投资者的买卖行为是各种因素综合结果的反映,行情的变化最终取决于供求关系,而RSI 指标正是根据供求平衡的原理,通过测量某一个期间内股价上涨总幅度占股价变化总幅度平均值的百分比,来评估多空力量的强弱程度,进而提示具体操作的。RSI 的应用法则表面上比较复杂,包括了交叉、数值、形态和背离等多方面的判断原则。

1.RSI 的计算

RSI 是用来计测市场供需关系和买卖力道的方法及指标。其计算公式如下:

n 日RSI =n 日内收盘涨幅的平均值/(n 日内收盘涨幅均值+n 日内收盘跌幅均值)×100%

由以上算式可知RSI 指标的技术含义,即以向上的力量与向下的力量进行比较,若向上的力量较大,则计算出来的指标上升;若向下的力量较大,则指标下降,由此测算出市场走势的强弱。

2.RSI 的应用原理

RSI 值将0 到100 分成了从“极弱”“弱”“强”到“极强”四个区域。“强”和“弱”以50 作为分界线,但“极弱”和“弱”之间以及“强”和“极强”之间的界限则随着RSI参数的变化而变化。不同的参数,其区域的划分就不同。一般而言,参数越大,分界线离中心线50 就越近,离100 和0 就越远,不过一般都应落在15~30 到70~85 的区间内。如果RSI 值超过50,表明市场进入强市,可以考虑买入,但是如果继续进入“极强”区,就要考虑物极必反,准备卖出。同理,RSI 值在50 以下也是如此,如果进入了“极弱”区则表示超卖,应该伺机买入。

3.RSI 的形态分析

当RSI 曲线在高位区或低位区形成了头肩形或多重顶(底)的形态时,可以考虑进行买卖操作。这些形态出现的位置离50 中轴线越远,信号的可信度就越高,出错的可能性也就越小。对于K 线的所有常规的形态分析方法,在对RSI 曲线进行分析时都是适用的。例如,在K 线图上的趋势线也一样可以用在RSI 中。RSI 曲线在上升和下降中所出现的高低点可以连接成趋势线,这条趋势线同样起着支撑线和压力线的作用,一旦被突破,就可以参考K 线的分析方法来判断前期的趋势是否结束。

此外,还可以从RSI 与股价的背离方面来判断行情。在RSI 的各种研判方法中,用RSI与股价的背离来判断行情最为可靠。在股价不断走高的过程中,如果RSI 处于高位,但并未跟随股价形成一个比一个高的高点,这预示股价涨升可能已经进入最后阶段,此时顶背离出现是一个比较明确的卖出信号。与这种情况相反的是底背离,即RSI 的低位缓慢出现盘升,虽然股价还在不断下降,但RSI 已经不再创出新低,这时表示跌势进入尾声,可以考虑在适当时机进行建仓。图4-5-16 为RSI 指标图例。

图4-5-16 RSI 指标图例

4.长短期RSI 线

短期RSI 是指参数相对小的RSI,长期RSI 是指参数相对较长的RSI。比如,6 日RSI 和12 日RSI 相比,6 日RSI 为短期RSI,12 日RSI 为长期RSI。长短期RSI 线的交叉情况可以作为研判行情的依据。

(1)当短期RSI >长期RSI 时,市场属于多头市场。

(2)当短期RSI <长期RSI 时,市场属于空头市场。

(3)当短期RSI 线在低位向上突破长期RSI 线,是市场的买入信号。

(4)当短期RSI 线在高位向下突破长期RSI 线,是市场的卖出信号。

5.RSI 的运用

1)RSI 的买入形态

当6 日RSI 向上突破12 日RSI 时,就形成了RSI 金叉形态。当金叉形态出现在50 下方时,就形成了低位金叉。RSI 低位金叉形态说明股价虽然没有强势上涨,但是其上涨速度将越来越快,这是看涨买入信号。图4-5-17 为RSI 技术指标的买入形态。

(1)如果6 日RSI 突破12 日RSI 之后不久,也突破了24 日RSI 形成金叉,就验证了多方力量逐渐增强的信号,该形态的看涨信号会更加强烈。

(2)当RSI 指标金叉完成的同时,如果成交量也快速放大,就验证了多方力量逐渐增强的信号,这样的情况下,该形态的看涨信号会更加强烈。

(3)金叉形态出现的位置越低,则未来股价的上涨空间就越大。如果RSI 指标金叉出现在20 以下的超卖区域,则是十分强烈的看涨信号。

图4-5-17 RSI 技术指标的买入形态

2)RSI 的卖出形态

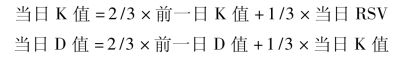

当股价在连续上涨过程中连创新高的同时,如果6 日RSI 没有创出新高,反而出现了一顶比一顶低的下跌走势,就形成了6 日RSI 和股价顶背离形态。这样的形态说明虽然股价处于上涨行情,但是其上涨的动能越来越弱,未来将有见顶下跌的风险。图4-5-18 为RSI 技术指标的卖出形态图例。

(1)第一卖点:6 日RSI 和股价连续两次顶背离。当6 日RSI 和股价连续两次顶背离时,将股价拉长的买方力量可能已经十分虚弱,短期内股价可能就会见顶下跌。此时投资者可以先将手中的股票卖出一部分,保留一定的仓位继续观望。

(2)第二卖点:股价跌破前次低点。如果未来股价无法继续上涨,跌破了前次回调的低点,就说明上涨行情已经结束,股价出现见顶下跌的迹象。此时投资者应该将手中剩余的股票全部卖出,回避风险。

(3)补回位:股价再创新高。卖出股票后,投资者可以继续观察后市行情走向。如果未来股价没有持续下跌,而是继续上涨,再次创出新高,就说明上涨行情还在继续。此时投资者可以将刚卖出的股票买回,继续持有。

图4-5-18 RSI 技术指标的卖出形态图例

6.操作要点

(1)顶背离形态出现时6 日RSI 的位置越高,该形态的看跌信号就越强烈。

(2)如果在顶背离过程中成交量持续萎缩,则验证了市场上多方力量越来越弱的信号,在这样的情况下,该形态的看跌信号会更加可靠。

(3)投资者可以使用6 日RSI 判断股价短期的涨跌趋势,也可以使用12 日RSI 或者24日RSI 来判断股价中长期的涨跌趋势。

(四)BOLL

1.形态简介

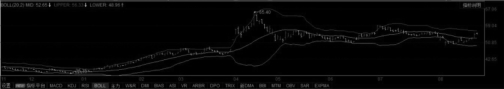

BOLL 指标又叫布林线指标(Bolinger Bands),是由约翰·布林格(John Bollinger)根据统计学中的标准差原理设计出来的一种非常简单实用的技术分析指标。布林线是研判股价运动趋势的一种中长期技术分析工具。(https://www.xing528.com)

一般来说,股价的运动总是围绕某一价值中枢(如均线、成本线等)在一定的范围内变动。布林线指标正是在上述条件的基础上,引进了“股价通道”的概念,认为股价通道的宽窄随着股价波动幅度的大小而变化,而且股价通道又具有变异性,它会随着股价的变化而自动调整。

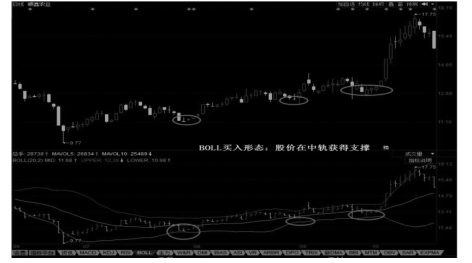

图4-5-19 BOLL 指标图例

2.操作要点

1)在常态范围内布林线的使用方法

常态范围通常是指股价运行在一定宽度的带状范围内,它的特征是股价没有极度大涨或大跌,而是处在一种相对平衡的状态之中,此时使用布林线的方法非常简单。

(1)当股价穿越上限压力线(动态上限压力线,静态最上压力线BOLL1)时,此为卖点信号;

(2)当股价穿越下限支撑丝(动态下限支撑线,静态最下支撑线BOLL4)时,此为买点信号;

(3)当股价由下向上穿越中界线(静态从BOLL4 穿越BOLL3)时,此为加码信号;

(4)当股价由上向下穿越中界线(静态由BOLL1 穿越BOLL2)时,此为卖出信号。

2)在单边上升行情时布林线的使用方法

在一个强势市场中,股价连续上升,通常股价会运行在BOLL1 和BOLL2 之间。当股价连续上升较长时间,股价上穿BOLL1,次日又下穿BOLL1 且进一步打破BOLL2,带动BOLL1 曲线,出现由上升转平的明显拐点时,此为卖出信号。

3)缩口的意义

(1)股价经过数波下跌后,常会转为较长时间的窄幅整理。这时我们发现布林线的上限和下限空间极小,愈来愈窄、愈来愈近;盘中显示股价的最高价和最低价差价极小,短线没有获利空间,经常是连手续费都挣不出来;盘中交易不活跃,成交量稀少,投资者要密切注意此种缩口情况,因为一轮大行情可能正在酝酿中,一旦成交量增大,则股价上升,布林线开口扩大,上升行情宣告开始。

(2)如布林线在高位开口极度缩小,一旦股价向下破位,布林线开口放大,一轮跌势将不可避免。

4)布林线开口的意义

(1)当股价由低位向高位经过数浪上升后,布林线最上压力线和最下支撑线开口达到了极大程度,并且开口不能继续放大转为收缩时,此为卖出信号,通常股价会紧跟着一轮大幅下跌或调整行情。

(2)当股价经过数浪大幅下跌,布林线上限和下限的开口不能继续放大,布林线上限压力线提前由上向下缩口,等到布林线下限支撑线随后由下向上缩口时,一轮跌势将宣告结束。

5)实例

顺鑫农业股价在2013 年7 月启动的一轮上涨行情中,多次在BOLL 中轨位置获得支撑,每次回调到中轨后就停止回调,再次上行,走出一波上行的行情(如图4-5-20)。形态简介:BOLL 中轨本身是股价运行的移动平均。当股价下跌到BOLL 指标的中轨位置获利支撑反弹时,说明股价正处于上涨行情中,并且未来会沿着BOLL 中轨和上轨之间的通道持续上涨。这是一个买入信号。

图4-5-20 BOLL 指标的买入形态图例

(1)买点:股价获得支撑后上涨。当股价下跌到BOLL 中轨位置获得支撑上涨时,就说明股价已经处于上涨行情中,此时投资者可以积极买入股票。

(2)止损位:股价跌破中轨。买入股票后,投资者应该继续观察后市行情。如果股价在BOLL 中轨位置获得支撑后无法持续上涨,而是见顶下跌,未来一旦股价跌破BOLL 中轨,就说明上涨行情已经结束,此时是投资者卖出股票的时机。

(3)操作要点:

①当股价在BOLL 中轨位置获利支撑时,如果BOLL 中轨持续上涨,就是对股价处于上涨行情中的验证。此时该形态的看涨信号会更加强烈。

②当股价在BOLL 中轨位置获利支撑,开始反弹时,如果成交量开始同步放大,则说明市场上的多方力量持续强势,此时该形态的看涨信号会更加可靠。

③股价一旦能够在BOLL 中轨位置获得支撑,往往能够沿着BOLL 中轨和上轨之间的通道持续上涨,这是上涨行情十分稳固的信号。

3.使用布林线的注意事项

(1)布林线参数的设定不得小于6,静态钱龙值通常是10;动态钱龙值通常为20。

(2)使用布林线要注意判明是在常态区还是非常态区,在非常态区不能单纯以破上限卖、破下限买为原则。

(3)动用开口缩小,在低位容易捕捉住牛股,但在高位或一旦缩口后,股价向下突破,常会有较大下跌空间。

(4)可将布林线和其他指标配合使用,效果会更好,如成交量、KDJ 指标等。

(五)VR

成交量比率(简称VR)是一项通过分析股价上升日成交额(或成交量,下同)与股价下降日成交额比值,从而掌握市场买卖气势的中期技术指标,主要用于个股分析。其理论基础是“量价同步”及“量须先于价”,即以成交量的变化确认低价和高价,从而确定买卖时法。

1.原理

成交量比率是以研究股票量与价格之间的关系为手段的技术指标,其VR 指标的理论基础是“量价理论”和“反市场操作理论”。VR 指标认为,由于量先价行、量涨价增、量跌价缩、量价同步、量价背离等成交量的基本原则在市场上恒久不变,因此,观察上涨与下跌的成交量变化,可作为研判行情的依据。同时,VR 指标又认为,当市场上人气开始凝聚,股价刚开始上涨和在上涨途中的时候,投资者应顺势操作。而当市场上人气极度旺盛或极度悲观,股价暴涨或暴跌的时候,聪明的投资者应果断离场或进场。因此,反市场操作也是VR指标所显示的一项功能。

一般而言,低价区和高价区出现的买卖盘行为均可以通过成交量表现出来,故VR 指标带有超买超卖的研判功能;同时,VR 指标是用上涨时期的量除以下跌时期的量,因此,VR指标又带有一种相对强弱的概念。

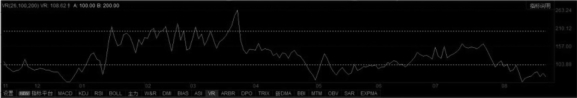

总之,VR 指标可以通过研判资金的供需及买卖气势的强弱、设定超买超卖的标准,为投资者确定合理、及时的买卖时机提供正确的参考。图4-5-21 为VR 指标图例。

图4-5-21 VR 指标图例

2.计算公式

![]()

式中:n 为设定参数,一般设为26 日。

3.VR 指标的运用

(1)将VR 值划分为下列区域,并根据VR 值大小确定买卖时机:①低价区域40~70,可以买进;②安全区域80~150,持有股票;③获利区域160~450,根据情况获利了结;④警戒区域450 以上,伺机卖出。

(2)当成交额经萎缩后放大,而VR 值也从低区向上递增时,行情可能开始上涨,是买进的时机。

(3)VR 值在低价区增加,股价牛皮盘整,可伺机买进。

(4)VR 值升至安全区内,而股价牛皮盘整时,一般可以持股不卖。

(5)VR 值在获利区增加,股价亦不断上涨时,应把握高档出货的时机。

(6)一般情况下,VR 值在低价区的买入信号可信度较高,但在获利区的卖出时机要把握好,由于股价涨后可以再涨,在确定卖出之前,应与其他指标一起研判。

(六)DMI

DMI 指标又叫动向指标或趋向指标,是通过分析股票价格在涨跌过程中买卖双方力量均衡点的变化情况,即多空双方的力量变化受价格波动的影响而发生由均衡到失衡的循环过程,从而提供对趋势判断依据的一种技术指标。

1.原理

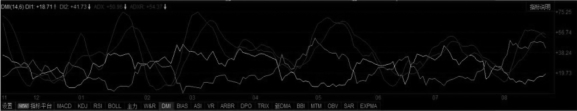

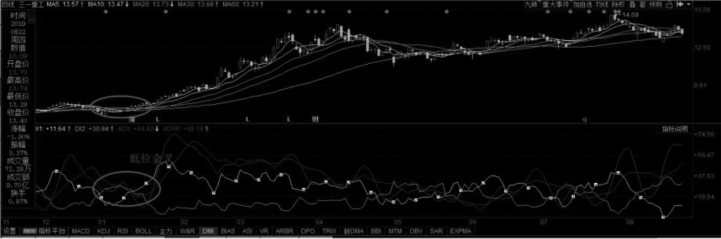

DMI 指标的基本原理是在寻找股票价格涨跌的过程中,股价借助创新高价或新低价的功能,研判多空力量,进而寻求买卖双方的均衡点以及股价在双方互动下波动的循环过程。在大多数指标中,绝大部分都是以每一日的收盘价的走势及涨跌幅的累计数来计算出不同的分析数据,其不足之处在于忽略了每一日的高低之间的波动幅度。比如某个股票的两日收盘价可能是一样的,但其中一天上下波动的幅度不大,而另一天股价的振幅却在10%以上,那么这两日行情走势的分析意义截然不同。这点在其他大多数指标中很难表现出来,而DMI 指标则是把每日的高低波动的幅度因素计算在内,从而更加准确地反映行情的走势、更好地预测行情未来的发展变化。图4-5-22 为DMI 指标图例。

图4-5-22 DMI 指标图例

2.计算方法

DMI 指标的计算方法和过程比较复杂,它涉及DM、TR、DX 等几个计算指标和+DI(即PDI)、-DI(即MDI)、ADX 和ADXR 等4 个研判指标的运算。

1)计算的基本程序

以计算日DMI 指标为例,其运算的基本程序主要为:

(1)按一定的规则比较每日股价波动产生的最高价、最低价和收盘价,计算出每日股价的波动的真实波幅TR、+DM、-DM;在运算基准日基础上按一定的天数将其累加,求出n日的TR、+DM 和-DM 值。

(2)将n 日内的上升动向值和下降动向值分别除以n 日内的真实波幅值,从而求出n 日内的上升指标+DI 和下降指标-DI。

(3)通过n 日内的上升指标+DI 和下降指标-DI 之间的差和之比,计算出每日的动向值DX。

(4)按一定的天数将DX 累加后平均,求得n 日内的平均动向值ADX。

(5)再通过当日的ADX 与前面某一日的ADX 相比较,计算出ADX 的评估数值ADXR。

2)计算的具体过程

(1)计算当日动向值。动向指数的当日动向值分为上升动向、下降动向和无动向三种情况,每日的当日动向值只能是三种情况中的一种。

①上升动向+DM 代表正趋向变动值即上升动向值,其数值等于当日的最高价减去前一日的最高价。上升动向值必须大于当日最低价减去前一日最低价的绝对值,否则+DM=0。

②下降动向-DM 代表负趋向变动值即下降动向值,其数值等于当日的最低价减去前一日的最低价。下降动向值必须大于当日的最高价减去前一日最高价的绝对值,否则-DM=0。

③无动向代表当日动向值为0 的情况,即当日的+DM 和-DM 同时等于0。在两种情况下可能出现无动向:一是当日的最高价低于前一日的最高价并且当日的最低价高于前一日的最低价;二是上升动向值正好等于下降动向值。

(2)计算真实波幅(TR)。TR 代表真实波幅,是当日价格较前一日价格的最大变动值。取以下三项差额的数值中的最大值(取绝对值)为当日的真实波幅。

①当日的最高价减去当日的最低价的价差。

②当日的最高价减去前一日的收盘价的价差。

③当日的最低价减去前一日的收盘价的价差。

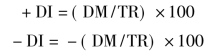

(3)计算方向线DI。方向线DI 是衡量股价上涨或下跌的指标,分为上升指标和下降指标。在有的股市分析软件上,+DI 代表上升方向线,-DI 代表下降方向线。其计算方法为:

要使方向线具有参考价值,必须运用平滑移动平均的原理对其进行累积运算。以12 日作为计算周期为例,先将12 日内的+ DM、- DM 及TR 平均化,所得数值分别为+ DM12、-DM12和TR12,具体如下:

随后计算第13 天的+DI12、-DI12或TR12时,只要利用平滑移动平均公式运算即可。例如:当日的TR12 =11/12/前一日TR12+当日TR,上升或下跌方向线的数值永远介于0 与100 之间。

(4)计算动向平均数ADX。依据DI 值可以计算出DX 指标值。其计算方法是将+DI 和-DI 间的差的绝对值除以总和的百分比得到动向指数DX。由于DX 的波动幅度比较大,一般以一定的周期的平滑计算,得到平均动向指标ADX。ADX 就是DX 的一定周期n 的移动平均值。具体过程如下:

![]()

式中:DI DIF 为上升指标和下降指标的价差的绝对值;DI SUM 为上升指标和下降指标的总和。

(5)计算评估数值ADXR。在DMI 指标中还可以添加ADXR 指标,更有利于行情的研判。ADXR 的计算公式为:

![]()

和其他指标的计算一样,由于选用的计算周期不同,DMI 指标也包括日DMI 指标、周DMI 指标、月DMI 指标、年DMI 指标以及分钟DMI 指标等各种类型。经常被用于股市研判的是日DMI 指标和周DMI 指标。虽然它们在计算时的取值有所不同,但基本的计算方法一样。另外,随着股市软件分析技术的发展,投资者只需掌握DMI 形成的基本原理和计算方法,无须去计算指标的数值,更为重要的是利用DMI 指标去分析、研判股票行情。

3.DMI 指标的运用

(1)多空指标。多空指标包括+DI 多方、-DI 空方,+DI 在-DI 上方,股票行情以上涨为主;+DI 在-DI 下方,股票行情以下跌为主。在股票价格上涨行情中,当+DI 向上交叉-DI,是买进信号;相反,当+DI 向下交叉-DI,是卖出信号。-DI 从20 以下上升到50以上,股票价格很有可能会有一波中级下跌行情。+DI 从20 以下上升到50 以上,股票价格很有可能会有一波中级上涨行情。+DI 和-DI 以20 为基准线上下波动时,该股票多空双方拉锯,股票价格以箱形整理为主。

(2)趋向指标。趋向指标包括ADX 和ADXR,ADX 和ADXR 是+DI 和-DI 的引导指标,同时也是判断股票行情的趋势指标。当ADX 从上面下穿ADXR 时所形成的交叉点叫作死叉;当ADX 与ADXR 形成死叉时股票上涨行情将终结。如果ADX 和ADXR 下行至20 左右并交织波动时,说明股票将横盘整理,没有上涨行情。当ADX 在50 以上反转向下,不管股票价格是上涨还是下跌,都即将反转。当ADX 从下面上穿ADXR 时,所形成的交叉点叫作ADX 金叉ADXR;当ADX 与ADXR 发生金叉时,预示着股票将出现一波上涨行情,ADX 的ADXR 运行至50 以上时,将可能产生一轮中级以上的行情。ADX 和ADXR 上行至80 以上时,那么市场将很有可能是翻倍以上的大行情。当4 根线间距收窄时,表明股票行情处于盘整中,DMI 指标失真。

4.研判标准

DMI 指标是威尔德大师认为比较实用的一套技术分析工具。虽然其计算过程比较繁琐,但技术分析软件可以帮助投资者省去复杂的计算过程,专心于掌握指标所揭示的真正含义,领悟其研判行情的独到功能。

和其他技术指标不同的是,DMI 指标的研判动能主要是判别市场的趋势。在应用时,DMI 指标的研判主要集中在两个方面:一是分析上升指标+DI、下降指标DI 和平均动向指标ADX 之间的关系;二是对行情的趋势及转势特征的判断。其中,+DI 和-DI 两条曲线的走势关系是判断能否买卖的信号,ADX 则是判断未来行情发展趋势的信号。

1)上升指标+DI 和下降指标-DI 的研判功能

(1)当股价走势向上发展,同时+DI 从下方向上突破-DI 时,表明市场上有新多买家进场,为买入信号;如果ADX 伴随上升,则预示股价的涨势可能更强劲。图4-5-23 为DMI 低位金叉图例。

图4-5-23 DMI 低位金叉图例

(2)当股价走势向下发展时,同时+DI 从上向下突破-DI 时,表明市场上做空力量在加强,为卖出信号;如果ADX 伴随下降,则预示跌势将加剧。

(3)当股价维持某种上升或下降行情时,+DI 和-DI 的交叉突破信号比较准确。但当股价维持盘整时,应将+DI 和-DI 交叉发出的买卖信号视为无效。

2)平均动向指标ADX 的研判功能

ADX 为动向值DX 的平均数,而DX 是根据+DI 和-DI 两数值的差和对比计算出来的百分比,因此,利用ADX 指标将更有效地判断市场行情的发展趋势。

(1)判断行情趋势。当行情走势向上发展时,ADX 值会不断递增。因此,当ADX 值高于前一日时,可以判断当前市场行情仍在维持原有的上升趋势,即股价将继续上涨,如果+DI和-DI 同时增加,则表明当前上升趋势将十分强劲。

当行情走势向下发展时,ADX 值会不断递减。因此,当ADX 值低于前一日时,可以判断当前市场行情仍维持原有的下降趋势,即股价将继续下跌。如果+DI 和-DI 同时减少,则表示当前的跌势将延续。

(2)判断行情是否盘整。当市场行情在一定区域内小幅横盘盘整时,ADX 值会出现递减情况。当ADX 值降至20 以下,且呈横向窄幅移动时,可以判断行情为牛皮盘整,上升或下跌趋势不明朗,投资者应以观望为主,不可依据+DI 和-DI 的交叉信号来买卖股票。

(3)判断行情是否转势。当ADX 值在高点由升转跌时,预示行情即将反转。在涨势中的ADX 在高点由升转跌,预示涨势即将告一段落;在跌势中的ADX 值从高位回落,预示跌势可停止。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。