一般纳税人建筑企业的简易计税项目涉及的其他收入业务主要包括材料销售、资产处置等,应按税法规定确认增值税纳税义务。

1.材料销售

(1)税务处理。如果项目部所属的建筑公司为一般纳税人,则无论对工程项目采用一般计税方法还是简易计税方法,项目部销售材料均应按一般计税方法计算缴纳增值税,按照不含税销售额和适用税率17%计算确认销项税额。

(2)会计核算。建筑企业的项目部发生的材料销售主要是处置施工过程中产生的残余物资,如一些材料物资的下脚料等;有时也会销售库存多余的原材料。

1)销售施工残余物资。一般纳税人建筑企业的项目部销售施工残余物资,由于在工程领用材料时已将领用材料的价值直接计入了工程成本,材料物资的下脚料已包括在合同成本中,因此,处置这些残余物资取得的收益应冲减合同成本。

建筑企业的项目部销售施工残余物资,按实际收取销售款项,借记“银行存款”科目,按17%税率计算的不含税价款,冲减合同成本,借记“工程施工——合同成本——直接材料”科目(红字),按17%税率计算的增值税税额,贷记“应交税费——应交增值税——销项税额——17%税率——货物”科目。

借:银行存款

工程施工——合同成本——直接材料(红字)

贷:应交税费——应交增值税——销项税额——17%税率——货物

2)销售库存原材料。一般纳税人建筑企业适用简易计税的项目部销售原材料,按实际收取销售款项,借记“银行存款”科目,按17%税率计算的不含税价款和增值税税额,贷记“其他业务收入”和“应交税费——应交增值税——销项税额——17%税率——货物”科目;同时,按销售材料的成本,借记“其他业务成本”科目,贷记“原材料”科目。会计分录如下:

确认材料销售收入:

借:银行存款

贷:其他业务收入(https://www.xing528.com)

应交税费——应交增值税——销项税额——17%税率——货物

同时,结转材料销售成本:

借:其他业务成本

贷:原材料

2.销售使用过的固定资产

建筑企业的固定资产一般由总机构统一购买并核算管理,对于在工程项目上使用的施工机械类固定资产,总机构通过内部往来的方式将资产折旧结转至项目部,由项目部核算机械使用费。由于这类固定资产的实物管理由项目部负责,因此,这类固定资产需要处置时,一般由项目部代总机构直接在项目上就地处置,处置收取的款项,通过内部往来的方式支付给总机构。

如果项目部所属的建筑公司为一般纳税人,则无论对工程项目采用一般计税方法还是简易计税方法,项目部销售使用过的固定资产,均应按一般纳税人销售使用过的固定资产的税收政策规定进行税务处理。

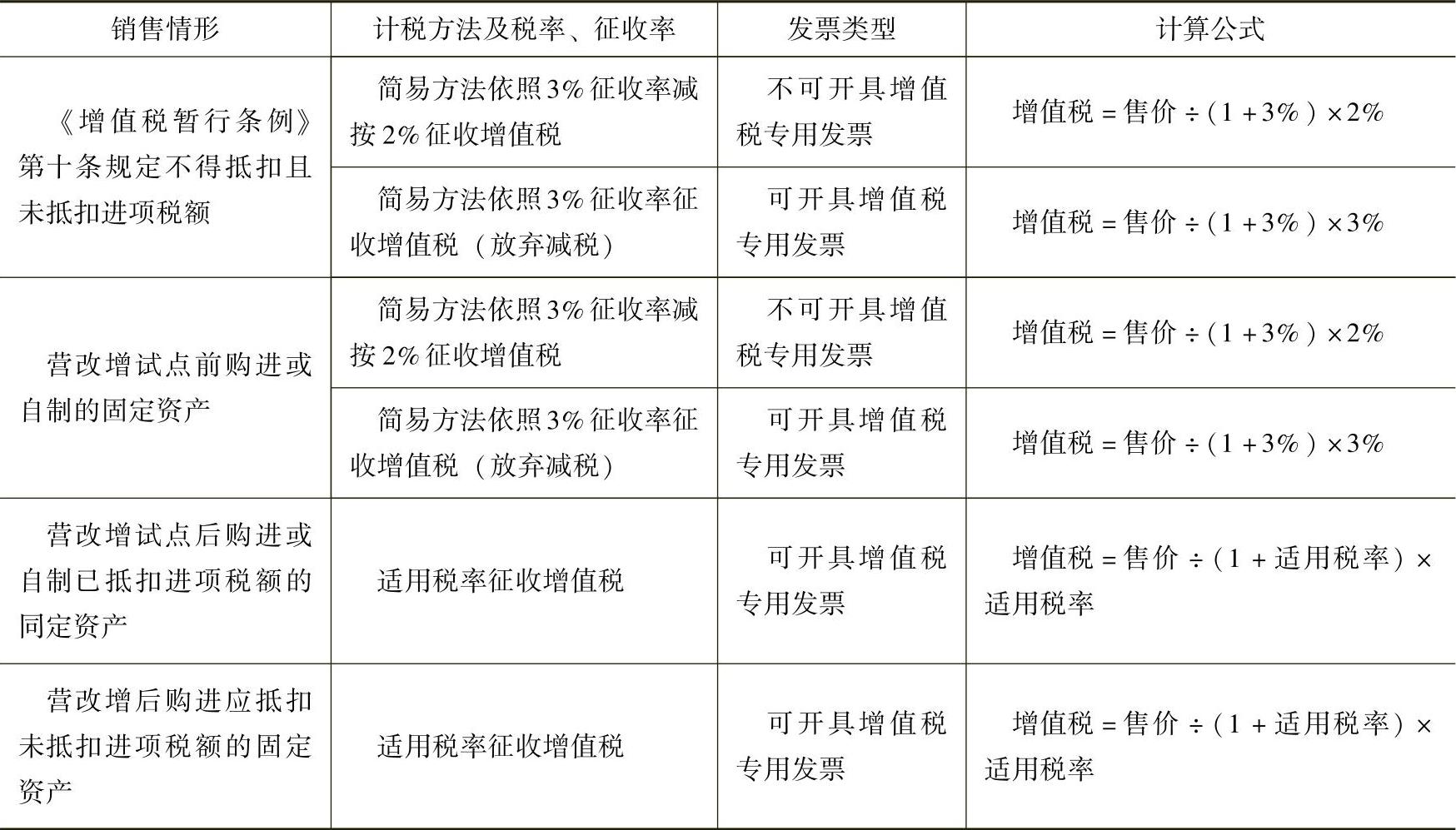

根据财税〔2016〕36号、国家税务总局公告2015年第90号、《财政部 国家税务总局关于简并增值税征收率有关问题的公告》(财税〔2014〕57号)、《国家税务总局关于简并增值税征收率有关问题的公告》(国家税务总局公告2014年第36号)等文件的规定,一般纳税人销售使用过的固定资产按表2-2中情况进行税务处理。

表2-2 一般纳税人销售使用过的固定资产的税务处理

建筑企业的项目部虽然基本不涉及固定资产处置的税务处理及会计核算,但是项目部财务人员应掌握上述税收政策规定,在实际处置固定资产时,应充分考虑销售对象及增值税对销售定价的影响。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。