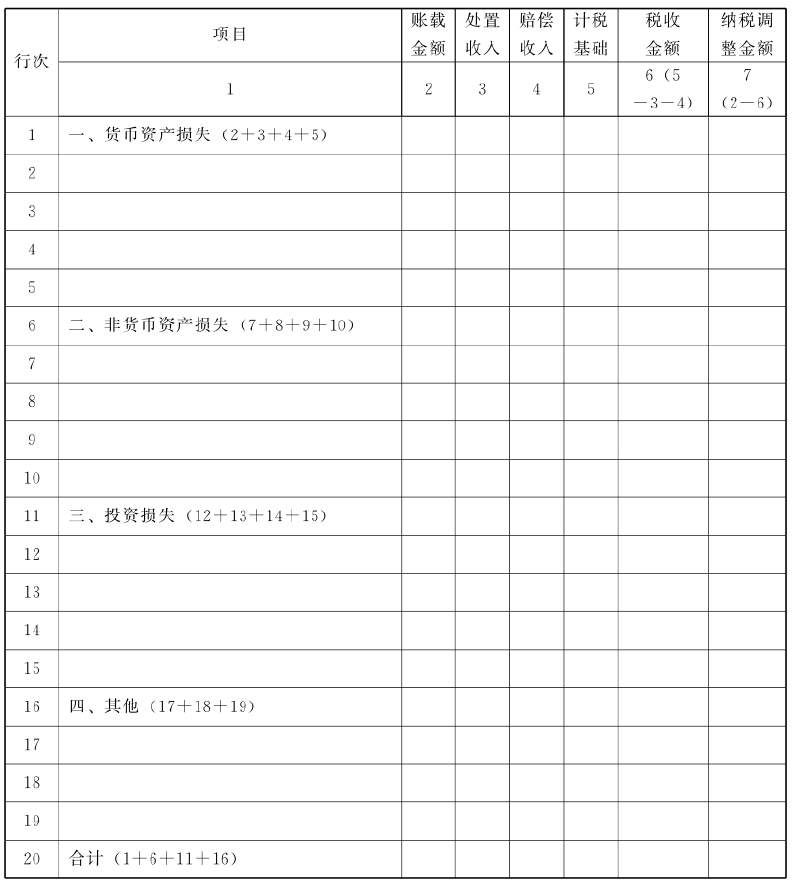

《A105091资产损失(专项申报)税前扣除及纳税调整明细表》的格式如表2-26所示。

表2-26 A105091资产损失(专项申报)税前扣除及纳税调整明细表

(一)《A105091资产损失(专项申报)税前扣除及纳税调整明细表》的结构

本表按专项申报资产损失的类型五大部分:分别为“货币资产损失”“非货币资产损失”“投资损失”“其他”和“合计”。

本表列次共分为7列,其中,第1列为“项目”、第2列为“账载金额”、第3列为“处置收入”、第4列为“赔偿收入”、第5列为“计税基础”、第6列为“税收金额”、第7列为“纳税调整金额”,专项反映专项申报的资产损失会计核算、税务处理及税会差异调整的计算过程。

(二)《A105090资产损失税前扣除及纳税调整明细表》有关说明

(1)本表适用于发生资产损失税前扣除专项申报事项的纳税人填报,逐项填报发生的货币资产、非货币资产、投资、其他资产损失,以及由于会计处理与税法规定不一致,需要进行纳税调整的项目和金额。

(2)本表是《A105091资产损失(专项申报)税前扣除及纳税调整明细表》的附表,与《A105091资产损失(专项申报)税前扣除及纳税调整明细表》存在对应关系。

①本表第20行第2列金额填入《A105090资产损失税前扣除及纳税调整明细表》第9行“专项申报资产损失”第1列“账载金额”;本表第20行第6列金额填入《A105090资产损失税前扣除及纳税调整明细表》第9行“专项申报资产损失”第2列“税收金额”;本表第20行第7列金额填入《A105090资产损失税前扣除及纳税调整明细表》第9行“专项申报资产损失”第3列“纳税调整金额”。

②本表第1行第2列金额填入《A105090资产损失税前扣除及纳税调整明细表》第10行“货币损失”第1列“账载金额”;本表第1行第6列金额填入《A105090资产损失税前扣除及纳税调整明细表》第10行“货币损失”第2列“税收金额”;本表第1行第7列金额填入《A105090资产损失税前扣除及纳税调整明细表》第10行“货币损失”第3列“纳税调整金额”。

③本表第6行第2列金额填入《A105090资产损失税前扣除及纳税调整明细表》第11行“非货币损失”第1列“账载金额”;本表第6行第6列金额填入《A105090资产损失税前扣除及纳税调整明细表》第11行“非货币损失”第2列“税收金额”;本表第6行第7列金额填入《A105090资产损失税前扣除及纳税调整明细表》第11行“非货币损失”第3列“纳税调整金额”。

④本表第11行第2列金额填入《A105090资产损失税前扣除及纳税调整明细表》第12行“投资损失”第1列“账载金额”;本表第11行第6列金额填入《A105090资产损失税前扣除及纳税调整明细表》第12行“投资损失”第2列“税收金额”;本表第11行第7列金额填入《A105090资产损失税前扣除及纳税调整明细表》第12行“投资损失”第3列“纳税调整金额”。

⑤本表第16行第2列金额填入《A105090资产损失税前扣除及纳税调整明细表》第13行“其他”第1列“账载金额”;本表第16行第6列金额填入《A105090资产损失税前扣除及纳税调整明细表》第13行“其他”第2列“税收金额”;本表第16行第7列金额填入《A105090资产损失税前扣除及纳税调整明细表》第13行“其他”第3列“纳税调整金额”。

(3)本表适用的主要政策:《企业所得税法》及《实施条例》《财政部、国家税务总局关于企业资产损失税前扣除政策的通知》(财税〔2009〕57号)、《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号)等相关规定,以及国家统一企业会计制度,企业会计准则等。

(三)相关政策介绍

1.资产损失企业所得税税前专项申报扣除共涉及四个类别,分别为“货币资产损失”“非货币资产损失”“投资损失”“其他损失”。每个类别的资产损失在进行专项申报时所关注的重点均不相同。

(1)货币资产损失。

常见货币资产资产损失主要包括三种,分别为:现金损失、银行存款损失和应收预付账款损失。

其中,现金损失主要包括“非涉及刑事犯罪或假币的现金短缺损失”“涉及刑事犯罪的现金损失”和“涉及假币的现金损失”三大类;

银行存款损失主要包括“因金融机构清算而发生的存款类资产损失”“金融机构应清算而未清算超过三年而发生的存款类资产损失”两大类;

应收预付账款损失主要包括“坏账损失——债务人破产清算形成的坏账损失”“坏账损失——债务人诉讼案件形成的坏账损失”“坏账损失——债务人注销营业执照而停止营业形成的坏账损失”“坏账损失——债务人被吊销营业执照而停止营业形成的坏账损失”“坏账损失——债务人被吊销营业执照超过三年以上而停止营业(且未完成清算)形成的坏账损失”“坏账损失——债务人死亡形成的坏账损失”“坏账损失——债务人失踪形成的坏账损失”“坏账损失——债务重组形成的坏账损失”“坏账损失——自然灾害”“战争等不可抗力造成的坏账损失”“坏账损失——企业逾期三年(36个月)以上的应收款项形成的坏账损失”“坏账损失——逾期一年(12个月)以上的应收款项形成的坏账损失”“坏账损失——法院批准债务人破产重整计划后无法追偿形成的坏账损失”共计12大类。

企业在进行货币损失类资产损失税前扣除专项申报时,需要按照不同类别的资产损失准备对应的资料用于申报。

(2)非货币资产损失。

非货币资产损失在进行专项申报时需要满足以下条件才可通过税务机关备案如实税前扣除:

①存货损失

企业盘亏的存货,以该存货的计税成本减除责任人赔偿后的余额,作为存货盘亏损失在计算应纳税所得额时扣除;

对企业毁损、报废和变质的存货,以该存货的计税成本减除残值、保险赔款和责任人赔偿后的余额,作为存货毁损、报废和变质损失在计算应纳税所得额时扣除;

对企业被盗的存货,以该存货的计税成本减除保险赔款和责任人赔偿后的余额,作为存货被盗损失在计算应纳税所得额时扣除;

出版、发行企业库存呆滞出版物,纸质图书超过五年(包括出版当年,下同)、音像制品、电子出版物和投影片(含缩微制品)超过两年、纸质期刊和挂历年画等超过一年的可以作为资产损失在税前扣除;

企业因存货盘亏、毁损、报废、被盗等原因不得从增值税销项税额中抵扣的进项税额,可以与存货损失一起在计算应纳税所得额时扣除。

②工程物资损失比照存货损失的条件确认

工程物资是指为工程准备的物资,包括工程用材料、尚未安装的设备以及为生产准备的工器具等。

③固定资产损失

盘亏、丢失的固定资产损失:对企业盘亏、丢失的固定资产,以其资产净值(计税基础减允许税前扣除的折旧)减除责任人赔偿后的余额,作为固定资产盘亏、丢失损失在计算应纳税所得额时扣除;

毁损、报废的固定资产损失:对企业毁损、报废的固定资产,以其资产净值(计税基础减允许税前扣除的折旧)减除残值、保险赔款、责任人赔偿后的余额,作为固定资产毁损、报废损失在计算应纳税所得额时扣除;

被盗的固定资产损失:对企业被盗的固定资产,以该固定资产的资产净值(计税基础减允许税前扣除的折旧)减除保险赔款和责任人赔偿后的余额,作为固定资产被盗损失在计算应纳税所得额时扣除。

④无形资产损失

企业已被其他新技术所代替或已经超过法律保护期限,已经丧失使用价值和转让价值,尚未摊销的无形资产,作为无形资产损失在计算应纳税所得额时扣除。

⑤在建工程损失

企业在建工程因停建、报废而发生的损失,为其工程项目投资账面价值(符合税法对在建工程涉及资产计价的规定)扣除残值后的余额,作为在建工程损失在计算应纳税所得额时扣除。

⑥生产性生物资产损失

生产性生物资产盘亏损失:以其资产净值(计税基础减允许税前扣除的折旧)扣除责任人赔偿后的余额,作为生产性生物资产盘亏损失在计算应纳税所得额时扣除;

因森林病虫害、疫情、死亡而产生的生产性生物资产损失:以其资产净值(计税基础减允许税前扣除的折旧)扣除残值、保险赔偿和责任人赔偿后的余额,作为因森林病虫害、疫情、死亡而产生的生产性生物资产损失在计算应纳税所得额时扣除;

被盗伐、被盗、丢失而产生的生产性生物资产损失:以其资产净值(计税基础减允许税前扣除的折旧)扣除保险赔偿以及责任人赔偿后的余额,作为被盗伐、被盗、丢失而产生的生产性生物资产损失在计算应纳税所得额时扣除。

⑦抵押资产损失

企业由于未能按期赎回抵押资产,使抵押资产被拍卖或变卖,其资产净值大于变卖价值的差额,可认定为抵押资产损失。

资产抵押是指债务人或者第三人以不转移对法定财产的占有将该财产作为债权的担保。债务人不履行债务时债权人有权依法以该财产折价或者以拍卖、变卖该财产的价款优先受偿。

资产抵押按其类型可以划分为动产抵押和不动产抵押,其中动产抵押主要包括机器设备、运输工具、航空器、船舶、电子设备等;不动产主要包括房屋、构筑物、土地。

(3)投资损失。

投资资产资产损失在进行专项申报时需要满足以下条件才可通过税务机关备案如实税前扣除:

①允许税前扣除的债权性投资损失。

因债务人或担保人依法被宣告破产、关闭、被解散或撤销、被吊销营业执照、失踪或者死亡等原因形成的债权性投资损失;

因债务人遭受重大自然灾害或意外事故,企业对其资产进行清偿和对担保人进行追偿后,未能收回债权而形成的债权性投资损失;

因债务人承担法律责任,其资产不足归还所借债务,又无其他债务承担者而形成的债权性投资损失;

因债务人和担保人不能偿还到期债务,企业提出诉讼或仲裁的,经人民法院对债务人和担保人强制执行,债务人和担保人均无资产可执行,人民法院裁定终结或终止(中止)执行而形成的债权性投资损失;

因债务人和担保人不能偿还到期债务,企业提出诉讼后被驳回起诉的、人民法院不予受理或不予支持的,或经仲裁机构裁决免除(或部分免除)债务人责任,经追偿后债权无法收回而形成的债权性投资损失;

经国务院专案批准核销的债权损失。

②不得税前扣除的债权性投资损失。(https://www.xing528.com)

债务人或者担保人有经济偿还能力,未按期偿还的企业债权;

违反法律、法规的规定,以各种形式、借口逃废或悬空的企业债权;

行政干预逃废或悬空的企业债权;

企业未向债务人和担保人追偿的债权;

企业发生非经营活动的债权;

其他不应当核销的企业债权。

取消了对企业之间因直接拆借而形成的损失不得从税前扣除的规定。

③股权投资损失

企业的股权投资符合下列条件之一的,减除可收回金额后确认的无法收回的股权投资,可以作为股权投资损失在计算应纳税所得额时扣除:

被投资方依法宣告破产、关闭、解散、被撤销,或者被依法注销、吊销营业执照的;

被投资方财务状况严重恶化,累计发生巨额亏损,已连续停止经营3年以上,且无重新恢复经营改组计划的;

被投资方财务状况严重恶化,累计发生巨额亏损,已完成清算或清算期超过3年以上的;

转让股权发生的股权转让损失;

国务院财政、税务主管部门规定的其他条件。

上述事项超过三年以上且未能完成清算的,企业出具被投资企业破产、关闭、解散或撤销、吊销等的证明以及不能清算的原因说明后可以作为股权投资损失在计算应纳税所得额时扣除。

④委托贷款损失和委托理财损失

企业委托金融机构向其他单位贷款,或委托其他经营机构进行理财,到期不能收回贷款或理财款项,可以按照上述有关规定确认为委托贷款损失或委托理财损失在计算应纳税所得额时扣除。

⑤担保损失

企业对外提供与本企业生产经营活动有关的担保,因被担保人不能按期偿还债务而承担连带责任,经追索,被担保人无偿还能力,对无法追回的金额比照应收款项损失的确认条件,作为担保损失在计算应纳税所得额时扣除。

与本企业生产经营活动有关的担保是指企业对外提供的与本企业应税收入、投资、融资、材料采购、产品销售等生产经营活动相关的担保。

⑥因关联交易而形成的股权或债权损失

企业按独立交易原则向关联企业转让资产而发生的损失,或向关联企业提供借款、担保而形成的债权损失,准予扣除,但企业应作专项说明,同时出具中介机构出具的专项报告及其相关的证明材料。

企业按独立交易原则向关联企业转让非货币资产应采取清单申报税前扣除资产损失的方式。

(4)其他资产损失。

其他资产损失在进行专项申报时需要满足以下条件才可通过税务机关备案如实税前扣除:

①出售捆绑(打包)资产损失。企业将不同类别的资产捆绑(打包),以拍卖、询价、竞争性谈判、招标等市场方式出售,因其出售价格低于计税成本的部分,可以作为资产损失准予在税前扣除。

②因内部控制制度不健全或因业务创新但政策不明确、不配套等原因形成的损失。

③企业正常经营业务因内部控制制度不健全而出现操作不当、不规范或因业务创新但政策不明确、不配套等原因形成的资产损失,应由企业承担的金额,可以作为资产损失准予在税前扣除。

④因刑事案件或经公安机关立案侦查两年以上仍未追回原因而发生的损失。企业因刑事案件原因形成的损失,应由企业承担的金额,或经公安机关立案侦查两年以上仍未追回的金额,可以作为资产损失准予在税前扣除。

2.资产损失确认证据

《国家税务总局关于发布《企业资产损失所得税税前扣除管理办法》的公告》(国税公告[2011]第25号)中规定,企业资产损失相关的证据包括具有法律效力的外部证据和特定事项的企业内部证据。

(1)具有法律效力的外部证据,是指司法机关、行政机关、专业技术鉴定部门等依法出具的与本企业资产损失相关的具有法律效力的书面文件,主要包括:(一)司法机关的判决或者裁定;(二)公安机关的立案结案证明、回复;(三)工商部门出具的注销、吊销及停业证明;(四)企业的破产清算公告或清偿文件;(五)行政机关的公文;(六)专业技术部门的鉴定报告;(七)具有法定资质的中介机构的经济鉴定证明;(八)仲裁机构的仲裁文书;(九)保险公司对投保资产出具的出险调查单、理赔计算单等保险单据;(十)符合法律规定的其他证据。

(2)特定事项的企业内部证据,是指会计核算制度健全、内部控制制度完善的企业,对各项资产发生毁损、报废、盘亏、死亡、变质等内部证明或承担责任的声明,主要包括:(一)有关会计核算资料和原始凭证;(二)资产盘点表;(三)相关经济行为的业务合同;(四)企业内部技术鉴定部门的鉴定文件或资料;(五)企业内部核批文件及有关情况说明;(六)对责任人由于经营管理责任造成损失的责任认定及赔偿情况说明;(七)法定代表人、企业负责人和企业财务负责人对特定事项真实性承担法律责任的声明。

(四)具体行(列)次的填报说明

1.具体行次填报

(1)第1行至第5行填报货币政策损失会计核算、税务处理及税会差异调整的计算过程。

①第1行“货币资产损失”金额=第2行+第3行+第4行+第5行,其中第2行至第5行为第1行的其中数。

②本行第2列“账载金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第10行“货币资产损失”第1列“账载金额”;本行第6列“税收金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第10行“货币资产损失”第2列“税收金额”;本行第7列“纳税调整金额”=《A105090资产损失税前扣除及纳税调整明细表》第10行“货币资产损失”第3列“纳税调整金额”。

(2)第6行至第10行填报非货币政策损失会计核算、税务处理及税会差异调整的计算过程。

①第6行“非货币资产损失”金额=第7行+第8行+第9行+第10行,其中第7行至第10行为第6行的其中数。

②本行第2列“账载金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第11行“非货币资产损失”第1列“账载金额”;本行第6列“税收金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第11行“非货币资产损失”第2列“税收金额”;本行第7列“纳税调整金额”=《A105090资产损失税前扣除及纳税调整明细表》第11行“非货币资产损失”第3列“纳税调整金额”。

(3)第11行至第15行填报投资损失会计核算、税务处理及税会差异调整的计算过程。

①第11行“投资损失”金额=第12行+第13行+第14行+第15行,其中第12行至第15行为第11行的其中数。

②本行第2列“账载金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第12行“投资损失”第1列“账载金额”;本行第6列“税收金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第12行“投资损失”第2列“税收金额”;本行第7列“纳税调整金额”=《A105090资产损失税前扣除及纳税调整明细表》第12行“投资损失”第3列“纳税调整金额”。

(4)第16行至第19行填报专项申报的其他损失会计核算、税务处理及税会差异调整的计算过程。

①第16行“其他”金额=第17行+第18行+第19行,其中第17行至第19行为第16行的其中数。

②本行第2列“账载金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第13行“其他”第1列“账载金额”;本行第6列“税收金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第13行“其他”第2列“税收金额”;本行第7列“纳税调整金额”=《A105090资产损失税前扣除及纳税调整明细表》第13行“其他”第3列“纳税调整金额”。

(5)第20行填报各类专项申报资产损失会计核算、税务处理及税会差异调整的计算过程。

本行第2列“账载金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第9行“专项申报资产损失”第1列“账载金额”;本行第6列“税收金额”金额=《A105090资产损失税前扣除及纳税调整明细表》第9行“专项申报资产损失”第2列“税收金额”;本行第7列“纳税调整金额”=《A105090资产损失税前扣除及纳税调整明细表》第9行“专项申报资产损失”第3列“纳税调整金额”。

2.具体列次填报

本表列次分为第1列“项目”、第2列“账载金额”、第3列“处置收入”、第4列“赔偿收入”、第5列“计税基础”、第6列“税收金额”、第7列“纳税调整金额”。

(1)第1列“项目”:填报纳税人发生资产损失的具体项目名称,应逐笔逐项填报具体资产损失明细。

(2)第2列“账载金额”:填报纳税人会计核算计入本年损益的资产损失金额。

(3)第3列“处置收入”:填报纳税人处置发生损失的资产可收回的残值或处置收益。

(4)第4列“赔偿收入”:填报纳税人发生的资产损失,取得的相关责任人、保险公司赔偿的金额。

(5)第5列“计税基础”:填报按税法规定计算的发生损失时资产的计税基础,含损失资产涉及的不得抵扣增值税进项税额。

(6)第6列“税收金额”:填报按税法规定确定的允许当期税前扣除的资产损失金额,本列=第5列-第3列-第4列。

(7)第7列“纳税调整金额”:金额=第2列-第6列。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。