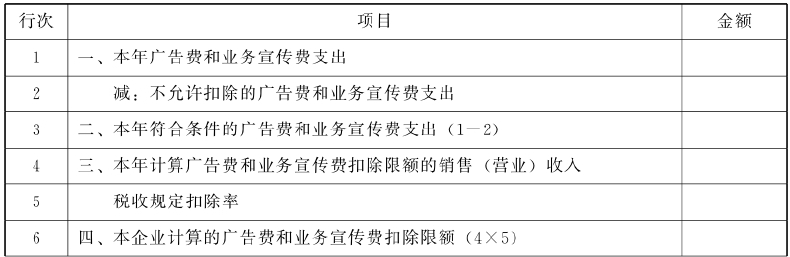

《A105060广告费和业务宣传费跨年度纳税调整明细表》的格式如表2-21所示。

表2-21 A105060广告费和业务宣传费跨年度纳税调整明细表

(一)《A105060广告费和业务宣传费跨年度纳税调整明细表》的结构

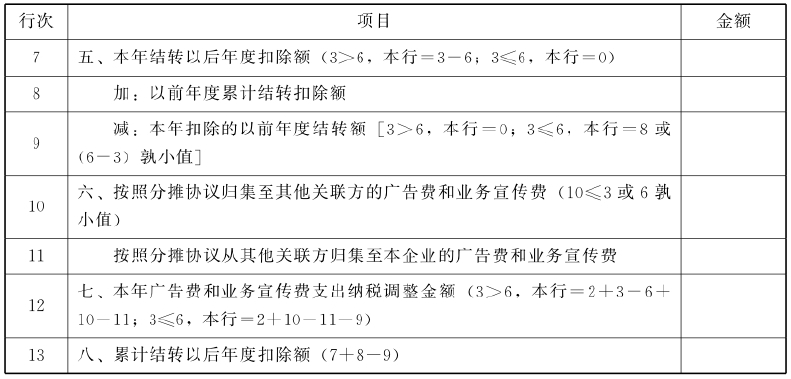

本表从结构上分为三部分:一是第1至3行归集会计核算口径实际发生的广告费和业务宣传费支出;二是第4至9行反映广告费和业务宣传费的纳税调整情况;三是第10至13行反映本年度未扣除完毕继续结转以后年度扣除;以及以前年度未扣除完的广告费和业务宣传费支出,结转在本年扣除的数额。

(二)《A105060广告费和业务宣传费跨年度纳税调整明细表》有关说明

(1)本表适用于发生广告费和业务宣传费纳税调整项目的纳税人填报。主要填报企业本年度全部广告费和业务宣传费支出额、税收规定的可扣除额、本年结转以后年度扣除额及以前年度累计结转在本年的扣除额。

(2)本表是《A105000纳税调整项目明细表》的附表,本表与《A105000纳税调整项目明细表》存在对应关系:

本表第12行“本年广告费和业务宣传费支出纳税调整金额”≥0时,填入《A105000纳税调整项目明细表》第16行第3列,若第12行“本年广告费和业务宣传费支出纳税调整金额”<0,将第12行的绝对值填入《A105000纳税调整项目明细表》第16行第4列。

(3)本表适用的主要政策:《企业所得税法》及《实施条例》《财政部、国家税务总局关于广告费和业务宣传费支出税前扣除政策的通知》(财税〔2012〕48号)等相关规定,以及国家统一企业会计制度,企业会计准则等。

(三)具体行次的填报说明

会计规定中当期发生的广告费和业务宣传费,应当在发生时确认为费用,计入当期损益。

税收规定中广告费和业务宣传费属于同应税收入直接相关的支出可以扣除的,但是广告费同时是一种特殊性质的支出,其广告效应并不全部直接受益于当年,而是具有长期效应,因此在一定程度上具有资本性支出的性质。

符合条件的广告费和业务宣传费支出(现行《企业所得税法》将两者合并),除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。以下是一些具体的税收法规规定。

《国家税务总局关于企业所得税执行中若干税务处理问题的通知》(国税函[2009]202号)规定,企业在计算广告费和业务宣传费扣除限额时,其销售(营业)收入额应包括《企业所得税法实施条例》第二十五条规定的视同销售(营业)收入额。

《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函[2009]98号)规定,企业在2008年以前按照原政策规定已经发生但尚未扣除的广告费,2008年实行新税法后,其尚未扣除的余额,加上当年度新发生的广告费和业务宣传费后,按照新税法规定比例计算扣除。

《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)第五条规定,关于筹办期发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,并按有关规定在税前扣除。

《关于广告费和业务宣传费支出税前扣除政策的通知》(财税(2012)48号)规定,①对化妆品制造与销售、医药制造和饮料制造(不含酒类制造,下同)企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。②对签订广告费和业务宣传费分摊协议(以下简称分摊协议)的关联企业,其中一方发生的不超过当年销售(营业)收入税前扣除限额比例内的广告费和业务宣传费支出可以在本企业扣除,也可以将其中的部分或全部按照分摊协议归集至另一方扣除。另一方在计算本企业广告费和业务宣传费支出企业所得税税前扣除限额时,可将按照上述办法归集至本企业的广告费和业务宣传费不计算在内。③烟草企业的烟草广告费和业务宣传费支出,一律不得在计算应纳税所得额时扣除。④本通知自2011年1月1日起至2015年12月31日止执行。

由于税法上规定了广告和业务宣传费税前扣除的限额,所以超过扣除限额产生的税会差异,需要进行纳税调整。

(1)第1行“本年度广告费和业务宣传费支出”:填报纳税人本期实际发生的广告费和业务宣传费用支出,包括广告性赞助支出。

广告费是企业为推销商品或劳务而进行宣传的费用,旨在营造消费者认知度和认同感,提高消费者对本企业产品的购买意向,会计上将其直接计入营业费用。广告费具有以下特点:一是经工商部门批准的专门机构制作;二是已实际支付费用,并已取得相应发票;三是通过一定媒体传播。业务宣传费支出则比较灵活,没有过多限制条件。目前税法将广告费和业务宣传费支出的扣除限额合二为一,实际执行中,企业核算广告费和业务宣传费时应做区分。

(2)第2行“不允许扣除的广告费和业务宣传费支出”:填报税收规定不允许扣除的广告费和业务宣传费支出。

《财政部国家税务总局关于部分行业广告费和业务宣传费税前扣除政策的通知》(财税[2009]72号)和《关于广告费和业务宣传费支出税前扣除政策的通知》(财税[2012]48号)规定,自2008年1月1日至2015年12月31日,烟草企业的烟草广告费和业务宣传费支出,一律不得在计算应纳税所得额时扣除。

(3)第3行“本年度符合条件的广告费和业务宣传费支出”:根据本表第1行和第2行计算填报,第3行=本表第1行-第2行。

(4)第4行“本年计算广告费和业务宣传费扣除限额的销售(营业)收入”:即广告费和业务宣传费扣除限额的计算基数,广告费和业务宣传费是企业为产品销售和业务活动推介必须发生的支出,按照受益因素(配比原则),其计算基数是应为企业销售营业收入。

《国家税务总局关于企业所得税执行中若干税务处理问题的通知》(国税函[2009]202号)规定,企业在计算广告费和业务宣传费等费用扣除限额时,其销售(营业)收入额包括《企业所得税法实施条例》第二十五条规定的视同销售(营业)收入额。

本行的计算基数可以参照《A105010视同销售和房地产开发企业特定业务纳税调整明细表》填报。(https://www.xing528.com)

(5)第5行“税收规定的扣除率”:根据税收政策相关规定填报。

《企业所得税法实施条例》第四十四条规定,企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除;对于某些行业广告费和业务宣传费发生数额确实较大,需要调整扣除比例的,财政部、国家税务总局可以作出规定。《财政部、国家税务总局关于部分行业广告费和业务宣传费税前扣除政策的通知》(财税[2009]72号)和《关于广告费和业务宣传费支出税前扣除政策的通知》(财税[2012]48号)规定,自2008年1月1日至2015年12月31日,对化妆品制造、医药制造和饮料制造(不含酒类制造)企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

《财政部、国家税务总局关于部分行业广告费和业务宣传费税前扣除政策的通知》(财税[2009]72号)和《关于广告费和业务宣传费支出税前扣除政策的通知》(财税[2012]48号)规定,自2008年1月1日至2015年12月31日,对饮料企业特许经营模式的广告费扣除问题作出规定。饮料企业特许经营模式指由饮料品牌持有方或管理方授权品牌使用方在指定地区生产及销售其产成品,并将可以由双方共同为该品牌产品承担的广告费及业务宣传费用统一归集至品牌持有方或管理方承担的营业模式。具体操作要求如下:一是对采取特许经营模式的饮料制造企业,饮料品牌使用方发生的不超过当年销售(营业)收入30%的广告费和业务宣传费支出可以在本企业扣除,也可以将其中的部分或全部归集至饮料品牌持有方或管理方,由饮料品牌持有方或管理方作为销售费用据实在企业所得税前扣除;二是饮料品牌持有方或管理方在计算本企业广告费和业务宣传费支出企业所得税税前扣除限额时,可将饮料品牌使用方归集至本企业的广告费和业务宣传费剔除;三是饮料品牌持有方或管理方应当将上述广告费和业务宣传费单独核算,并将品牌使用方当年销售(营业)收入数据资料以及广告费和业务宣传费支出的证明材料专案保存以备检查。

《企业所得税法》对广告费、业务宣传费扣除有所限制的原因:①企业广告宣传,不仅使当期受益,而且惠及以后若干会计期间,按照收入费用配比原则,广告费支出应在受益期内摊销;②有些企业在市场竞争中,急功近利,投入大量广告资金,不在提高产品质量方面下功夫,潜在竞争力不强,不利于企业长远发展;③对广告费和业务宣传费有所限制,既满足企业正常发展的宣传、广告需要,又引导企业将主要精力放在改进产品和服务质量,加强经营管理方面,增强企业核心竞争力;④个人所得税征管水平较低,许多名人通过广告获取巨额报酬,存在偷逃个人所得税现象,社会反响很大。

(6)第6行“本年计算的广告费和业务宣传费扣除限额”:根据本表计算结果填报,本行金额=本表第4行×第5行。

(7)第7行“本年结转以后年度扣除额”:当本年允许税前扣除的广告费和业务宣传费实际发生额(第3行)>本年扣除限额(第6行)时,超过限额的广告费和业务宣传费当年不允许扣除,应结转以后年度扣除,直接将差额填入本行;当本年允许税前扣除的广告费和业务宣传费实际发生额(第3行)≤(第6行)本年扣除限额时,即本年实际发生数允许全额扣除,不存在结转以后年度扣除的问题,本行填写0.

(8)“加:以前年度累计结转扣除额”:填报以前年度发生允许税前扣除,但以前年度扣除限额不足扣除,需要结转当年及以后年度扣除的广告费和业务宣传费。

《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函[2009]98号)规定,企业在2008年以前按照原政策规定已发生但尚未扣除的广告费,2008年实行新税法后,其尚未扣除的余额,加上当年度新发生的广告费和业务宣传费后,按照新税法规定的比例计算扣除。

(9)第9行“减:本年扣除的以前年度结转额”:根据本表计算结果填报。当本年允许税前扣除的广告费和业务宣传费实际发生额(第3行)>本年扣除限额(第6行)时,本行=0;当本年允许税前扣除的广告费和业务宣传费实际发生额(第3行)≤第6行本年扣除限额(第6行)时,即本年限额扣除当年实际发生额后仍有余额,填报第6行-第3行或第8行的孰小值。

(10)第10行“按照分摊协议归集至其他关联方的广告费和业务宣传费”:填报签订广告费和业务宣传费分摊协议(以下简称分摊协议)的关联企业的一方,按照分摊协议,将其发生的不超过当年销售(营业)收入税前扣除限额比例内的广告费和业务宣传费支出归集至其他关联方扣除的广告费和业务宣传费,本行应≤第3行或第6行的孰小值。

(11)第11行“按照分摊协议从其他关联方归集至本企业的广告费和业务宣传费”:填报签订广告费和业务宣传费分摊协议(以下简称分摊协议)的关联企业的一方,按照分摊协议,从其他关联方归集至本企业的广告费和业务宣传费。

(12)第12行“本年广告费和业务宣传费支出纳税调整金额”:根据本表计算结果填报。当本年允许税前扣除的广告费和业务宣传费实际发生额大于本年扣除限额,即本附表第3行>第6行时,即本行金额=第2行+第3行-第6行+第10行-第11行;当本年允许税前扣除的广告费和业务宣传费实际发生额小于或等于本年扣除限额,即本表第3行≤第6行时本行金额=第1行+第10行-第11行-第9行。

本行对应《A05000纳税调整项目明细表》。本行≥0时,填入《A105000纳税调整项目明细表》第16行第3列;本行<0,将第12行的绝对值填入《A105000纳税调整项目明细表》第16行第4列。

(13)第13行“累计结转以后年度扣除额”:根据本表计算结果填报,在以后年度广告费和业务宣传费小于扣除限额时结转扣除。本行金额=第8行+第9-第10行。

[例2-47]A制药公司2015年药品销售收入1600万元,以前年度未扣除广告费支出10万元,发生以下广告业务:

委托B广告公司在本省电视台宣传本企业生产的药品,当年支付广告费200万元;

本企业成立20周年活动期间,举办产品发展回顾会和展销活动,发生费用150万元;

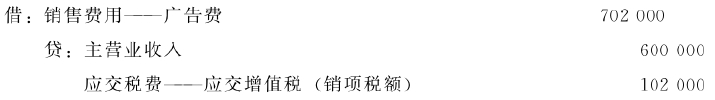

为减少现金支出,该企业与省某报社协议,由A公司给付报社A药品1万件,实际成本50万元,市价60万元,由报社以此捐赠给灾区,同时报社同意在本报对A公司药品进行广告宣传。

支付省电视台广告费时:

A企业20周年纪念活动时:

A公司与报社的非货币交易:

本企业当年广告费和业务宣传费扣除限额=(1600+60)×30%=498(万元)

本企业当年度广告费和业务宣传费=200+150+70.2=420.2(万元)

除将本企业当年广告费和业务宣传费420.2万元全额扣除外,还可以扣除以前年度结转的广告费10万元,当年需纳税调减10万元。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。