(一)私募基金的定义

私募基金,全称私募股权基金(Private Equity Fund),简称PE。一般而言,PE只能向少数、特定的对象募集资金,且只能采取非公开的方式,PE通常的管理模式是投资人将资金交由专业的管理团队进行运作,自身不参与运营管理。相比起公募基金来说,因为私募基金只能向少数合格投资者进行募集,并且只能通过非公开途径发售,由此比起公募基金来说,规模一般会小很多,可能只有千万级别。私募基金不要求管理者有严格的披露义务,只对购买该产品的投资者进行适当的净值披露。私募基金也不像公募基金那样,对投资产品有着严格的限制,整体来说较为灵活。

私募基金在体量上虽然没有公募基金大,但是发展极其迅速,截至2020年2月底,在中国基金业协会登记私募基金管理人共计24 527家,私募基金产品数量83 381只,管理基金规模13.89万亿元。

私募基金主要分为私募证券投资基金、私募股权投资基金、资产配置类私募基金。私募证券基金主要投资于公开交易的股份有限公司的股票、债券、期货、期权、基金份额以及中国证监会规定的其他资产;私募股权投资基金主要投向未上市企业股权、上市公司非公开发行或交易的股票以及中国证监会规定的其他资产;资产配置类私募投资基金,主要采用基金中基金的投资方式,主要对私募证券投资基金和私募股权投资基金进行跨类投资。

(二)演唱会私募基金的运作结构

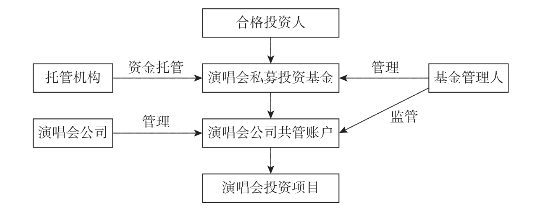

私募基金主要有以下几个参与方:①合格的投资人,②基金管理人,③托管机构,④投资项目运营方。演唱会私募基金运作中的相互关系如下所示:

图4-4 演唱会私募基金各方关系图(https://www.xing528.com)

私募基金的合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:①净资产不低于1000万元的单位;②金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。基金管理人是指凭借专门的知识与经验,运用所管理基金的资产,根据法律、法规及基金章程或基金契约的规定,按照科学的投资组合原理进行投资决策,谋求所管理的基金资产不断增值,并使基金持有人获取尽可能多收益的机构。托管机构是对基金的资产进行托管的主体。《中华人民共和国证券投资基金法》(以下简称《证券投资基金法》)规定,基金托管人由依法设立的商业银行或者其他金融机构担任,商业银行担任基金托管人的,由国务院证券监督管理机构会同国务院银行业监督管理机构核准;其他金融机构担任基金托管人的,由国务院证券监督管理机构核准。

投资项目运营方指被投资的项目的运营人,对于演唱会私募基金来说,运营人通常就是演唱会的主办方,也就是演唱会公司。投资项目是指基金管理人募集的资金选择进行投资的项目,对于演唱会私募基金来说,投资项目即是指演唱会相关的商业活动,如演唱会的举办、票务销售等。

合格投资人将资金交由基金管理人打理,募集来的资金会由具备资格的托管银行进行托管。对于演出行业来说,基金管理人和项目运营方,也就是演唱会公司,会建立共管账户,共同监督资金的使用。与私募基金相关的法律法规有很多,主要有《证券投资基金法》《中华人民共和国信托法》《暂行办法》《私募投资基金管理人登记和基金备案办法(试行)》等。

(三)演唱会私募基金的运营现状

娱乐圈在大众看来往往充满了神秘感,演唱会动辄上千的内场票价,一场数万人的规模,常常让“圈外人”觉得举办演唱会是一门赚钱的生意,演唱会私募基金也因此变得诱人。在演唱会私募基金的介绍文案中,常常会出现各种明星的名字,例如张学友、汪峰、李宇春等,致使很多人觉得投资演出行业大有利可图。但就国内而言,目前仍旧相对混乱的行业治理并未给投资人带来太多惊喜。有消息指出,2017年开始,演唱会私募基金的登记数量就逐年下降,甚至趋零,更有数只基金传闻“管理混乱”。例如,钜派投资旗下的“钜星永乐演艺私募投资基金”(下称钜星永乐基金)就传出投资者无法“退出”的窘境。该基金约定基金的存续期不超过2年,其中18个月为投资期,6个月为退出期,但是直至退出期满,基金管理人仍未和投资人进行清算。

上述基金存续期指的是基金成立至终止日之间的期限,私募基金的投资期是指私募基金管理人利用募集到的资金进行投资的期间,私募基金的退出期是指一个私募基金在完成它的任务后退出市场的时间,也即基金管理人向投资人“回款”的期间。因为该类基金合同签署时,通常约定争议解决方式为仲裁,由于仲裁信息一般不公开,所以亦难以找到有关类似纠纷的司法案件和判决。但从行业实践角度看,有关国内演唱会私募基金治理混乱、回款困难的消息一直甚嚣尘上,而这些负面信息基本都是围绕“演唱会未能实际举行而款项不知所踪”展开。例如前述举例的“矩星永乐基金”,以及同一投资集团旗下公司管理的“中恒合A演唱会基金”都传出过类似负面消息。理论上来说,私募基金是一项风险较高的投资,基金管理人虽然不可承诺收益,但是至少应当在投资期满开展结算工作,演出经常会由于政策变更、审批困难等原因取消,但是这并不意味着投资无法回款,只是由于运作不佳而可能导致产生损失。从根本上看,演唱会私募基金往往不是因为运作本身的问题而无法回款,而是因为各类复杂原因和欺诈事件导致了清算“困难”,投资者应当对相关问题予以高度重视。

即便演唱会私募基金开展了良好的合规工作,演出运营行业也并非像表面看上去的“稳赚不赔”,投资者不应当进入“明星是高收入,所以投资明星一定也可以获得高收入”这样的误区。虽然明星级别的艺人有众多粉丝,且具有很强的市场号召力,但是就真实的市场情况而言,即使是所谓大明星,在不同地域其号召力也不同。此外,并非只要是“大明星”的演唱会一定就能赚钱,除了卖座,合理控制成本也是必要的,但是由于演出市场合规性较差,很多演出成本的计算往往很不清晰。在中国的演出市场,还存在着“黄牛乱象”,演唱会主办方常常会为了抬高票价,将部分票提前出给黄牛,让黄牛进行市场操作,这一部分的收入很可能是无法被监管和监督到的,这样也就造成了很多演唱会票务行业的乱象,诸如开票1秒即售空,虽然卖座但项目却很难盈利等。这些都是国内演唱会行业本身不得不说的痛,而在文化娱乐产业不断发展的今天,这些乱象显然亟需解决,而这必须依仗于法律制度和行业规范的不断完善及行业参与主体素质的提升。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。