![]()

房产税是以房屋为征税对象,按照房屋的计税余值或租金收入向房产所有人征收的一种税。

房产税具有以下两个特点:限于征税范围内的经营性房屋;区别房屋的经营使用方式规定不同的计税依据。

一、征税范围

所谓房产,是指以房屋形态表现的财产。房屋指有屋面和围护结构(有墙或两边有柱),能够遮风避雨,可供人们在其中生产、生活、工作、学习、娱乐、居住或储藏物资的场所。

房产税的征税范围为城市、县城、建制镇、工矿区,不包括农村。

思考:能辨别实际业务中所见到的建筑物、构筑物是否属于“房产”吗?

二、纳税人

凡在我国境内拥有房屋产权的单位和个人均为房产税的纳税义务人。

三、税率

依照房产余值计算缴纳的,房产税的税率为1.2%;依照房产租金收入计算缴纳的,税率为12%。

四、计算

(一)计税依据的确定

房产税的计税依据是计税余值或房产租金收入,分别称为从价计征和从租计征。

(1)从价计征时,房产税依照房产原值一次减除10%~30%后的余额,即计税余值计算缴纳。房产原值是指纳税人“固定资产”科目中记载的房屋原价,具体减除幅度,由省、自治区、直辖市人民政府规定。没有房产原值的,由房产所在地税务机关参考同类房产核定。

(2)从租计征时,以不含增值税的房产租金收入为房产税的计税依据。房产的租金收入是指房屋产权所有人出租房产使用权所得的报酬,包括货币收入和实物收入。

出租房产实行(或选择)增值税一般计税方法的,从租计征的房产税计税依据“不含增值税”的租金收入,是增值税发票中列明的“销售额”;一般纳税人选择简易计税方法的或小规模纳税人适用简易计税方法的,从租计征房产税计税依据“不含增值税”的租金收入,是以收到的全部租金收入,按照5%的征收率折算。

知识拓展

房产原值的范围

房产原值包括与房屋不可分割的各种附属设备或一般不单独计算价值的配套设施。主要有:暖气、卫生、通风、照明、煤气等设备;各种管线,如蒸气、压缩空气、石油、给水排水等管道及电力、电信、电缆导线;电梯、升降机、过道、晒台等。凡以房屋为载体,不可随意移动的附属设备和配套设施,如给排水、采暖、消防、中央空调、电气及智能化楼宇设备等,无论在会计核算中是否单独记账与核算,都应计入房产原值,计征房产税。

(二)税额的计算

(1)从价计征时:

应纳税额=房产原值×(1-扣除比例)×适用税率

(2)从租计征时:

应纳税额=全部租金收入÷(1+11%)×适用税率(一般计税方法适用)

应纳税额=全部租金收入÷(1+5%)×适用税率(简易计税方法适用)

五、税收优惠

(1)国家机关、人民团体、军队自用房产,国家财政部门拨付事业经费的单位自用房产免税。

(2)宗教寺庙、公园、名胜古迹自用房产免税。将自有房产出租以及用于非本身业务的生产、营业用房产,不属于免税范围。

(3)对非营利性医疗机构、疾病控制机构和妇幼保健机构等卫生机构自用的房产,免征房产税。

(4)个人所有非营业用房免税。

(5)对行使国家行政管理职能的中国人民银行总行所属分支机构自用的房地产,免征房产税。

(6)对经费自理事业单位、体育社会团体、体育基金会、体育类民办非企业单位拥有并运营管理的体育场馆,其用于体育活动的房产、土地,免征房产税。企业拥有并运营管理的大型体育场馆,其用于体育活动的房产、土地,减半征收房产税。

(7)对专门经营农产品的农产品批发市场、农贸市场使用的房产、土地,暂免征收房产税。

(8)对股份制改革铁路运输企业及合资铁路运输公司自用的房产、土地暂免征收房产税。

(9)经财政部批准免税的其他房产免税。

具体指:损坏不堪使用的房产和危房;房产大修停用半年以上;基建工地各种工棚、材料棚、休息棚、工作室、食堂、茶炉房等临时房屋,在施工期间免税;房管部门经租的民用住房;高校学生公寓;老年服务机构自用房产。

知识拓展

“自用房产”在不同单位的具体所指范围

国家机关、人民团体、军队、财政拨付事业经费的单位的自用房产是指单位本身的办公用房和公务用房。

宗教寺庙自用的房产,是指举行宗教仪式等的房屋和宗教人员使用的生活用房屋。

公园、名胜古迹自用的房产,是指供公共参观游览的房屋及其管理单位的办公用房屋。

六、纳税义务发生时间

(1)纳税人将原有房产用于生产经营,从生产经营之月起,缴纳房产税。

(2)纳税人自行新建房屋用于生产经营,从建成之次月起,缴纳房产税。

(3)纳税人委托施工企业建设的房屋,从办理验收手续之次月起,缴纳房产税。

(4)纳税人购置新建商品房,自房屋交付使用之次月起,缴纳房产税。

(5)纳税人购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登记机关签发房屋权属证书之次月起,缴纳房产税。

(6)纳税人出租、出借房产,自交付出租、出借房产之次月起,缴纳房产税。

(7)房地产开发企业自用、出租、出借本企业建造的商品房,自房屋使用或交付之次月起,缴纳房产税。

七、纳税期限

房产税实行按年计算、分期缴纳的征收方法,具体纳税期限由省、自治区、直辖市人民政府确定。

八、纳税地点

房产税在房产所在地缴纳。房产不在同一地方的纳税人,应按房产的坐落地点分别向房产所在地的税务机关纳税。

![]()

A 公司本年1月1日“固定资产”分类账中,房产原值为240 万元,自2月份开始,企业将其中的50 万元的房产租给其他单位使用(房产已于1月底交付承租方),每年收取含增值税租金6.3 万元,租期两年。已知当地规定房产税扣除比例为20%,增值税征收率5%,该公司实行按年计算,分季缴纳。

要求:计算A 公司第一季度应缴纳的房产税税额。

处理:(1)1月份按房产余值计算应纳房产税:

年应纳税额=2 400 000×(1-20%)×1.2%=23 040 (元)

1月份应纳税额=23 040÷12=1 920 (元)

(2)2月份按房产余值和按租金收入分别计算房产税:

从价计征的房产应纳房产税=(2 400 000-500 000)×(1-20%)×1.2%÷12=1 520 (元)

从租计征的房产应纳房产税=63 000÷(1+5%)×12%÷12=600 (元)

2月份应纳房产税税额=1 520+600=2 120 (元)

(3)3月份应纳税额:与2月份相同(https://www.xing528.com)

(4)该企业本年第一季度应缴纳的房产税税额=1 920+2 120×2=6 160 (元)

在掌握了房产税的基本税制内容的基础上,进一步学习其税制内容的具体政策及申报:

情境一 确定纳税人

A 公司拥有多处应税房产:办公楼和厂房的产权属于全民所有,自用于生产经营;因经营需要将职工食堂的产权出典给甲公司;还有两处经营机构房产在外地,由乙公司代为管理。

要求:确定各项房产的纳税人。

![]()

房产税的纳税人具体规定为:产权属于全民所有的,由经营管理的单位和个人缴纳;产权出典的,由承典人缴纳;产权所有人、承典人不在房产所在地的,或者产权未确定及租典纠纷未解决的,由房产代管人或者使用人缴纳。

![]()

根据税法规定,办公楼和厂房的房产税纳税人是A 公司,职工食堂的房产税纳税人是甲公司,外地的两处经营机构房产税纳税人是乙公司。

情境二 确定税率

A 个人有一处门面房和一处住房,将门面房出租给甲公司作商店用,将住房出租给乙某个人居住。

要求:确定房产税税率。

![]()

税法规定,为了配合国家住房制度改革,支持住房租赁市场的健康发展,经国务院批准,对个人出租住房,不区分用途,按4%的税率征收房产税。

![]()

根据税法规定,A 出租门面房适用的房产税税率为12%,出租居民住房适用的房产税税率为4%。

情境三 确定计税依据——投资联营、融资租赁房屋的依据确定

A 集团拥有多处自有房产,为拓展市场,将其中两处房产投资与甲、乙两公司。投资于甲公司的房产价值200 万元,与甲公司约定A 集团参与投资利润分红并承担相应风险,本年取得分红5 万元;投资于乙公司的房产价值120 万元,与乙公司约定A 集团不承担联营风险,每年取得固定红利2 万元。另外,A 集团以融资租赁方式租入一处房产,期限5年,共应付租金230 万元。已知适用的扣除比例为20%,适用增值税征收率为5%。

要求:确定A 集团计算房产税的计税依据。

![]()

税法规定:对投资联营的房产,如投资者参与投资利润分红、共担风险,则从价计征房产税;如投资者只收取固定收入、不承担联营风险,实际上是以联营名义取得房产租金,应从租计征房产税。

对融资租赁房屋的,其租赁费与一般房屋出租的租金不同,实际上是一种变相的分期付款购买固定资产的形式,所以实行从价计征房产税。

![]()

根据税法规定,A 集团投资于甲公司的房产由甲公司按房产余值缴纳房产税,投资于乙公司的房产由A 集团按不含增值税租金收入缴纳房产税。A 集团计征房产税的计税依据如下:

投资于乙公司的房产的计税依据(租金)=2÷(1+5%)≈1.9 (万元)

融资租赁的房产的计税依据(计税余值)=230×(1-20%)=184 (万元)

情境四 确定计税依据——以劳务或其他形式取得房产出租的报酬的依据确定

A 厂于本年1月份起将一处厂房出租给甲公司,厂房原值100 万元,租期一年。合同规定,甲公司以每月提供加工费为7 000 元的加工劳务抵顶租金。已知该市同类房产租金平均不含税价格为8 000 元/月。

要求:确定A 厂本年计算房产税的计税依据。

![]()

税法规定,当出租房屋,取得劳务或其他形式的报酬时,应根据当地同类房产的租金水平,确定租金标准,依率计征。

![]()

根据税法规定:

A 企业出租厂房的房产税计税依据=8 000×12=96 000 (元)

情境五 确定计税依据——改建、扩建房屋、更换配套设施的处理

A 厂对原有甲、乙、丙三处房产进行改扩建,已知三处房产原值分别为10 万元、12 万元和20 万元。其中,对甲房产进行扩建,增加房产价值5 万元;更换乙房产的采暖设施,原设施原值1.2 万元,更换的新设施价值2.1 万元;更换丙房产的照明线(属零配件),该配件原值0.1 万元,新配件价值0.12 万元。上述价格均为不含税价格。已知适用的扣除比例为20%。

要求:确定A 厂计算房产税的计税依据。

![]()

税法规定,纳税人对原有房屋进行改建、扩建的,要相应增加房屋的原值;对更换房屋附属设备和配套设施的,在将其价值计入房产原值时,可扣减原来相应设备和设施的价值;对附属设备和配套设施中易损坏,需要经常更换的零配件,更新后不再计入房产原值,原零配件的原值也不扣除。

![]()

根据税法规定,A 厂计算房产税的计税依据如下:

甲房产的计税依据=(10+5)×(1-20%)=12 (万元)

乙房产的计税依据=(12+2.1-1.2)×(1-20%)=10.32 (万元)

丙房产的计税依据=20×(1-20%)=16 (万元)

情境六 填制房产税纳税申报

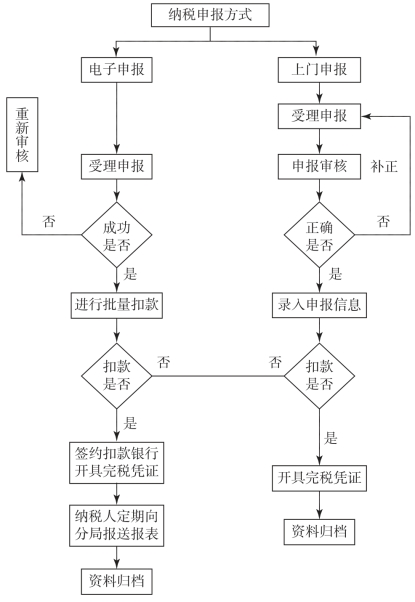

一、房产税纳税申报流程

房产税纳税申报流程图,如图9-1所示。

二、填制房产税纳税申报表

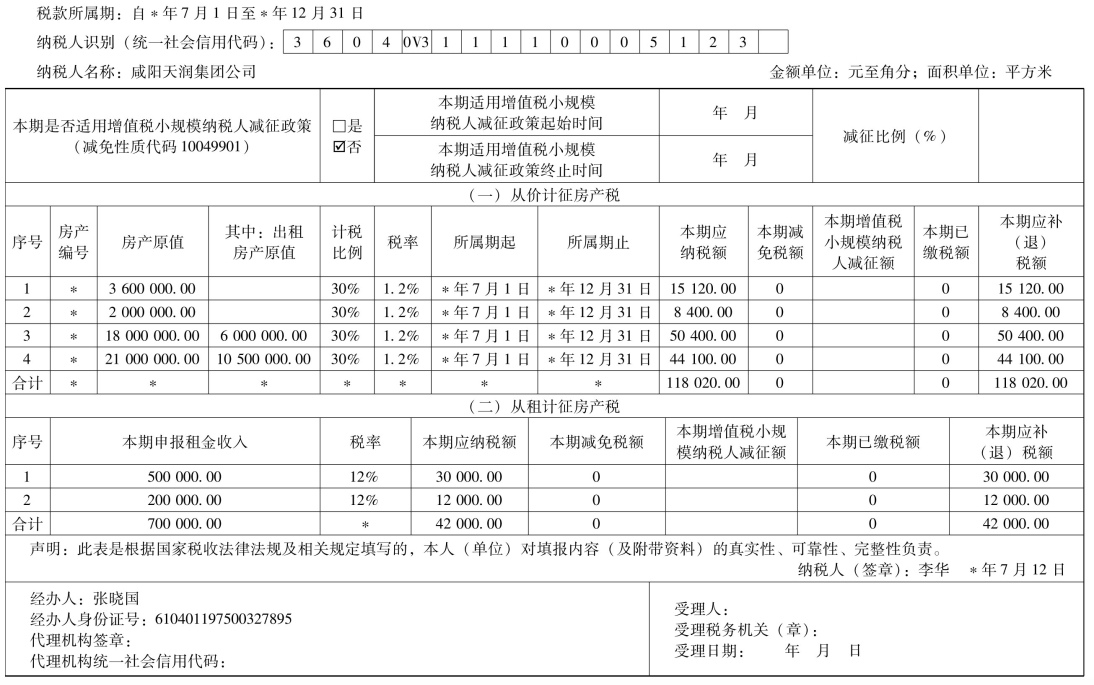

(一)纳税人信息

纳税人名称:咸阳天润集团公司

法定代表人:李华

统一社会信用代码(纳税人识别号):360403111100005123

会计主管:张晓国 身份证号:610401197500327895

(二)业务资料

企业市区有房屋四幢,根据房屋登记卡资料显示,建筑面积共11 800 平方米。一幢办公楼用于办公,账面原值360 万元,已提折旧66 万元;一幢厂房用于生产,账面原值200 万元,已提折旧36 万元;一幢厂房(共六层,设每层结构、价值相等)账面原值1 800 万元,已提折旧240 万元,一层和二层出租给A 厂,年租金收入50 万元,三层到六层用于生产经营;一幢综合楼(共四层,设每层结构、价值相等)账面原值2 100 万元,已提折旧300 万元,一层和二层出租给B 公司,年租金收入20 万元,三层和四层用于生产经营。上述收入均不含增值税。

图9-1 房产税纳税申报流程

当地政府规定允许按房产原值一次扣除30%,企业以半年为期缴纳税款。

(三)计算税额

应纳房产税=[360×(1-30%)×1.2%+200×(1-30%)×1.2%+(1 800÷6×4)×(1-30%)×1.2%+(2 100÷4×2)×(1-30%)×1.2%+50×12%+20×12%]÷2=16.002 (万元)

(四)填制申报表

根据应纳房产税的相关金额填制《房产税纳税申报表》,见表9-1。

表9-1 房产税税纳税申报表

本表一式两份,一份纳税人留存,一份税务机关留存。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。