![]()

资源税是对在中华人民共和国领域和中华人民共和国管辖的其他海域开发应税资源取得收入征收的一种税。

我国资源税具有以下三个特点:税目具体明确,涵盖了所有已经发现的矿种和盐;具有受益税的性质,体现了对国有资源的有偿占用;可以调节级差收益,对同一资源采用差别税率,剔除自然条件对开采者的经济核算的影响,保证征税的公平性。

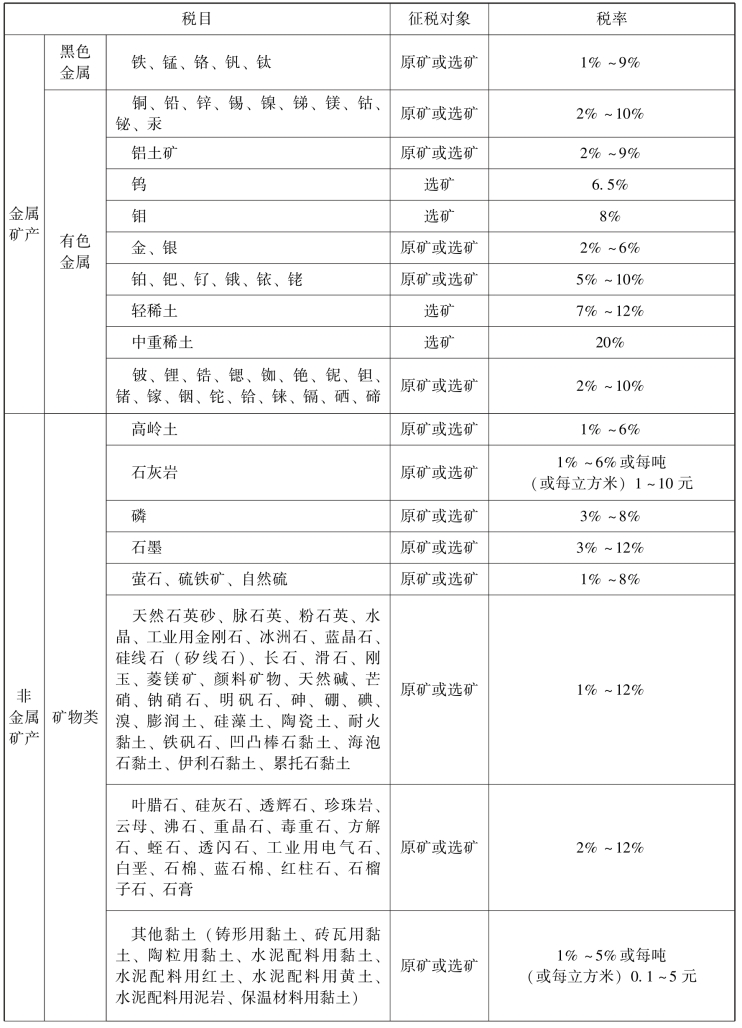

一、征税对象和税目

资源税的征税对象是应税资源。具体税目共164 个,见表8-1。

(一)能源矿产

能源矿产包括原油、天然气、页岩气、天然气水合物、煤、煤成(层)气、铀、钍、油页岩、油砂、天然沥青、石煤、地热。

(二)金属矿产

金属矿产包括黑色金属矿产和有色金属矿产。

(三)非金属矿产

非金属矿产包括矿物类矿产、岩石类矿产和宝玉石类矿产。

(四)水气矿产

水气矿产包括二氧化碳气、硫化氢气、氦气、氡气、矿泉水。

(五)盐

盐包括钠盐、钾盐、镁盐、锂盐、天然卤水、海盐。

知识拓展

水资源税改革试点

根据党中央、国务院决策部署,自2017年12月1日起在北京、天津、山西、内蒙古、山东、河南、四川、陕西、宁夏等9 个省(自治区、直辖市)实施水资源税改革试点。征收水资源税的,停止征收水资源费。水资源税的征税对象为地表水和地下水。地表水分为农业、工商业、城镇公共供水、水力发电、火力发电贯流式、特种行业及其他取用地表水;地下水分为农业、工商业、城镇公共供水、特种行业及其他取用地下水。其中,特种行业取用水包括洗车、洗浴、高尔夫球场、滑雪场等取用水。

水资源税实行从量计征。应纳税额计算公式:

应纳税额=取水口所在地税额标准×实际取用水量

二、纳税人

资源税的纳税人为在中华人民共和国领域和中华人民共和国管辖的其他海域开发应税资源的单位和个人。单位指国有企业、集体企业、私营企业、股份制企业、外商投资企业、外国企业、行政事业单位、军事单位、社会团体及其他单位。个人指个体经营者和其他个人。

三、税率

资源税税率,见表8-1。规定实行幅度税率的,其具体适用税率由省、自治区、直辖市人民政府统筹考虑该应税资源的品位、开采条件以及对生态环境的影响等情况,在规定的税率幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

表8-1 资源税税目税率幅度表

续表

续表

注:1.规定征税对象为原矿或者选矿的,应当分别确定具体适用税率。

2.规定可以选择实行从价计征或者从量计征的,具体计征方式由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

3.自2018年4月1日至2021年3月31日,对页岩气资源税(按6%的规定税率)减征30%。

纳税人开采或者生产不同税目的应税产品,应当分别核算不同税目应税产品的销售额或数量,未分别核算或者不能准确提供不同税目应税产品的销售额或销售数量的,从高确定税率。

四、计算

资源税以应税产品的销售额、销售数量为计税依据,应税产品为矿产品的,包括原矿和选矿产品。

其计税公式为

应纳税额=应税产品销售数量×具体适用税额

=应税产品销售额×具体适用税率

1.应税数量的确定

(1)纳税人开采或者生产应税产品销售的,以实际销售数量为课税数量。

(2)纳税人开采或者生产应税产品自用的,以移送时的自用数量为课税数量(包括生产自用和非生产自用)。

思考:资源税为什么是以销售量、自用量,而不是以开采量为计税依据?

2.销售额的确定

销售额为纳税人销售应税产品向购买方收取的全部价款和价外费用,不包括增值税销项税额和运杂费用。

价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。运杂费用是指应税产品从坑口或洗选(加工)地到车站、码头或购买方指定地点的运输费用、建设基金以及随运销产生的装卸、仓储、港杂费用。运杂费用应与销售额分别核算,凡未取得相应凭据或不能与销售额分别核算的,应当一并计征资源税。但下列项目不包括在内:

(1)同时符合以下条件的代垫运输费用:承运部门的运输费用发票开具给购买方的;纳税人将该项发票转交给购买方的。

(2)同时符合以下条件代为收取的政府性基金或者行政事业性收费:由国务院或者财政部批准设立的政府性基金,由国务院或者省级人民政府及其财政、价格主管部门批准设立的行政事业性收费;收取时开具省级以上财政部门印制的财政票据;所收款项全额上缴财政。

纳税人有视同销售应税产品行为而无销售价格的,或者申报的应税产品销售价格明显偏低且无正当理由的,税务机关应按下列顺序确定其应税产品计税价格:

(1)按纳税人最近时期同类产品的平均销售价格确定。

(2)按其他纳税人最近时期同类产品的平均销售价格确定。

(3)按应税产品组成计税价格确定。

组成计税价格=成本×(1+成本利润率)÷(1-资源税税率)

(4)按后续加工非应税产品销售价格,减去后续加工环节的成本利润后确定。

(5)按其他合理方法确定。

五、税收优惠

(一)有下列情形之一的,免征资源税

(1)开采原油以及在油田范围内运输原油过程中用于加热的原油、天然气。

(2)煤炭开采企业因安全生产需要抽采的煤成(层)气。

(二)有下列情形之一的,减征资源税

(1)从低丰度油气田开采的原油、天然气,减征20%资源税。

(2)高含硫天然气、三次采油和从深水油气田开采的原油、天然气,减征30%资源税。

(3)稠油、高凝油减征40%资源税。

(4)从衰竭期矿山开采的矿产品,减征30%资源税。

(三)有下列情形之一的,省、自治区、直辖市可以决定免征或者减征资源税

(1)纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失。

(2)纳税人开采共伴生矿、低品位矿、尾矿。

六、纳税义务发生时间

(1)销售应税产品,纳税义务发生时间为收讫销售款或者取得索取销售款凭据的当日。

(2)自用应税产品,纳税义务发生时间为移送应税产品的当日。

七、纳税期限

资源税按月或者按季申报缴纳;不能按固定期限计算缴纳的,可以按次申报缴纳。

纳税人按月或者按季申报缴纳的,应当自月度或者季度终了之日起15日内,向税务机关办理纳税申报并缴纳税款;按次申报缴纳的,应当自纳税义务发生之日起15日内,向税务机关办理纳税申报并缴纳税款。

八、纳税地点

纳税人应当向应税产品开采地或者生产地的税务机关申报缴纳资源税。

![]()

A 矿务局本月开采原煤200 000 吨,销售了150 000 吨,自用了30 000 吨,已知原煤不含税单价6 700 元/吨。税务机关核定的资源税率为6%。

要求:计算A 矿务局本月应缴纳的资源税。

处理:应纳资源税=(150 000+30 000)×6700×6%=72 360 000 (元)

在掌握了资源税基本税制内容的基础上,进一步学习其税制内容的具体政策及申报:

情境一 确定征税范围

A 企业开采石油、天然气,同时生产人造石油。B 企业主要开采煤炭,也生产天然气、洗煤。

要求:确定资源税征税范围。

![]()

税法规定,对开采的天然原油征收资源税,包括企业生产的稠油、高凝油、凝析油等,不包括人造石油;对专门开采的天然气以及与原油同时开采的天然气,征收资源税,暂不包括煤矿生产的天然气;对开采煤炭征收资源税,包括原煤和以未税原煤加工的洗选煤。

![]() (https://www.xing528.com)

(https://www.xing528.com)

根据税法规定,A 企业开采石油、天然气应征收资源税,人造石油不属于资源税征税范围。B 企业开采煤炭、洗煤征收资源税,天然气不属于资源税征税范围。

情境二 确定纳税人

2010年1月,A 企业与甲国石油公司订立中外合作开采海洋石油合同,联合勘探开发我国某海域石油,合同有效期五年。合同期满后,A 企业与甲国石油公司续约三年,继续在我国海域进行合作开采。

要求:确定资源税的纳税人。

![]()

税法规定,中外合作开采陆上、海上石油资源的企业依法缴纳资源税。2011年11月1日前已依法订立中外合作开采陆上、海上石油资源合同的,在该合同有效期内,继续依照国家有关规定缴纳矿区使用费,不缴纳资源税;合同期满后,依法缴纳资源税。

![]()

根据税法规定,A 企业2010年1月至2015年1月不是资源税的纳税人,2015年2月至2018年2月是资源税的纳税人。

情境三 确定销售额——视同销售

A 企业本月开采稀土原矿30 万吨进行加工为选矿25 万吨,其中18 万吨销售,5 万吨用于抵顶欠B 企业的债务1 400 000 元,剩余2 万吨待售。已知该稀土选矿不含税售价300 000 元/吨。

要求:确定A 企业本月资源税的销售额。

![]()

税法规定:纳税人开采或者生产应税产品自用的,应当缴纳资源税;但是,自用于连续生产应税产品的,不缴纳资源税。开采自用缴纳资源税具体包括以下情形:

(1)纳税人以自采原矿直接加工为非应税产品的,视同原矿销售。

(2)纳税人以自采原矿洗选(加工)后的选矿连续生产非应税产品的,视同选矿销售。

(3)以应税产品投资、分配、抵债、赠与、以物易物等,视同应税产品销售。

![]()

根据上述规定,用于连续生产的原矿30 万吨与待售的选矿2 万吨不纳税,用于抵顶债务的选矿视同销售资源税,

A 企业销售额=300 000×18+300 000×5=6 900 000 (万元)

情境四 确定销售额——换算与折算

A 矿山本月销售自采钨矿原矿10 000 吨,每吨不含增值税单价1 000 元;销售自采钨矿连续加工的选矿20 000 吨,每吨不含增值税单价1 800 元。已知该钨矿换算比为1.125。

要求:确定A 矿山本月资源税的销售额。

![]()

税法规定,为公平原矿与选矿之间的税负,对同一种应税产品,征税对象为选矿的,纳税人销售原矿时,应将原矿销售额换算为选矿销售额缴纳资源税。

选矿销售额=原矿销售额×换算比

征税对象为原矿的,纳税人销售自采原矿加工的选矿,应将选矿销售额折算为原矿销售额缴纳资源税。

原矿销售额=选矿销售额×折算率

![]()

根据税法规定,钨矿以选矿为征税对象,销售自采原矿应将原矿销售额换算为选矿销售额,则

选矿销售额=1 000×10 000×1.125+1 800×20 000=47 250 000 (元)

思考:以原矿为征税对象时,开采企业加工成选矿后销售,原矿移送使用时还需缴纳资源税吗?

归纳

销售额的换算与折算

情境五 计算资源税额——煤炭资源税的计算

A 企业本月生产原煤250 000 吨,将其中200 000 吨原煤继续加工洗煤160 000 吨,其余50 000 吨原煤自用。加工的洗煤150 000 吨进行销售,不含税售价65 元/吨(每吨含从坑口到码头的运输费2 元),其余10 000 吨洗煤自用。已知原煤不含税售价60 元/吨,洗煤折算率为85%,该煤矿煤炭资源税适用税率为2%。

要求:计算A 企业煤炭应缴资源税。

![]()

税法规定,纳税人将其开采的原煤,自用于连续生产洗选煤的,在原煤移送使用环节不缴纳资源税;自用于其他方面的,视同销售原煤,缴纳资源税;纳税人将其开采的原煤加工为洗选煤销售的,以洗选煤销售额乘以折算率作为应税煤炭销售额计算缴纳资源税;纳税人将其开采的原煤加工为洗选煤自用的,视同销售洗选煤,计算缴纳资源税。

应纳税额=洗选煤销售额×折算率×适用税率

洗选煤销售额包括洗选副产品的销售额,不包括洗选煤从洗选煤厂到车站、码头等的运输费用。折算率由省、自治区、直辖市财税部门或其授权地市级财税部门确定。

![]()

洗煤销售额=(150 000+10 000)×63=10 080 000 (元)

洗煤应纳税额=10 080 000×85%×2%=171 360 (元)

原煤销售额=50 000×60=3 000 000 (元)

原煤应纳税额=3 000 000×2%=60 000 (元)

A 企业本月应纳税额=171 360+60 000=231 360 (元)

情境六 计算资源税额——自采未税产品和外购已税产品混合销售

A 盐场本月以自产的液体盐加工固体盐2 000 吨,当月售出1 600 吨,不含税单价110 元/吨;以不含税单价70 元/吨外购液体盐820 吨加工固体盐550 吨,当月全部售出,不含税单价100 元/吨;另外还直接销售自产液体盐500 吨,不含税单价200 元/吨。固体盐单位税额为5%,液体盐单位税额为3%。

要求:计算A 盐场本月应纳资源税。

![]()

税法规定,纳税人以自采未税产品和外购已税产品混合销售或者混合加工为应税产品销售的,在计算应税产品计税销售额时,准予扣减已单独核算的已税产品购进金额;未单独核算的,一并计算缴纳资源税。已税产品购进金额当期不足扣减的可结转下期扣减。

![]()

根据税法规定,A 盐场本月应纳资源税如下:

销售自产固体盐应纳资源税=1 600×110×5%=8 800 (元)

销售外购液体盐加工的固体盐应纳资源税=550×100×5%-820×70×3%=1 028 (元)

销售自产液体盐应纳资源税=500×200×3%=3 000 (元)

A 盐场共缴纳资源税=8 800+1 028+3 000=12 828 (元)

情境七 填制资源税纳税申报

一、资源税申报流程

资源税申报流程图,如图8-1所示。

图8-1 资源税申报流程

二、填制资源税纳税申报表

(一)纳税人信息

名称:延兴集团

统一社会信用代码(纳税人识别号):130023562398563126

法定代表人:窦骏

注册地址(生产经营地址):陕西省延安市安塞区陕西省高桥镇18 号

开户银行及账号:中国银行延安东街支行 61890000078909

电话:0911-2345190

(二)业务资料

∗年11月份,生产原煤250 000 吨,将其中200 000 吨原煤继续加工洗煤160 000 吨,其余50 000 吨原煤自用。加工的洗煤150 000 吨进行销售,不含税售价65 元/吨,其余10 000 吨洗煤自用。已知原煤售价60 元/吨,洗煤折算率为85%,煤矿煤炭资源税适用税率为2%。

(三)计算税额

洗煤销售额=(150 000+10 000)×65=10 400 000 (元)

洗煤应纳税额=10 400 000×85%×2%=176 800 (元)

原煤销售额=50 000×60=3 000 000 (元)

原煤应纳税额=3 000 000×2%=60 000 (元)

本月应纳税额=176 800+60 000=236 800 (元)

(四)填制申报表

据以上数据填报《资源税纳税申报表》,见表8-2。

表8-2 资源税纳税申报表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。