![]()

税法要素是指构成税收法律制度的共同因素。

每一种税都有其相应的税收法律制度,尽管各个时期的各个税种有着不同的内容和特点,但构成税制的基本要素是相同的,即任何一部税法都是按照统一的因素来规定本税种对什么征、向谁征、征多少、如何征,也就是税法要素一般包括纳税人、征税对象、税率、纳税环节、纳税期限、减免税、违章处理(法律责任)等。

其中,纳税人、征税对象、税率是税法的基本要素;征税对象是最基本的要素;税率是最重要的要素,或称核心要素。

![]()

要求:就增值税而言,指出相应的税法要素。

处理:在了解了增值税税制内容后,即可知道:纳税人是A 公司;征税对象是销售服装所取得的增值额;税率是比例税率;纳税环节为取得销售收入环节;纳税期限据纳税人具体情况而定,一般为一个月;若A 公司或其经营行为有符合国家减免税政策的情形,可申请享受税收优惠;若纳税人未及时足额缴纳税款,则视其情节承担相应的法律责任。

在掌握了税法基本要素的基础上,进一步学习税法要素的具体政策:

情境一 确定纳税人

A 公司,以生产高档化妆品、护肤品为主,还兼营一美容院,收入分别核算。A 公司的主要客户有B 公司、C 商店、D 个体户。A 公司每月发工资时还要履行对工资收入超过应税标准的E 员工、F 员工扣缴个人所得税的义务。

要求:就消费税和个人所得税而言,确定高档化妆品的生产销售业务、扣缴个人所得税的纳税人。

![]()

纳税人是“纳税义务人”的简称,亦即纳税主体,是税法规定的直接负有纳税义务的单位和个人(法人或自然人)。

扣缴义务人是指法律、行政法规规定负有代扣代缴、代收代缴税款义务的单位和个人。履行扣缴税款义务是税法规定的,目的是实行源泉控制,保证国家财政收入。一般在收入零星、纳税分散、隐蔽的情况下,采取扣缴的办法。

负税人是指在经济上实际负担税款的单位和个人。

![]()

高档化妆品的生产销售应缴纳消费税。按照消费税相关规定,生产销售高档化妆品的单位或个人为纳税人。所以,纳税人为A 公司。在履行扣缴工资个人所得税时,A 公司是扣缴义务人,E 员工、F 员工是负税人。

思考:知道扣缴义务人、负税人、代征人、代扣代缴、代收代缴是怎么回事吗?

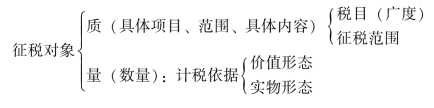

情境二 征税对象、征税范围、税目、计税依据的关系

如“情境一”中的A 公司,生产的产品有高档香水、高档口红、指甲油、眉笔、洗面奶、爽肤水、面膜等。

要求:针对具体业务,以消费税为例,说明征税对象、征税范围、税目、计税依据。

![]()

征税对象是一个税种征税的标的物,是征税的客体。消费税的征税对象是应税消费品。

税目是征税对象的具体项目,是征税对象的具体化。税目体现了征税的广度,反映了各税种具体的征税范围。消费税将应税消费品分为十五个税目,其中就有“高档化妆品”。

征税范围是指税法规定的征税对象的具体内容,凡列入征税范围的都要征税。消费税规定:高档化妆品征收范围包括高档美容、修饰类化妆品,高档护肤类化妆品和成套化妆品。

计税依据是指计算应纳税额所依据的标准,分为价值形态和实物形态。化妆品计征消费税的计税依据是价值形态,即以不含增值税的销售额为计税依据。

![]()

根据政策规定,A 公司生产的具体产品中,高档香水、高档口红属消费税征收范围,归属于“高档化妆品”这个税目,在计算消费税时,以不含增值税的销售额为计税依据;洗面奶、爽肤水、面膜等产品是护肤品,不属于消费税征税范围,不征消费税。

归纳

征税对象、征税范围、税目、计税依据的关系

情境三 认识税率形式及用法

如“情境一”中的A 公司,从事产品生产和经营美容院,生产经营场所设在市区。根据相关税法可知,A 公司应纳消费税、城镇土地使用税,还要代扣个人所得税。经查阅,看到如此税率,分别见表1-1、表1-2、表1-3。

表1-1 消费税税目税率表(节选)

表1-2 城镇土地使用税税率表

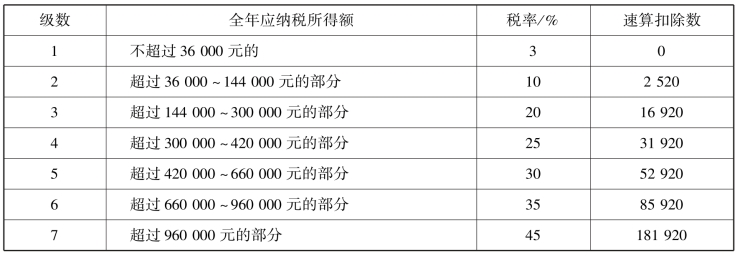

表1-3 七级超额累进税率表(综合所得适用)

要求:指出税率形式及使用方法。

![]()

税率是对征税对象的征收比例或征收额度。它是计算应纳税额的尺度,体现征税的深度,是税收制度的中心环节、核心要素。

税率的形式有三种:

(1)比例税率。

比例税率是不随着征税对象数量的变化而变化的一个百分比形式的税率。设置比例税率的税种的计税公式为

税额=计税依据×税率

(2)定额税率。(https://www.xing528.com)

定额税率是不随着征税对象数量的变化而变化的一个对征税对象的实物量单位规定税额的税率。设置定额税率的税种的计税公式为

税额=计税依据×税率

(3)累进税率。

累进税率是随着征税对象数量的逐级增大而逐级提高的一组百分比形式的税率。在我国现行税制中只存在超额累进税率和超率累进税率。设置累进税率的税种的计税公式为

税额=计税依据全额×适用税率-速算扣除数

![]()

根据政策规定,高档化妆品适用的消费税税率形式为比例税率,计算税款时,用不含增值税的销售额乘以适用税率;城镇土地使用税适用的税率形式为定额税率,计算税款时,用实际占地面积乘以适用税率;个人所得税的工资薪金所得适用的税率形式为七级超额累进税率,计算税款时,以计税依据乘以适用税率,再减去速算扣除数。

思考:什么是速算扣除数?超率累进税率在计算税款时如何使用?

情境四 确定纳税环节、纳税期限、纳税地点

如“情境一”所述A 公司,就其业务应缴纳消费税(其他税种略)。

要求:A 公司应在哪个环节缴纳消费税?多长时间缴纳一次?在什么地点缴纳?

![]()

问题涉及纳税环节、纳税期限、纳税地点的确定。

纳税环节是指在商品流转过程中某种税应该缴纳税款的环节。流转税类一般在产品销售环节或劳务提供环节征收。

纳税期限指纳税人发生纳税义务后,依法纳税的时间界限。各种税收都需要明确规定缴纳税款的期限。这是税收固定性决定的,也是国家及时取得税收收入的保证。纳税期限分为计算期、入库期。计算期分为:按期(年、季、月、天)、按次。

纳税地点是纳税人依法向征税机关申报纳税的具体地点。一般规定为:纳税人机构所在地、经营活动发生地、财产所在地、保管地等。

这三项要素由主管税务机关根据纳税人和应缴纳的税种的实际情况确定。

![]()

根据政策规定,对一般情况下纳税人缴纳消费税的,主管税务机关会核定:纳税环节为A公司销售高档化妆品的环节;纳税期限为1 个月,每月税款于次月15日前申报缴纳;纳税地点为A 公司机构所在地的国家税务局系统的主管税务机关。

情境五 了解减税、免税

中国公民A 在某单位任职,本月取得以下几项收入:工资收入、稿酬收入、保险赔款收入、教育储蓄存款利息收入。

要求:A 是否应该就其所有所得项目收入缴纳个人所得税?

![]()

问题涉及个人所得税的应税项目和减税、免税优惠。

减税、免税,也称税收优惠,是对某些纳税人或征税对象的鼓励或照顾措施。减税是从应征税款中减征部分税款;免税是免征全部税款。减税、免税有税基式减免、税率式减免和税额式减免三种形式;分为法定减免、临时减免和特定减免三类。减税、免税政策是税收灵活性的体现。

![]()

根据个人所得税的减税、免税政策规定,个人取得的教育储蓄存款利息收入和保险赔款收入为免税项目,所以,A 只需就工资收入、稿酬收入申报个人所得税。

知识拓展

减税、免税的形式和分类

(1)减税、免税的基本形式。

减税、免税的基本形式有三种:税基式减免、税率式减免、税额式减免。税基式减免是通过缩小计税依据的方式实现的减税、免税,具体包括起征点、免征额、项目扣除、跨期结转等。税率式减免是通过降低税率的方式实现的减税、免税,具体包括重新确定税率、选用其他税率、零税率等。税额式减免是通过减少应纳税额的方式实现的减税、免税,具体包括全部免征、减半征收、抵免税额、核定减免率等。

(2)减税、免税的分类。

减税、免税一般分为三类:法定减免、临时减免、特定减免。凡是由各种税的基本法规定的减税、免税均为法定减免,具有长期适用性。特定减免是根据经济发展变化状况而规定的减税、免税,是基本法的一种补充,大多数特定减免是有期限的,到期后应按规定恢复征税。除法定减免和特定减免外的其他临时性减税、免税,称为临时减免,主要是为照顾某些特殊的、暂时的困难,通常是定期的或一次性的优惠政策。

情境六 了解违章处理

某税务局接举报,A 企业在账簿上多列支出金额巨大,涉嫌虚假报账偷税漏税。税务机关在取证后,进行税务检查,认为举报情况属实,拟对本违法行为进行处罚。

要求:税务机关是否应该进行处罚行为?

![]()

违章处理是对纳税人违反税收法规行为所采取的处罚措施,它保证税收法令的贯彻执行,体现税收的强制性。对违章行为的处理措施,可以根据情节轻重,分别采取以下方式进行处理:批评教育、强行扣款、征收滞纳金、处以税务罚款、追究刑事责任等。

![]()

根据税收征收管理法规定,纳税人在账簿上多列支出或者不列、少列收入,属于偷税行为,应对其进行税收处罚。

知识拓展

税收违章行为

(1)违反税务管理基本规定,如纳税人未按规定办理税务登记、纳税申报等。

(2)偷税,纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假纳税申报,不缴或者少缴应纳税款的,是偷税。

(3)逃税,指纳税人逃避追缴欠税。

(4)骗税,指纳税人骗取国家出口退税。

(5)抗税,指纳税人以暴力、威胁方法拒不缴纳税款。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。