1.支付转账业务

从手续费用看,第三方支付平台前期为积攒人气和积累客户,往往采取免手续费的做法,而在拥有一定的客户后开始收取一定手续费。然而由于它前期成功的营销,这对其总客户群体的数量不会产生较大的影响。而商业银行收取服务费用的规定受到中国人民银行和全国商业银行结算体系的限制。如央行2016年发布了《关于加强支付结算管理,防范电信网络新型违法犯罪有关事项的通知》,其中就要求各商业银行须自2016年12月1日起下调甚至减免转账支付费用。[5]

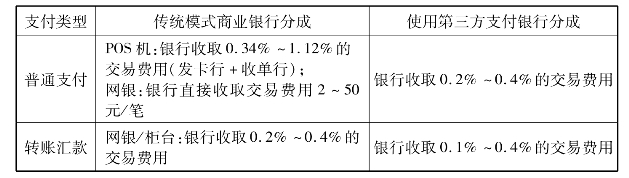

从利润分配看,不同的支付方式会产生不同的利润分配方式。如使用POS机时,手续费的10%交给银联后,剩下的20%归收单行,70%归发卡行。根据《中国人民银行关于切实做好银行卡刷卡手续费标准调整实施工作的通知》,我们能计算出发卡行和收单行皆可获得0.34%~1.12%的手续费,而如果通过第三方支付平台支付,其后台银行仅可获手续费的0.2%~0.4%(表1-1)。

表1-1 传统模式商业银行和第三方支付银行手续费分成表

数据来源:中国人民银行等。

2.代理销售业务(https://www.xing528.com)

从保险代销业务看,第三方支付机构已和保险公司合作代理销售保险产品。这可分为三种模式:一是电子商务平台对接,即在第三方支付平台上开辟渠道直接销售保险产品;二是合作开发平台所需的产品,如华泰保险与天猫合作开发的运费险;三是第三方支付机构为保险公司提供收付费服务,如汇付天下、快钱等。因此保险公司不会全部倚重商业银行来销售保险产品。

从基金代销业务看,第三方支付平台分流了商业银行基金代销业务的利润。如支付宝和天弘基金合作的余额宝,对比2014年商业银行0.35%的活期存款年率,它以5.36%的收益率吸引了投资者的眼球,同时其高流动性、低投资门槛也为自己争取到了较好的客户群(表1-2)。[6]因此,这也导致商业银行的基金代销业务受到了冲击。

表1-2 2014年余额宝和商业银行理财产品对比

3.资金托管业务

我国有能力经营资金托管业务的机构包括商业银行和第三方支付平台。早在2013年,汇付天下已经开始建立P2P托管账户,截至2017年第三季度与其合作的P2P平台已超过400家;同时,已有300余家P2P公司加入了易宝支付建立的资金托管平台。对于商业银行的资金托管业务,中国银行、平安银行、招商银行等也与P2P平台签订了合同。在此业务上,虽然商业银行有着得天独厚的信誉和经验,但是第三方支付平台有着先于银行进入市场的时间优势,因此双方在此业务上竞争激烈。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。