巴菲特相信,用来做投资分析所需要的数学,大多数是简单的加减乘除和中学最基本的数学知识。在这里,我们也用最简单(但是我认为比较合理)的方法估计一下这915亿美元的浮存金可以为伯克希尔带来什么价值。

在巴菲特早期的投资生涯里,他的年均投资收益率超过了20%(经营巴菲特合伙人公司那段时间的年均收益率高达31%)。随着资金量的增加,长期获得超高的投资回报变得更加困难,因为一些可能提供较大上升空间的股票盘子太小,对总体投资组合的影响不大,因此无法成为投资的对象。另外,随着资金量的增加,买入和卖出行为对市场的价格影响更加明显,一个较大量的买入可能导致价格明显上升,这当然对投资组合的构建也不利。不过,即使如此,预计巴菲特和芒格仍然的股权投资可以取得大约12%的年均回报率。

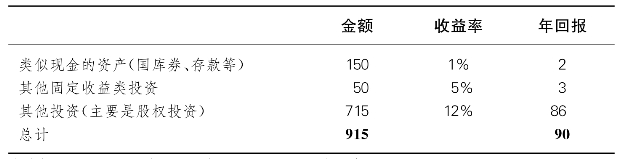

假定这915亿美元中,有150亿美元是放在流动性非常强的资产中(如美国短期国库券),投资回报为1%,50亿美元投资在债券类产品(或者叫固定收益类产品),获得5%的收益,余下的715亿美元可获得约12%的投资回报。那么,这915亿美元每年可以为伯克希尔带来的收益达到90亿美元。2013年、2014年、2015年、2016年伯克希尔的净利润分别为195亿美元、198亿美元、240.9亿美元、244.2亿美元。毫无疑问,一年90亿美元的投资收益对于即便是伯克希尔这样大的盘子来说,也是非常大的数字。而且,别忘了,表5.2带出来的信息:浮存金还在不断地增长。

表5.3 浮存金对盈利的贡献测算(单位:亿美元)

资料来源:浮存金金额来自伯克希尔年报,其他为笔者测算(https://www.xing528.com)

写到这里,我突然想到——伯克希尔的年报上有没有披露保险业务的投资收益呢?应该是有的。但是,财务报表上的数字并不一定能准确反映浮存金给伯克希尔带来的投资收益。主要原因有三个:

第一,首先因为投资股权持股比例不同,美国通用会计准则上的处理会有不同,有的需要按市价入账(Marked to market),所有市价波动直接影响损益表;有的被归为可出售证券(Available for Sale,AFS),市价变动不影响损益表,但是影响资产负债表上的股东权益;有的一直按成本入账,不会因市价变动而调整其在会计报表上的价值。所以,会计数字未必能够真实反映经济价值的变化。

第二,对于有关投资项目,尤其是被列为“可出售证券(AFS)”和按成本入账的项目,他们对损益表的影响会在出售该项投资时一次性地将价值上涨那部分体现在当期的收益中。但从经济上看,那实际上可能是多年价值增长的累计数。

第三,伯克希尔的保险业务的投资收益,除了来自浮存金的部分以外,还有来自自身多年累积的留存资本带来的投资收益。但是从投资的角度看,很难将资金的来源分开,因此,年报上的数字口径和我们所讲的浮存金投资不太一致,很难直接做比较。

如果各位没有专门研究过会计,以上内容看得可能有点晕。但是总结起来,就是由于持股比例的不同(如持股某公司1%的股权、30%的股权和55%的股权),会计处理是不一样的,这导致会计账上反映的财务数字和经济价值的增长未必能够对应或者同步。所以,伯克希尔年报上的数字,并不一定能够真实反映经济价值的变化。这倒不是说伯克希尔有任何通过会计处理来舞弊夸大利润的企图,相反,伯克希尔是比较严格按照美国通用会计准则且用比较保守的方法来入账。但是,会计准则本身有很多需要完善的地方,这个研究过会计的读者可能很容易明白。

出于好奇,我还是到2015年伯克希尔的年报上找了一下。在损益表上,伯克希尔保险业务的投资收入在2013年、2014年、2015年分别为88亿美元、85亿美元、146亿美元。由于上述会计制度上的因素,如果让我来选,我宁愿用我自己的那个测算:即目前规模的保险浮存金给伯克希尔带来的年投资收益大约为85亿美元到106亿美元。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。