(一)黄金储备的特点

1.黄金是信用货币的对立面。在信用货币发生信用危机从而汇率大跌时,黄金价格往往会逆市上涨。自牙买加货币体系宣告黄金非货币化以后,黄金逐渐失去了其货币功能,而其保值增值的功能却愈加显现。经实证研究发现美元与黄金价格波动成负相关关系,特别是在金融市场危机动荡时,美元价值会下跌,但是往往黄金的价格会逆市上涨。

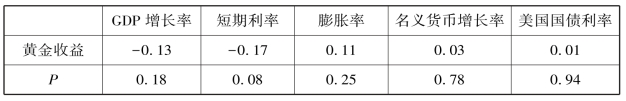

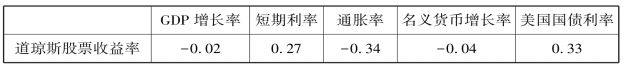

2.黄金具有信用资产难以比拟的稳定性(见表7.4),黄金购买力更加稳定。美元资产与经济体系中的宏观经济变量,如通货膨胀率、货币增长率、GDP增长率有很高的相关性。黄金收益的波动与短期利率和通货膨胀率呈弱相关关系。黄金储备收益与储备资产组合中其他资产收益相关性较低,而储备资产组合中其他资产之间收益相关性较高。如表7.4中所示,黄金储备与其他储备资产,如美国国债的相关性只有0.01,而美国国债与其他储备资产收益相关系却较高,与标准普尔、道琼斯股票收益率相关系数分别为0.34和0.33[172]。因此,黄金是能够规避信用货币风险的多元化储备工具。

表7.4 黄金收益率与经济宏观变量以及美国国债收益的相关性

资料来源:世界黄金协会。Colin Lawrence(2003),why gold is different from other assets? An empirical investigation.

表7.5 储备资产其他资产与宏观经济变量的关系

(续表)

资料来源:世界黄金协会。Colin Lawrence(2003),Why gold is different from other assets? An empirical investigation.

3.黄金储备完全属于一个国家的资产,不是对任何国家的负债[173]。

4.黄金储备具有高流动性、高安全性和低收益性的特点。黄金本身收益性不高,但是他具有很高的流动性,对于外汇储备中可以起到替代作用,但是如果不参与黄金期权和期货市场,一味大量买进黄金风险很大[174]。

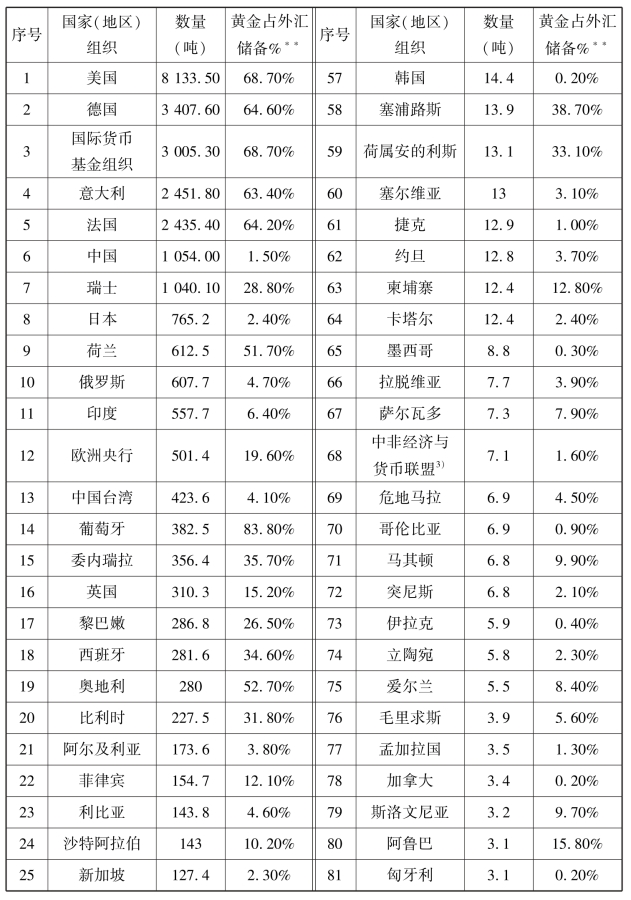

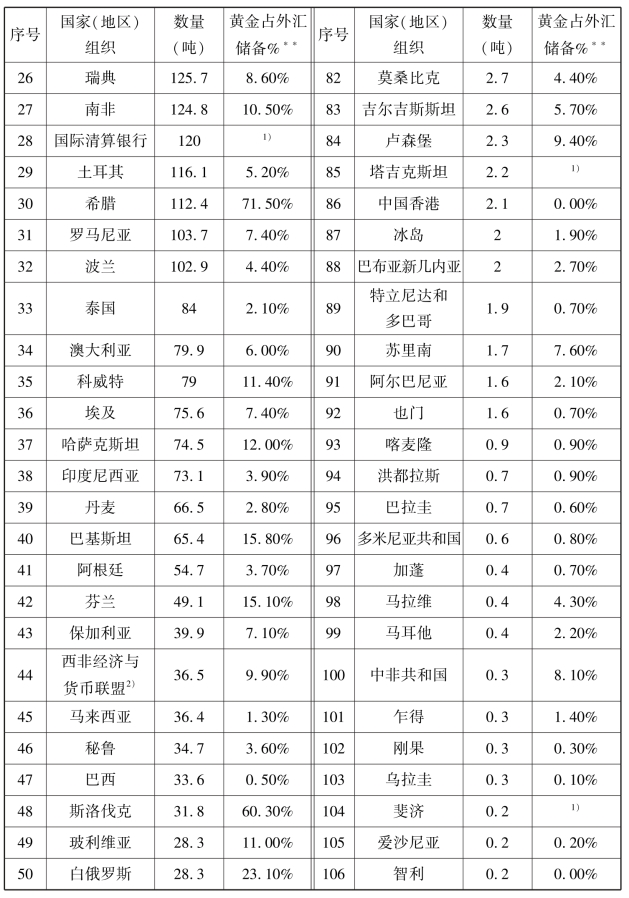

(二)黄金储备持有概况

美国虽然是主动废除金本位的国家,但是美国却一直高度重视黄金储备。牙买加体系下,在其他国家将美元作为主要储备资产时,美国却重点储备黄金。美国黄金储备约为8 133吨,占美国外汇储备总量的68.70%,占全球货币储备黄金总量的30.3%,并且美国历来不卖出黄金。另外,据2017年世界黄金协会统计,全球地上黄金存量约为16.6万吨,其中首饰用金仍占最大比重,达到8.37万吨,约占50%;黄金个人投资量达到2.96万吨,约占18%;各国黄金官方储备总量达2.93万吨,约占18%;工业和其他用金量达到1.98万吨,占12%。根据数据可以看出,黄金仍然是许多国家官方储备资产的主要来源,其中西方前10国的官方黄金储备占全球官方黄金储备总量的75%以上[2]。

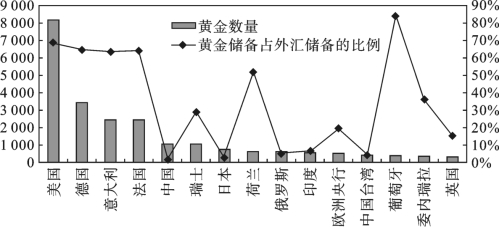

《2017中国黄金市场报告》和《黄金年鉴2017》报告显示,在全球金融危机的影响下,全球黄金产量下降,为1995年以来最低水平。全球黄金总需求也出现了下降,降低1%。其中首饰制造业的需求下降了10.2%。而我国作为黄金生产的大国2008年以282吨的产量,超越南非成为世界第一大产金国。在需求量方面以396吨居世界第二位,中国已在国际黄金市场体系中占有重要地位[175]。2017年12月公布的数据来看我国黄金储备总量由2003年454吨上升至2017年的1 054吨。尽管我国黄金储备增幅很大,但是目前我国黄金储备水平仅相当于美国的12.96%,占我国外汇储备总额的1.50%,远远低于全球黄金储备存量占全球外汇储备总量10.6%的平均水平,更是低于欧洲地区58.7%的储备水平,几乎为全球最低比例(见图7.1)。

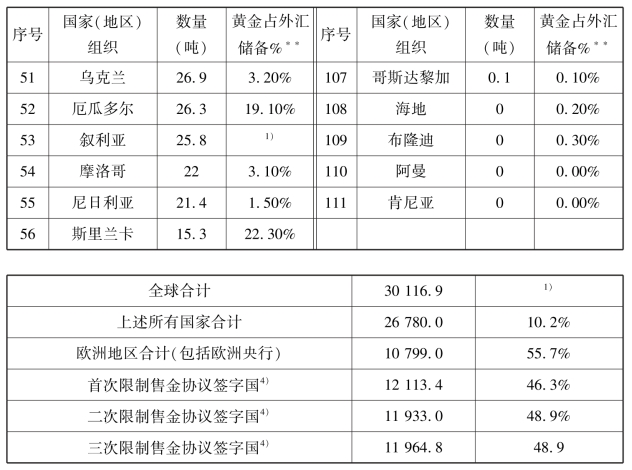

表7.6 世界官方黄金储备一览表(2017年12月)

(续表)

(https://www.xing528.com)

(https://www.xing528.com)

(续表)

注:1.本表更新于2017年12月,数据来源于国际货币基金组织(IMF)的国际金融统计数据库(IFS)2017年10月版以及其他可得到的来源。IMF国际金融统计数据库的数据有两个月的延迟,所以大部分国家的数据都是截止到2017年10月份甚至是更早。凡在最近6个月内未向国际货币基金组织上报黄金储备情况的国家未被列入本表中。

2.各国黄金占外汇储备比例都是由世界黄金委员会(WGC)计算。金价按10月底的每盎司1 040.00美元计算(每吨按照32 151盎司计算)。

(1)国际清算银行(BIS)和IMF的资产负债表不允许计算该百分比。至于其他国家,因其他储备的最新数据欠缺。

(2)西非经济货币联盟包括央行。

(3)中非经济货币联盟包括央行。

(4)首次限制售金协议签字国包括欧洲央行和欧元区其他央行(不包括希腊)及瑞典、瑞士和英国。二次限制售金协议签字国最初包括原有签字国及希腊,剔除英国;随后斯洛文尼亚、塞浦路斯和马耳他因加入欧元区而加入该协议。三次限制售金协议签字国包括CBGA2的国家及斯洛伐克。

资料来源:中国黄金网、世界黄金学会、Bloomberg。

图7.1 全球官方黄金储备持有量前15位国家和地区

资料来源:2017年中国黄金网统计数据。

(二)后危机时代黄金价格波动趋势

后危机时代,伴随着一轮又一轮的市场动荡,经济复苏走势不稳定,全球通胀压力加剧的情况下,黄金再次验证了信用货币不可替代的地位。在欧元主权债务危机冲击下,几乎所有的股指、石油以及其他大宗商品价格都出现了剧烈震荡甚至大幅下跌,只有黄金“逆势”上涨(图7.2),突破了此前1 226美元/1盎司的峰值记录。黄金的保值作用使其成为在此次欧元区主权债务危机中成为最耀眼的明星。

图7.2 1999~2010年7月黄金价格走势

资料来源:世界黄金协会。

回顾后危机时代黄金价格走势,可以发现金价的走势与全球主要信用货币的波动明显密切相关:在欧洲主权债务危机的影响下,欧元不断走软,伴随着黄金价格连创历史新高,显示出黄金作为“硬通货”的能力;在美国政府公布的预期不太良好的经济宏观数据以及美联储的二次量化宽松货币政策的影响下,“印钞”效应导致美元进一步下跌,金价开始再次上涨,黄金在巨额的流动性冲击下,凸显出中流砥柱本色。同时,马克思的名言“金银天然不是货币,但是货币天然是金银”,在后危机时代的黄金市场得到了最好的证明。笔者认为,全球经济动荡的大环境——在美元逐渐式微,欧元区波折不断,人们对纸币、债券、股票等投资资产信心不足的情况下,恰恰成就了后危机时代黄金的避险保值功能,使大家重新注意到了黄金的投资价值,它不仅是一种商品,而且还具备重要的资产“避风港”和“稳定器”功能,它是外汇储备风险管理非常有力的工具。黄金不可替代的货币属性本色,将使黄金价格在次贷危机之后坚挺相当长时期。因此,后危机时代,黄金必将成为能够规避信用货币风险的多元化储备工具。

目前我国黄金储备总量只占外汇储备总量的1.6%。虽然黄金不可能成为我国外汇储备的主要投资渠道,但是我们抓住机遇逢低买入,执行增加黄金储备的外汇储备管理战略,可以在后危机时代对我国外汇储备起到保值避险的功能。首先,参与金矿股权投资,对我国境内的金矿资源加以严密保护,尽快实行全面国有化。在国际市场上收购黄金生产公司,作为中国黄金资源的补充。其次,运用交易衍生工具进行黄金投资。如委内瑞拉进行掉期交易,以实现黄金储备的保值增值。我国也可以借鉴上述做法,在不放弃黄金所有权的情况下,实现黄金资产的流动,进行黄金的保值增值投资,实现黄金储备的稳定增长[176]。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。