在央行对外汇储备的实际管理中,除了要发挥外汇储备的交易和预防功能,还要兼顾各种储备货币的风险与收益。外汇储备作为金融资产,肯定会存在风险和收益问题,特别是在汇率波动频繁的情况下,更应该加强对外汇储备风险的监控,在充分考虑风险的基础上,实现收益最大化,提高外汇储备的管理效率,实现外汇储备的保值增值。资产组合理论就是从风险和收益角度分析资产的构成,确定最佳的资产组合形式。因此,我们利用资产组合理论来分析我国外汇储备的最佳货币组成形式。

(一)计量方法和数据的选取

虽然外汇储备是金融资产,在既定风险下追求利润最大化。但是它又不同于一般的金融资产,以追求收益最大化为最终目标,它需要考虑各种职能的发挥,需要受到一定的限制。各国在外汇储备市场上交易,一般有做空的投资行为。也就是说外汇储备中各种币种的权重都大于等于0。

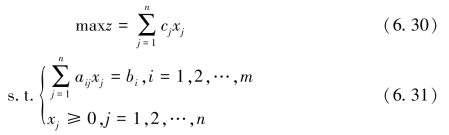

由于一般的资产组合理论包括做空交易行为。因此我们在这里利用二次规划法,线性规划法一般标准形式为:

可以看出,二次规划包含限制条件,可以保证每种资产的比重大于等于0。因此分析我国外汇储备的币种优化问题我们采用二次规划法。用不等式的二次规划模型将在既定收益下风险最小的方程组表示为如下形式:

根据我国的实际情况我们选取美元、日元、欧元和英镑作为我国的储备货币。要计算各种货币的权重,需要知道他们各自的收益率、方差和协方差。我们选取2009~2017年伦敦银行同业拆借市场一年期的利率(LIBOR)作为其名义收益率(见表6.12)

表6.12 2009~2017年一年期LIBOR

数据来源:根据路透数据整理。

(二)实证分析

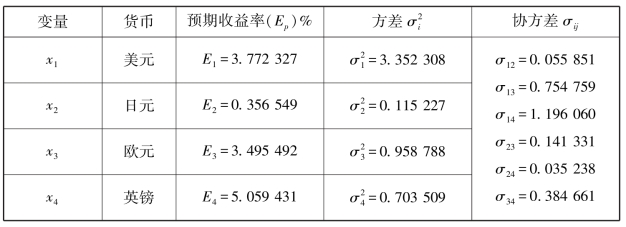

结合以上数据,我们通过EVIEWS求出美元、日元、欧元、英镑的预期收益率、方差和协方差,结果见表6.13。

表6.13 美元、日元、欧元、英镑的预期收益率、方差和协方差

(https://www.xing528.com)

(https://www.xing528.com)

数据测算工具EVIEWS 6.0。

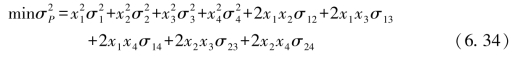

根据资产组合理论,对我国外汇储备货币结构建立如下数学模型5.34,求最优币种比例xi,i=1,2,3,4(分别代表美元、日元、欧元、英镑),使我国外汇储备的币种组合风险σ2P最小。

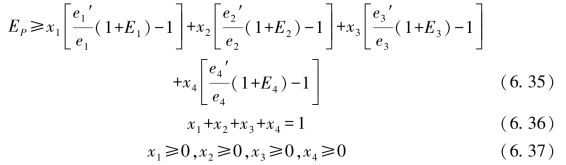

在浮动汇率制度的情况下目标函数的约束条件为:

式中,EP为该国外汇储备资产作为一个整体的预期收益率;e1′、e2′、e3′、e4′为美元、日元、欧元、英镑期末对人民币的汇率;e1、e2、e3、e4为期初时美元、日元、欧元、英镑对人民币的汇率,按直接标价法计算;![]() 表示2009~2017年美元、日元、欧元、英镑对人民币的变化率;

表示2009~2017年美元、日元、欧元、英镑对人民币的变化率; 表示浮动汇率制度下四种货币的收益率。

表示浮动汇率制度下四种货币的收益率。

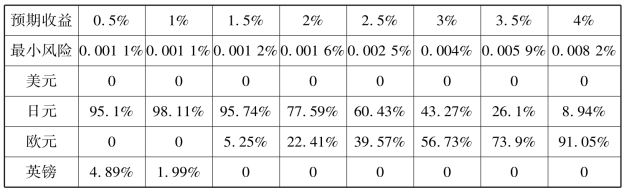

我们用Lingo 9.0软件运行的结果如表6.15所示。

表6.14 2009~2017年人民币汇率中间价

数据来源:亚洲外汇网。对人民币的中间价为100日元对人民币中间价。欧元为2009年1月4日数据。

表6.15 Lingo 9.0运行结果

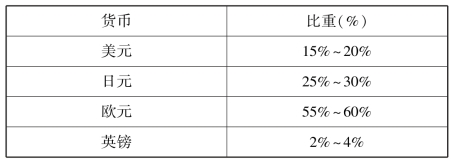

从分析中可以发现,风险与收益成正比。无论是从收益还是风险角度看,日元和欧元都是最佳选择,且随着收益率的增高,欧元占比逐渐增加。综合以上因素,风险和收益角度看,随着次贷危机的爆发,日元和欧元成为新的最佳组合币种。美元和英镑并没有被选进储备货币组合的原因是,英镑和美元汇率波动较大而且不稳定。但是从我国目前的现实情况来看,美元仍占我国外汇储备份额60%以上,但从次贷危机爆发开始,我国有逐步增持日元债务的趋势。因此,为了确保储备货币的多元化,我们根据实际情况对实证分析结果进行调整,适当减少美元币种,略微增加英镑比重。但是美元长时间来看贬值趋势明显,且在次贷危机后,美元利率也不断下调,其收益率下降,所以从收益和风险角度来看,美元占比不宜过高。经过调整我们估算考虑风险收益的币种组合,见表6.16。

表6.16 考虑风险收益的币种组合

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。