次贷危机爆发后,新型金融危机逐渐影响到美欧日及新兴经济体的实体经济。2007年第四季度美国实体经济急速下滑,2007~2016年间经济增长率仅为2.2%。

(一)外贸途径

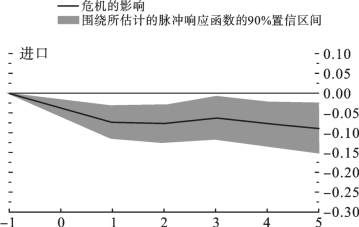

首先,“财富效应”“收入效应”的影响。由于金融市场的贷款紧缩,引起消费和产出的下降。根据IMF的分析,先进经济体进口的下降近一半可以由产出的下滑解释。除此之外,“结构效应”影响巨大,耐用消费品消费下滑,也是导致进口减少的主要原因。

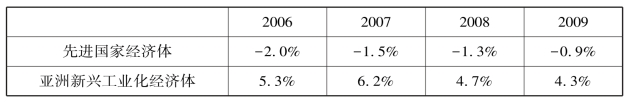

表2.3 经常项目状况

按照目前经济形势来看,由于美国和欧洲位于全球经济的引擎地位,发达经济体的进口在危机后的若干年内会持续低于危机前的进口水平,这对依靠出口拉动经济增长的经济体产生了显著影响。随着美国和欧洲地区对耐用品消费下滑和产出的下滑,由于“收入效应”“财富效应”,新兴经济体和依赖原料出口的国家的出口受到严重影响,全球实体经济陷入衰退(见图2.10)。

图2.10 次贷危机对先进经济体进口的影响

注:危机开始于T=0时。曲线表示脉冲响应函数,危机对先进经济体进口的影响。预测是基于变化的收敛模型。

资料来源:IMF《世界经济展望》,2010-10。

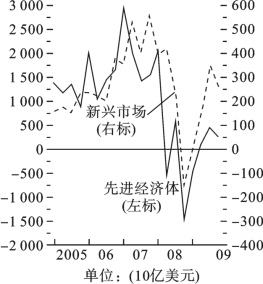

其次,“投资效应”渠道。由于次贷危机爆发,全球开始去杠杆化进程,先进国家经济体杠杆投资者面临在其他国家市场消减资产弥补流动性短缺的压力,导致跨境贷款、外商直接投资和间接投资的减少。美国、英国和法国等全球最重要FDI流出国的FDI流出量出现大幅下降。根据占全球FDI流出量60%的47个国家的统计数据,2009年第一季度这些国家的对外直接投资与去年同期相比总体下降了57%。其中,美国、法国、德国、日本等主要对外投资国都出现了对外投资下降[11]。

金融市场的危机通过“投资效应”影响新兴经济体国家外贸企业的运营,进而对新兴经济体实体经济造成影响(见图2.11,图2.12)。

(https://www.xing528.com)

(https://www.xing528.com)

图2.11 新兴市场和先进经济体的资本流入

资料来源:Bloomberg,2009.

图2.12 2008~2009年全球FDI流出情况

资料来源:2009年中华人民共和国商务部对外贸易司统计数据。

(二)信贷途径传导

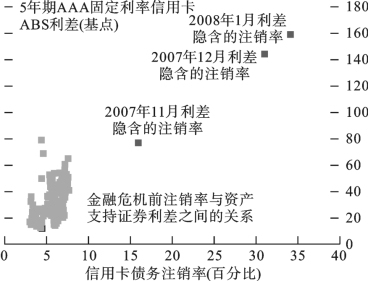

根据国际货币基金组织2008年的分析,信贷紧缩能引起GDP的显著下降。首先,信贷市场压力开始向消费信用卡市场传导引起消费信贷紧缩。如图2.13所示,ABS利差增加和信用卡注销率都攀升至历史极高水平,ABS利差增加反映了次贷危机爆发极大的信贷压力。信用卡注销率的增加,说明信贷压力已经传导至消费借贷市场。消费信贷紧缩打破了美国长期以借贷方式维持的消费模式,居民消费能力下降。

其次,信贷紧缩使金融市场无法向实体经济提供正常所需流动性资金,势必会影响实体经济的发展。在次贷危机爆发后,由于没有足够资金的支撑支付账款,次贷危机很快由金融市场蔓延至美国汽车业,美国汽车业长期以来主要是以信贷支撑的生产消费模式。随着美国金融市场资金融通能力出现问题,汽车业面临破产,克莱斯勒、通用汽车、福特相继申请破产保护或者徘徊在破产的边缘。由于汽车业是一个关联度极高的产业,其行业的不景气必然导致钢铁业的亏损。随着汽车业的危机,美国钢铁公司产能开始出现大幅下滑,2007年的新型金融危机逐步由美国金融市场渗透至实体经济[68]。

图2.13 信用注销率状况

注:ABS=资产支持证券。

资料来源:万得资讯(WIND)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。