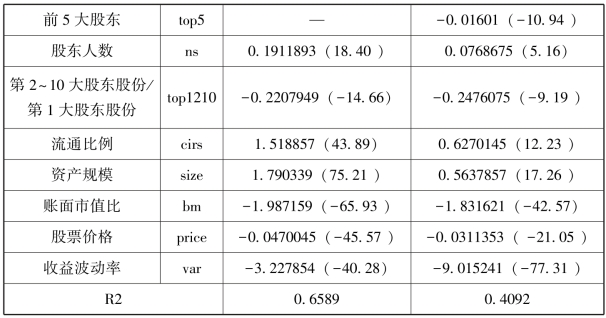

本文采用面板回归方法来分析股权结构对股票流动性的影响,得到的结果如表9-4所示。表9-4是分别用两个流动性指标进行面板回归结果的汇总。

表9-4 股权结构对股票流动性影响的面板回归结果

续 表

(https://www.xing528.com)

(https://www.xing528.com)

机构持有比例和股票流动性负相关,且影响较大。这说明我国机构投资者并没有起到提高市场流动性的效果,本文认为目前条件下,机构投资者加剧了信息不对称性。机构投资者并没有发挥到应有的稳定市场的效果,顺周期投资效应较明显,这也可以从我国基金的“追涨杀跌”效应得到印证。此外,机构投资者交易活跃程度较低,不会像散户投资者那样经常参与交易,机构持股比例越高,整体市场交易活跃度也会越小,交易对手方越少,这些因素共同作用使得两者呈负相关关系。

国有股比例也和股票流动性负相关,且影响较大。本文认为这主要是因为国有股比例较大。和机构投资者所持股份不同,国有股并不像机构持有股份那样经常参与二级市场交易,交易的稀少性导致了流动性较差。

第1大(第5大)股东持有股份和流动性也负相关。本文认为这也与大股东交易活跃度较低有关。大股东一般很少直接参与二级市场交易,当发生大股东股份交易时,也常常伴随着并购的发生,这时候的交易机制和二级市场有着根本的区别,对二级市场的冲击相对较少。大股东持有股份对流动性影响的机制和机构投资者有很大区别。大股东有着更强烈的控制管理公司的动机,而机构投资者(例如基金)参与公司经营管理的热情远远没有大股东强烈。因此,尽管大股东持有股份较大,对流动性的影响却较小。

流通股比例越高,股东人数越多,流动性越高。扩大流通股比例,增加股东人数,有利于提高流动性,进而提高股票市场有效性。因为这可以使得股东拥有更多的交易对手方,使得交易更加便利。随着股东人数的增多,股东投资特质的分散程度就越高,操纵市场的可能性降低,难度增加,有利于提高市场有效性。

第2到第10大股东股份总数和第1大股东股份之比和股票流动性负相关,即提高“相对控股权”的提高并没有带来股票流动性的改善。理论上“相对控股权”的提升有助于制衡第1大股东,能够带来股票流动性的改善。但是实证结果否定了这种假设。资产规模和流动性正相关,更大的资产规模实际上可以为公司信誉提供隐性的背书,降低信用风险。更大的资产规模也可以提高炒作成本,降低炒作带来的价格的剧烈变化。有利于提高股票流动性。账面市值比、股票价格和股票流动性负相关,本文认为随着账面市值比和股票价格的提高,投资者将担忧股票价格的高估,卖出股票,带来价格较大的波动,降低流动性。收益的波动会严重降低股票流动性。公司绩效是投资者决策的最重要的依据之一,如果公司的盈利状况剧烈波动,报表不断变脸,将严重影响股东的信心,很多情况下投资者不得不“割肉离场”,这势必造成股票价格剧烈波动,严重降低股票流动性。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。