为了对银行进行描述,本文构造了3个指标对不同商业银行的特征进行描述,银行特征指标的数据来自于BankScope数据库。为了排除不同宏观经济形势、不同国情对结论的干扰,本文构建了2个宏观经济控制变量和4个国家特征控制变量,宏观经济指标和国家特征控制指标来自于World Bank数据库。另外考虑到2007年金融危机对银行效率冲击较大,本文构造了一个虚拟变量YEAR以及银行破产指标Zscore,两个指标共同控制金融危机对银行效率的影响。

在方程(6-1)至方程(6-3)中,银行特征Bi,k和国家特征控制变量Ci的向量定义如下:

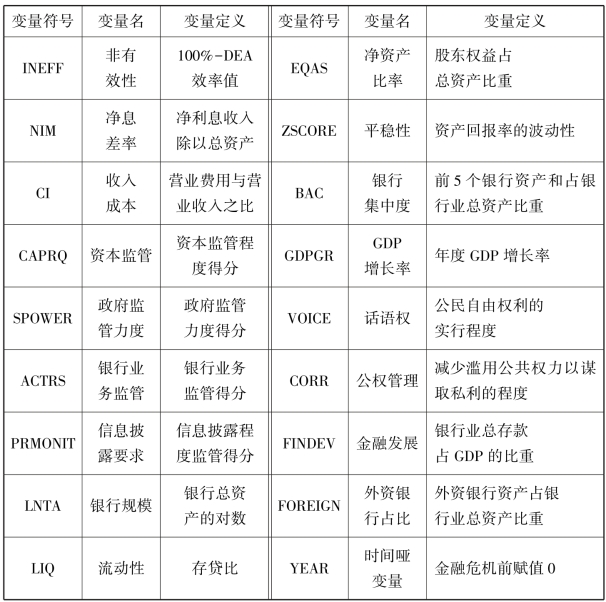

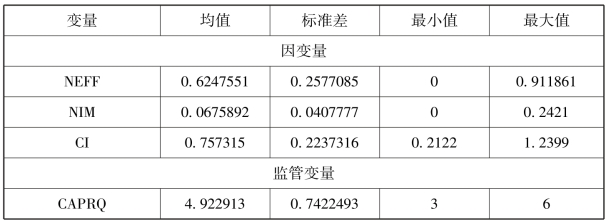

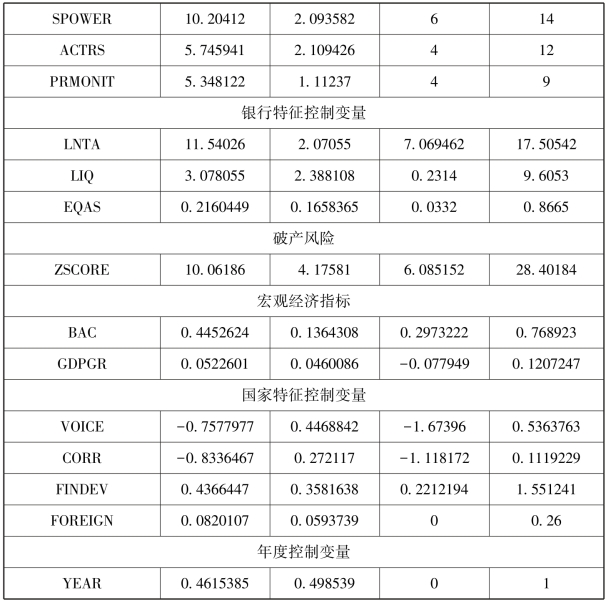

向量Bi,k包含三个银行特征变量:规模LNTA、流动性LIQ和净资产比率EQAS。规模采用银行总资产的自然对数来衡量,流动性采用存贷比来衡量,净资产比率用权益与资产的比值来衡量。银行的资产规模采用BankScope中资产总额数据。存贷比是银行总贷款与总存款的比值,比值越高,银行的流动性就越低。为保持银行的流动性,我国央行规定,该比率不得超过75%。存贷比也是用于衡量商业银行流动性风险的重要指标,因为银行需要为应付广大客户日常现金支取和日常结算保留一定的库存现金存款准备金,如存贷比过高,银行流动性资金不足,会导致银行的支付危机,甚至出现挤兑现象,若支付危机扩散,有可能导致金融危机,为地区或国家经济带来极大危害。净资产比率又称权益报酬率,是股东权益总额占资产总额的比率,该比率反映股东权益的收益水平,用以衡量银行运用自有资本的效率。该比率应当适中,如果比率过小,表明银行过度负债,易削弱经济主体抵御外部冲击的能力,若该比率过大,则意味着银行没有充分利用负债产生经济效益。

变量Ci是对风险、市场结构、经济发展状况和制度环境的衡量。银行集中度BAC衡量的是市场上银行垄断(竞争)的程度。银行集中度越高,垄断性就越强,竞争就越弱,该指标是一国国内5家资产规模最大的银行的总资产除以整个银行业总资产的比值得到[5],考虑到宏观经济环境对银行效率的影响,本文将GDP增长率GDPGR纳入宏观经济控制变量。一国的GD⁃PGR的值越高,表明该国宏观经济环境越好。本文构造这一指标的目的是希望得到不同经济环境对银行效率影响的结果,因为金融产品的需求依赖于经济活动,宏观经济环境的变化将带来金融需求的变动,进而影响银行效率。

表6-2 变量构造表

(https://www.xing528.com)

(https://www.xing528.com)

为了反映一国的国家特征,本文纳入了话语权VOICE、公权管理CORR、金融发展FINDEV和外资银行占比FOREIGN四个控制变量。话语权是衡量一个国家的公民具有言论自由、政治选择自由的权利以及权利实行的程度,公权管理是指减少滥用公共权力以谋取私利的行为的程度,变量值越高意味着政府对腐败的控制力度越高,话语权和公权管理数据都是源于Kaufmann et al.(2009)发布的数据集。金融发展指的是银行部门提供存贷款与GDP的比值,即银行业提供的服务对经济规模的重要性,数据来自于世界银行金融结构数据库(World Bank financial structure database)。外资银行占比指的是外资控股超过50%的银行资产占银行业总资产的比值[6]。

平稳性Zscore衡量的是银行的财务健康状况,反映银行的破产风险。Zscore的值与公司发生财务危机的可能性成反比,Zscore的值越小,表示资本回报率的波动性越大,银行发生财务危机的可能性就越大。本文选择Zscore反映银行破产风险是为了通过实证分析找到银行绩效与进行风险投资动机的关系。文中Zscore的构建方法是采用平均资产回报率(ROAA)与净资产比率的和除以5年移动平均ROA标准差得到。考虑到2007年金融危机给政府监管对银行效率带来的冲击,本文的数据跨度包含了金融危机爆发的时间,因此本文纳入了YEAR虚拟变量再次进行回归分析来探究全球金融危机对银行效率的影响,本文将2000—2006年的YEAR虚拟变量赋值为0,2007—2012年赋值为1。

表6-3 使用变量的描述性统计

续 表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。