(一)股权挂钩型产品的概念及特征

1.概念

股权挂钩型产品是结构化金融产品的一种,它是将固定收益证券与金融衍生品特征结合在一起的新型金融产品,通俗理解为嵌入金融衍生品的固定收益证券。因为其是两者的结合,所以它的风险一般介于股票和债券之间,收益相对稳健,通常既能够在经济下滑时获得保本收益,又能在股票价格符合预期时获得超额收益。股权挂钩型金融产品通常由以下元素组成:固定收益证券、衍生合约、标的资产。固定收益证券通常是银行存款、保险单、国债、共同基金等固定收益类资产;衍生合约一般为期权合约、期货合约等;标的资产一般为单一股票、股票组合、股票指数、指数基金等。

目前,随着中国金融市场的不断发展和中国股市的好转,越来越多的商业银行选择股指作为挂钩标的物。股权挂钩型产品作为一种新型衍生金融投资产品,给投资者提供了更多的投资工具的选择,以其多样的设计满足不同投资者的风险收益要求,市场前景可观。

2.特征

股权挂钩型金融产品的收益构成一般分为固收产品部分收益和挂钩标的部分收益。固收产品部分收益一般在时间、金额、利率上较为固定。挂钩标的部分收益一般划分为两种,第一种是满足某种行权条件下固定利息型;第二种为浮动收益型,即根据挂钩标的到期的实际价格表现决定挂钩标的的价值。

股权挂钩型金融产品依据是否保本,收益特征也大不相同,主要差别体现在挂钩标的期权的多空方向上。

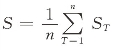

通常情况下保本型产品的到期产品收益可表示为

非保本型产品的到期产品收益可表示为

结构化金融产品的收益一般是浮动的,浮动收益的组成形式一般由多种期权决定,下面介绍结构化金融产品挂钩期权的几种收益表现形式。

(1)分阶段期权通过多个期权将结构化产品的投资管理期分割成数个期限段,投资者能够获得的最终收益取决于各个期限段内的收益的加总。

(2)两值期权一般是通过将多头看跌期权和空头看涨期权进行投资组合,由多头看跌期权和空头看涨期权决定其范围的上下限,一般标的资产的价格需要始终落在两值期权的范围内,结构化金融产品才能实现预期的收益率。

(3)嵌入了彩虹期权的结构化产品的最终收益取决于两个或以上资产组合中表现最好的或最差的资产,也就是说这种期权的标的资产是数个资产中表现最好(或最差)的那个。

(4)障碍期权是路径依赖期权中的一种。一般情况下,当标的资产在一定时间期限内达到某个价格的临界点,即突破障碍时,达到期权行权条件,产品的最终收益也和标的资产的价格临界点紧密相关。

(5)亚式期权的最终收益取决于特定时间段内多项标的资产的平均价格,采用资产价格平均值能够减少资产价格波动对投资者到期收益的影响。

(二)股权挂钩型产品的分类

根据上文不同的期权构建方法,本段主要介绍内嵌二元期权的触发型、内嵌亚式期权的股权挂钩型、内嵌彩虹期权的股权挂钩型三类结构产品。

1.内嵌二元期权的触发型产品

二元期权,又称为两值期权、数字期权或非全有即全无期权。它的收益是固定的,取决于标的资产资格是否满足预定的条件。当条件得到满足时,二元期权的持有者将得到一个固定的收益;若条件得不到满足,则持有者的收益为0。

假设某种二元期权的标的物的初始价格为S0,触发价格为S1,触发条件为若标的物的期末价格大于这一触发价格,投资者的收益为M,否则收益为0。该期权的收益可由以下函数决定:

其中ST指的是挂钩标的在标的物存续期满后的价格。

二元期权的一个比较突出的特征在于:只要标的资产的价格在持有期内有一个正向的增幅,持有者便可能获得一定的利润。这意味着即使市场处于相对平淡状态,投资者依然可以获得较大的收益。若投资者直接购买通常的期权,则只有在市场获得更大的波动时才会有正的利润。下面给出一个商业银行发行的实例来加以分析。

产品名称:中银进取09004A-人民币港股盈富基金挂钩产品。

投资年收益率:6%,如果挂钩标的期末价格大于或者等于其期初价格的115%,并且触发事件发生;2%,如果挂钩标的期末价格大于或者等于其期初价格的115%,但触发事件未发生;0.36%,如果挂钩标的期末价格小于其期初价格的115%。

触发事件:挂钩指标在观察期内的某一观察日的收市价曾经小于或等于其期初价格的95%。

设Ω表示该产品挂钩标的物在存续期内每一天的收市价格所构成的集合,ST表示在到期日时挂钩标的的资产价格,S0表示起始日该挂钩标的的收市价,这样触发事件的发生即可描述为:若∃S∈Ω,使得S/S0≤0.95,不妨记之为A事件,这样该产品的收益函数为

其中K表示初始本金投入。

很显然,这类产品只与标的资产的期末价格有关,但由于其结构较之期权的复杂性,故可以采用蒙特卡洛的方式进行定价,具体方法将在下节详细介绍。

2.内嵌亚式期权的股权挂钩型产品(https://www.xing528.com)

亚式期权是股权期权的一种衍生物,最早由美国银行家信托公司在东京发行,它也是目前世界上交易最为活跃的一种衍生品。其与标准期权的区别在于在确定到期日期权的收益时,不是采用标的资产到期日的市场价格,而是选用预先设定的一段时间内该标的资产的平均价格。通常采用的平均价格有几何平均价格和算术平均价格。

假设某种亚式期权的标的物的价格为ST,其观察期记为T={1,2,3,4,…,n},若采用算术平均方式来度量收益,则参考价格为 ;若采用几何平均方式来度量收益,则参考价格为

;若采用几何平均方式来度量收益,则参考价格为![]() ,通过比较这一价格与触发事件中规定的价格,可得出收益函数。为简单起见,不妨设若观察价格大于或等于Sm时,收益率为t;若小于这一价格,则收益率为0,这样其收益函数可以表示为

,通过比较这一价格与触发事件中规定的价格,可得出收益函数。为简单起见,不妨设若观察价格大于或等于Sm时,收益率为t;若小于这一价格,则收益率为0,这样其收益函数可以表示为

其中K表示初始本金投入。

亚式期权的一个显著的优势在于它能够比较准确地反映标的资产价格变化趋势,不会因为市场某一天的大幅变动而使得这种期权的收益函数不能准确反映市场,如下面的这一产品。

产品名称:中信理财之沪深300指数挂钩1号人民币理财产品A款(优先受益权)。

A款到期收益:基准收益率为沪深300指数双月非负收益率的平均值再乘以参与率。计算方法如下:

参与率:100%。

双月观察日:发行时的初始观察日及之后的6个双月观察日,共7个观察日。

第i个观察期的期间收益率:第i个观察日指数收市值作为第i个观察期间指数期初值,第i+1个观察日指数收市值作为第i个观察期间指数期末值。观察期的期间收益率=(该观察期间指数期末值/该观察期间指数期初值-1)×100%。

第i个观察期间的非负收益率=max(第i个观察期间的收益率,0%),即期间收益率和0%之间的较大值。

基准收益率:6个观察期间非负收益率的平均值×参与率。

产品到期收益率=max(基准收益率,1%),即到期收益率等于基准收益率和1%之间的较大值。

设第i个观察期的期末指数和期初指数分别为Si+1和Si,则相应的每个观察日的实际收益率为(Si+1/Si)×100%,其中i=1,2,3,4,5,6。下面给出这款产品的收益函数:

其中A为投资者最初投资的初始本金。

3.内嵌彩虹期权的股权挂钩型产品

彩虹期权是指期权标的物至少是两种或两种以上的资产,其到期的收益取决于这些资产的价格表现情况,一般可分为以下几种。

1)最小值彩虹期权

这种期权的到期收益取决于产品生命周期内标的资产中表现最差的那种资产的价格。不妨设其标的物分别为资产Ai,其中i=1,2,…,n;设该产品的生命周期为T,其中T={1,2,…,t};第i种资产在时刻j时的资产价格为Sij,记标的资产i在期初的价格为Si0,标的资产的市场表现为(标的资产期末价格/标的资产期初价格-1),并规定触发事件为当所有标的资产最差的市场表现大于或等于某一特定的参数m时,期权的收益率为α,否则其收益率为β。这样,该类型的金融工具的收益函数可写为

其中K为投资者最初投资的初始本金。

2)最大值彩虹期权

这种期权的到期收益取决于产品生命周期内标的资产中表现最好的那种资产的价格。不妨设其标的物分别为资产Ai,其中i=1,2,…,n;设该产品的生命周期为T,其中T={1,2,…,t};第i种资产在时刻j时的资产价格为Sij,记标的资产i在期初的价格为Si0,并规定触发事件为当所有标的资产最好的市场表现大于或等于某一特定的参数m时,期权的收益率为α,否则其收益率为β。这样该类型的金融工具的收益函数可写为其中K为投资者最初投资的初始本金。

3)平均彩虹期权

这种类型的期权在持有到期时所获得的收益取决于其标的物市场表现的平均值。不妨设该期权挂钩了n种资产,第i种资产在时刻j时的资产价格为Si,j,其中Si0表示第i种资产在期初的价格。约定第j个观测日和第j+1个观测日之间的收益由标的资产在第j+1个观测日的收市价的平均表现而定,这样便有该期权的收益函数为

其中K为投资者最初投资的初始本金。

4)价差期权

这种期权的特殊之处在于其标的资产只有两种,它的到期收益与两种标的资产在产品生命周期内价格之间的差异相关。不妨设其两种标的资产,在观察期末的价格分别为S11和S21,在期初的价格分别是S10和S20,约定到第1种资产的市场表现超过第2种资产的市场表现时,收益率为这两者之间的差额,否则收益率恒定为t,于是该类型期权的收益函数可写为

其中K为投资者最初投资的初始本金。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。