无论是效用理论还是前景理论,都结合了人们的心理感受来探讨人们的决策行为。而这就不可避免地需要考虑人们的风险偏好。期望效用理论假定人们是“风险厌恶”的,而前景理论则认为人们在面对收益时是“风险厌恶”的,面对损失时是“风险偏好”的。然而,个体实效希望更加客观化、具体化和易量化,必然要求其需要脱离基于心理感受分析的原有框架。

对此,我们回到保险的作用本身。保险的作用是分散风险,减小个体损失。因此,我们可以认为,保险的意义在于保护生产力和生产结果,即收入能力和已有财富。对于财产保险如此,人身保险同样如此。

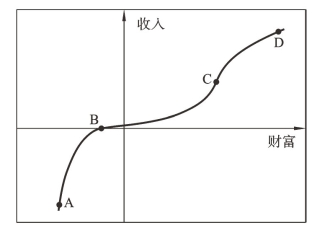

对于已有财富,其既是生产结果又是生产资料。人们通过劳动创造财富,同时也将所创造的财富投入再生产,以获得更多财富。笔者认为,就个人而言,人们所积累的财富与收入大致呈现如图13-7所示的正相关关系。

图13-7 财富-收入关系图

其中,横坐标为财富量,纵坐标为收入。纵坐标左侧代表人们处于净负债状态,且负债者需要承担相应的负债成本(利息);当负债达到一定限度,过大的负债成本(利息)将完全吞噬人们的生产结果,并且导致财富状况不断恶化并自我加速,即BA段。纵坐标的右侧代表已有财富积累,人们通常会将已有的财富用于再生产,以获得更多的财富。

在此,笔者将收入分为资本性收入(如存款利息、国债利息等)和创造性收入(如工资、投资回报等)。资本性收入与个人能力关系不大,可以用市场平均收益或无风险收益(国债收益)来表示;创造性收入则取决于个人能力,可大致分为劳动所得部分(如薪酬)和风险收益部分(比如房地产投资、企业投资等),风险收益部分既可能大赚特赚也可能大赔特赔。正常情况下,人们对财富的管理能力往往高于现有财富水平。财富积累越多的人,越容易获取有效信息,从而把握机会获得更多财富,即财富差异导致累积优势(参见第五章)。因此,人们在一定财富量之内,净收入增长的速度随着财富增长变得越来越快,即BC段。但是,由于资源是有限的,当财富总量到达一定的临界点后,创造性收入的增长率开始下降,向社会平均回报率靠拢,即CD段。

我们可以认为,在财富积累量较少的情况下,财富增长主要来源于劳动所得部分;随着财富不断积累,财富增长主要来源于风险收益部分;当财富积累量超过某临界点后,财富增长速度逐渐下降,并不断趋于社会平均回报率。当然,在现实生活中,绝大部分人都不可能到达这个临界点。

需要注意的是,突然性的财富暴涨和财富巨亏不一定导致其收入水平随之剧烈变化。比如中奖500万,由于财富管理的能力没有随着财富的暴涨而提升,中奖者往往因为并不具备驾驭巨额财富的能力而最终以悲剧结尾,故又称为“彩票诅咒”。突然性的巨额财富损失(破产)也不一定意味着从此一蹶不振。譬如一些商业人物在破产后重新东山再起。

也就是说,创造性收入与财富量往往呈现正相关关系,但是获得创造性收入的能力不能随着财富量的巨额变化而快速变化,这种能力的变化存在滞后性。

理论上,对于个人而言,C点是不容易达到的,但实际情况是,大部分人的C点却过早出现,即人们难以实现持续性的财富阶跃式增长,而更主要的是依靠劳动性收入进行财富积累(犹如一个国家掉入中等收入陷阱,参见第十六章),即没有顺利完成财富的代谢增长(参见第五章)。我们可以把这种情况归因为,获得创造性收入的能力停滞,难以进一步提升(犹如发展中国家因为第二次工业革命的失败或缺失导致掉入中等收入陷阱,参见第十六章)。

不同个体,或者同一个体的不同时期,其所对应的财富-收入关系都是不一样的。获得创造性收入的能力是内生的,需要通过学习和积累获得。因此,对于个人而言,保持学习才是王道,不必因为别人贩卖焦虑而焦虑。你做好三四月的事,八九月自有答案。当获得创造性收入的能力提升到一定水平后,即使此时没有足够的财富积累,也可以通过负债的方式来完成财富的阶跃式增长。而这,也正是无数案例已经成功验证的事实。(https://www.xing528.com)

最后,比财富和收入增长更重要的是,避免致命损失,即务必避免陷入BA段。在BA段,人们负债的成本(利息)高于获得的收入,将会使得净负债不断增加。而在这个过程中,个人的信用评级也将随着不断下降,负债利率随之升高,导致负债成本进一步升高。最终,财富状况不断加速恶化,让人深陷泥潭而无法自拔。事实上,这种危险距离我们并不远,甚至就围绕在我们身边。例如,在互联网金融兴起的背景之下,习惯了借债超前消费的年轻人往往极其容易陷入其中。而对于那些因此而陷入高利贷的人,最终迎接他们的往往是毁灭性的灾难。那些“校园贷”之类的悲剧,不就正是如此吗?

“人的一生中关键的就那么几步,特别是年轻的时候。”[20]走好了那关键的几步,人们可以实现财富的代谢增长和阶跃式增长。但是一旦走错了,则可能万劫不复。人生不易,且行且慎。

1.财富-收入关系视角下的风险损失

根据财富-收入的关系,我们可以把风险损失分为生产力损失和财富损失。财富损失则主要是使得人们的财富减少,比如医疗费用;生产力损失则是使得人们的生产力降低导致的潜在收入损失,如重大疾病、意外伤残、身故等将直接影响财富的创造能力,对于个人而言则是收入下降或者中止甚至终止。

也就是说,人们需要通过保险来实现两个目的:①避免或者减少已有财富损失,即额外费用损失;②避免或减少由未来收入构成的潜在财富的损失,即收入能力损失。

相比而言,财富积累越少,越容易诱发保险诈骗动机。而这也是保险公司在核保过程中对财务水平进行考量的原因,目的在于防范道德风险。

2.财富-收入视角下的保险分类

按照赔付性质,保险可划分为补偿型保险和给付型保险。事实上,从财富-收入关系的视角来看,这两类保险存在巨大差异。

相同的财富损失,对于穷人和富人所产生的影响并不一样。比如50万的医疗费用,对于穷人而言,不仅可能让穷人破产,还极大可能降低收入;但是对于富人,则几乎没有丝毫影响。也就是说,在相同的财富-收入函数的条件下,财富越少的人,收入也越低,对补偿型保险越有需求。因此,补偿型保险属于劣质商品或低端商品,即随着人们收入增加,需求反而下降的商品。[21]

相同的人身风险事故,所导致的隐形损失因人而异。对于给付型保险,如寿险和重疾险,一旦发生对应风险,则极大可能使得人们的收入终止(死亡、残疾)或者降低(重大疾病),其所导致的潜在收入损失则是,收入越高的人损失越大。因此,高收入人群对给付型保险的需求大于低收入人群。也就是说,给付型保险属于普通商品或高档商品,即随着人们收入增加,需求也随之增加的商品。

对于年金保险,由于其具有极强的投资理财属性,因此,年金保险的需求也会随着人们收入的增加而不断增加,即年金保险属于正常商品。尤其值得一提的是,对于财富水平越高的人,年金保险对保障类保险有着越强的替代效应。因为人身风险的结果是财务风险,而年金保险主要解决的正是财务风险。

综上所述,补偿型保险属于劣质商品,用来减少额外费用损失;给付型保险属于普通商品,用来减少收入能力损失和补偿型保险所不能完全覆盖的额外费用损失(如免赔额、免赔比例、康复费用等)。从这个角度来看,我们就容易理解为何绝大多数消费者都是喜欢购买医疗险、车险这类补偿型保险,而不喜欢购买寿险、重疾险等给付型保险。除了风险发生率和费率不同之外,还有很重要的因素是大部分人群的收入情况并不高。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。