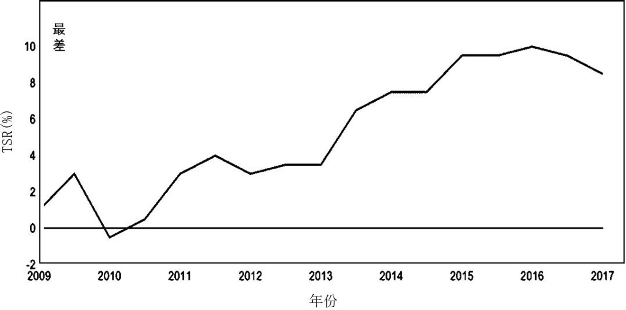

ESG理念强调投资者在做决策过程中充分考虑被投企业在环境保护、社会贡献和公司治理的表现。这三大因素深刻影响着企业是否能够可持续性地发展,即长期、健康、持续地创造价值,实现经济、社会和生态三大效益的提升。因此,ESG理念下的可持续性发展是衡量一家企业能否给投资者带来稳定的财务回报和不菲的社会价值回报的关键之一。遵循ESG理念的价值在短期内并不能完全体现,但是长期来看的确能够带来价值的增值。如图5-1所示,贝恩咨询公司曾分析过企业财务表现与ESG之间的关联。从2009年到2017年,随着时间的推移,ESG排名最靠前的公司在财务表现上与ESG排名最差的公司差异逐渐显著。企业发展的时间越长,财务差异愈加明显。因此,由于ESG与价值增值的正相关性,以及其他的积极因素,使得ESG逐渐成为全球主流投资机构所倡导和实践的原则,ESG投资也成为一种长期投资收益相对稳定、可持续性强、风险相对较低的投资方式之一。

图5-1 ESG排名最靠前与排名最靠后的公司累计表现差异

资料来源:贝恩咨询公司

与此同时,ESG的投资特征也意味着其推广和实施的难度系数较高,必须与具备类似投资周期、同样重视长期可持续发展的投资方式相匹配。在国内私募股权投资领域中,比较活跃的投资机构包括母基金(包括政府引导基金)、养老基金、保险公司、资产管理机构等。他们资金来源不一,投资策略各有侧重点,预期目标也不同。其中,母基金是这当中投资期限最长的,通常投资期可达3~5年;相比而言,资产管理公司和基金公司的投资维度仅1~3年,短期内业绩压力更大。而对于保险公司和养老金,由于其负债压力相对较大,内部的团队投资专业性也相对比较弱,很难采取投资周期更长的ESG投资策略。因而,母基金是更贴切ESG投资特征的投资方式。(https://www.xing528.com)

母基金作为被学术界认为是最好的长期投资资本,与ESG理念下的可持续性投资特点契合度极高,具体主要体现在:

(1)海外母基金的出资方多为公共养老基金、大学基金会等,国内的母基金出资方则多为政府引导基金和国有资本。这些投资机构汇集了社会或政府资产,偏好对公共社会、文化、自然环境有利的资产投资。根据国内投中研究院于2018年9月至12月间对全国具有代表性的30只政府引导基金的调研显示,93.33%的政府引导基金投资于医疗健康和TMT(科技、媒体、通信)等新兴领域,其中医疗健康项目涉及生命安全,机构在判断是否投资时,ESG相关要素是他们重要的考察因素之一。此外,全国社会保障基金作为我国“国家队”基金,其对基金投资和直接投资的严苛程度也在一定程度上反映了母基金的投资特点。社保基金在内部有专家评审委员会,会对拟投子基金围绕“投资理念、团队、流程、绩效、产品”等内容对基金管理人进行审核,一般对二级市场的考核期为三年,对一级市场则时间更长,在经过长时间的调查和了解后才会出手。因此所投的子基金和直接投资项目通常需要稳健、健康的发展,与ESG理念不谋而合。

(2)母基金投资期限较长,平均年限为10~15年,且资产流动性较差,使其更看重长期收益,因而注重投资基金和项目的长远性、稳定性,关注长期价值成长。如果母基金投资期限仅有1~2年,那么被投子基金或企业将受到短期内的资金压力,对LP的收益要求不相匹配。

(3)母基金由于多元化分散配置的特点,抗经济周期性风险能力较强,且因其资产为非上市公司股权,受公开市场证券价格波动的影响也较小,因此母基金可以真正做到可持续性的投资。

由此可见,母基金长期性的资产投资配置,高度吻合ESG可持续发展的投资要求,是倡导和实践ESG可持续发展理念的良好平台。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。