在联合国责任投资原则组织的推动下,ESG在全球得到快速发展。当前,全球范围内众多金融机构都已将ESG因素纳入自身的研究及投资决策体系中。截至2020年第一季度,全球已经有60多个国家超过3 000多家机构(包括资产所有者、投资者和中介服务机构)签署了UNPRI合作伙伴关系。近几年责任投资在全球各个地区内的资产规模呈现高速增长。如图2-1所示,从增速看,在2012—2018年间全球ESG投资资产总量的年复合增长率达到了15%以上,亚洲地区的资产规模年复合增长率甚至达到了95%以上。从绝对值上看,责任投资原则下的总资产管理规模达89万亿美元,占全球总规模的93%。其中纳入ESG因素的投资资产总量为31万亿美元,约占全球投资资产总量的33%。

在地域分布上看,欧洲和美国市场是全球责任投资的领先市场,规模约占全球责任投资的90%左右。具体而言,欧洲在全球可持续投资规模上占主导地位(12.0万亿美元),其次是美国(8.7万亿美元)、加拿大(1.1万亿美元)、澳大利亚和新西兰(0.5万亿美元)、日本(0.4万亿美元)等。

图2-1 全球ESG投资快速增长,资产规模突破31万亿美元

资料来源:安永《2019年全球资产管理行业报告》,国际可持续投资联盟(GSIA),UNPRI《2019年全球ESG报告》

从资产类别来看,全球的ESG责任投资偏好二级市场固定收益和权益资产,二者合计占比约为97%。其余资产类别,如房地产、PE/VC等资产规模占比较小。在美国责任投资中,2018年的机构投资者管理资产8.6万亿美元,个人投资者拥有3万亿美元。

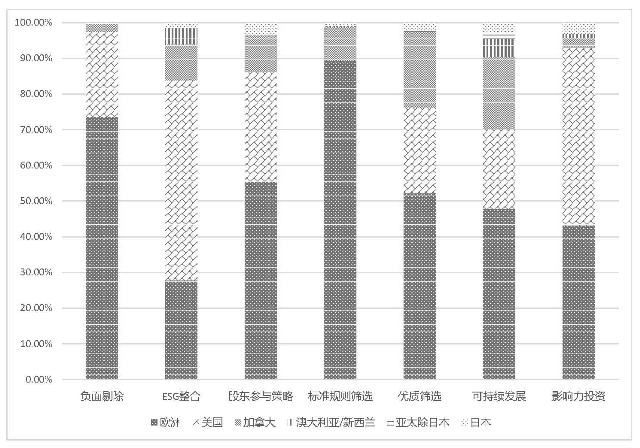

责任投资中的机构投资者,主要包括共同基金、保险公司、教育基金、慈善基金会、劳工基金等。尤其在大型和特大型退休金计划中,采用ESG投资已经变得越来越普遍。2016年,Plansponsor在固定缴款计划调查中发现,全部退休金计划中只有11.8%提供责任投资基金。在小型的退休金计划中,这一比例仅为9.0%,而在大型和特大型退休金计划中该比例则高达15.1%。此外,ESG投资着重长期价值,符合养老金等长期资本的投资理念,被加拿大养老金投资公司、日本政府退休金投资公司等许多发达国家的养老金投资所采纳。根据明晟MSCI测算,未来5年全球投资规模中将有57%受到ESG策略的驱动或影响。国际金融公司(IFC)亦要求被投资公司建立健全环境与社会风险管理体系,并定期进行ESG绩效披露。图2-2展示了全球ESG投资策略的区域资产规模分布。

(https://www.xing528.com)

(https://www.xing528.com)

图2-2 ESG投资策略的区域资产规模分布

资料来源:全球可持续投资联盟(GSIA),2018 global sustainable investment review

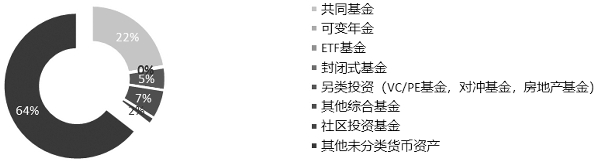

从投资者类型来看,近2.6万亿美元通过注册投资公司来管理,包括共同基金、ETFs、封闭式基金和可变年金。其中,共同基金接近2.58万亿美元,ETFs规模目前很小。近5 880亿美元通过另类投资工具管理,包括私募股权基金、风险投资基金、对冲基金和房地产基金,通过其他综合基金管理共7 530亿元。

图2-3 美国ESG投资中机构投资者类型分布

资料来源:美国可持续及责任投资论坛(USSIF)

从评价标准来看,相关指引框架和投资机制不断健全,包括全球报告倡议组织的可持续发展报告指引、国际标准化组织的ISO26000社会责任指引、联合国责任投资原则协定、环境规划署金融行动、可持续发展会计准则委员会针对不同行业制定的系列可持续会计准则等,以及CDP、气候信息披露标准委员会、金融稳定理事会气候变化相关金融信息披露工作组等组织,为促进ESG发展提供了有益助力。目前,全球有60多个国家和地区已出台了ESG信息披露的要求,以鼓励型披露为主,部分交易所强制披露ESG信息。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。