1.城镇土地使用税的概念与特点

(1)城镇土地使用税的概念

城镇土地使用税是国家在城市、县城、建制镇和工矿区范围内,对使用土地的单位和个人,以其实际占用的土地面积为计税依据,按照规定的税额计算征收的一种税。

现行城镇土地使用税法的基本规范,是1988年9月27日国务院颁布,于1988年11月 1日起施行,于2006年12月31日修改并颁布的《中华人民共和国城镇土地使用税暂行条例》(以下简称《城镇土地使用税暂行条例》)。2013年12月4日国务院第32 次常务会议又对该条

例做了部分修改(于2013年12月7日起实施)。

(2)城镇土地使用税的特点

① 对占用土地的行为征税。

土地在国外属于一种财产,但在我国,城镇土地的所有权归国家,单位和个人对占用的土地只有使用权而无所有权。因此,现行的城镇土地使用税实质上是对占用土地资源的行为征收的税,属于准财产税,而非严格意义上的财产税。

② 征税对象是土地。

我国的城镇土地归国家所有,开征城镇土地使用税,实质上是运用国家政治权力,将纳税人获取的本应属于国家的土地收益集中到国家手中。

③ 征税范围有所限定。

现行城镇土地使用税的征税范围限定为城市、县城、建制镇、工矿区的土地,上述范围之外的土地不属于城镇土地使用税的征税范围。

④ 实行差别幅度税额。

为了有利于体现国家政策,城镇土地使用税实行差别幅度税额,不同城镇使用不同税额,对同一城镇的不同地段,根据市政建设状况和经济繁荣程度等确定不同的税额负担水平。

2.城镇土地使用税纳税人

城镇土地使用税的纳税人,是指在税法规定的征税范围内使用土地的单位和个人。这里所称单位,包括国有企业、集体企业、私营企业、股份制企业、外商投资企业、外国企业以及其他企业和事业单位、社会团体、国家机关、军队以及其他单位。这里所称个人,包括个体工商户以及其他个人。

城镇土地使用税的纳税人,根据用地者的不同情况分为以下四类:

① 城镇土地使用税由拥有土地使用权的单位或个人缴纳土地使用税。

② 拥有土地使用权的纳税人不在土地所在地的,由代管人或实际使用人缴纳土地使用税。

③ 土地使用权未确定或权属纠纷未解决的,由实际使用人缴纳土地使用税。

④ 土地使用权共有的,共有各方均为纳税人,以共有各方实际使用土地的面积占总面积的比例,分别缴纳土地使用税。

3.城镇土地使用税的征税范围

城镇土地使用税的征税范围包括城市、县城、建制镇和工矿区范围内的所有土地,具体的规定如下:

① 城市是指经国务院批准设立的城市,城市土地使用税的征税范围为市区和郊区。(https://www.xing528.com)

② 县城是指县人民政府所在地,县城土地使用税的征税范围为县人民政府所在地。

③ 建制镇是指经省、自治区、直辖市人民政府批准设立的建制镇,建制镇土地使用税的征税范围为镇人民政府所在地。

④ 工矿区是指工商业比较发达,人口比较集中,符合国务院规定的建制镇标准,但尚未设立建制镇的大中型工矿企业所在地。

4.城镇土地使用税的税率

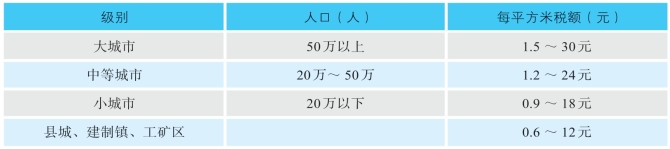

城镇土地使用税的计税依据是纳税人实际占用的土地面积,城镇土地使用税采用定额税率,即采用有幅度的差别税额,按大、中、小城市和县城、建制镇、工矿区分别规定每平方米土地使用税年应纳税额。具体的实施办法由省、自治区、直辖市人民政府制定。城镇土地使用税税率如表8-3 所示。

练习题◆单选

7.根据城镇土地使用税法律制度的规定,下列土地中,不属于城镇土地使用税征税范围的是( )。

A.城市土地

B.县城土地

C.农村土地

D.建制镇土地

表8-3 城镇土地使用税税率

5.城镇土地使用税的税收优惠

凡有下列情形之一的,免征土地使用税:

① 国家机关、人民团体、军队自用的土地,如国家机关、人民团体的办公楼用地、军队的训练场用地等。但这些单位的土地如果用于对外出租、经营,则应按规定缴纳土地使用税。

② 由国家财政部门拨付事业经费的单位自用的土地,如学校的教学楼、操场、食堂等占用的土地。

③ 宗教寺庙、公园、名胜古迹自用的土地。

但这些单位的生产、经营用地和其他用地,不属于免税范围,应按规定缴纳土地使用税,如公园、名胜古迹中附设的营业单位,如影剧院、饮食部、茶社、照相馆等使用的土地。

④ 市政街道、广场、绿化地带等公共用地。

⑤ 直接用于农、林、牧、渔业的生产用地,但不包括农副产品加工场地和生活办公用地。

⑥ 经批准开山填海整治的土地和改造的废弃土地,从使用的月份起免缴土地使用税5年至10年。

⑦ 由财政部另行规定免税的能源、交通、水利设施用地和其他用地。

此外,个人所有的居住房屋及院落用地,房产管理部门在房租调整改革前经租的居民住房用地,免税单位职工家属的宿舍用地,集体和个人举办的各类学校、医院、托儿所、幼儿园等用地免税优惠措施,由各省、自治区、直辖市税务局确定。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。