3.2.3.1 ROE分组回报率计算

根据每一个起始年份,计算每一家公司按照起始年份之后t年的平均ROE和累计回报率(不考虑分红)。若共有n年的数据样本,则得到有n-t+1个起始年份的数据。

按照起始年份,将从起始年份开始的公司数据按照ROE,从低到高分为10个投资组合,最低组Roe_low代表ROE最低10%(含负值)的股票组合,最高组Roe_high代表ROE最高10%的股票组合,Roe_2、Roe_3……Roe_8、Roe_9,代表ROE从低高分组排序建立的投资组合。在后文及相关表格中,ROE从低到高的各分组简写为:L、2、3、4、5、6、7、8、9、H。

然后再计算每一个投资组合的ROE的均值以及回报率(不考虑分红)的均值。其中回报率分为两类,一类为算数平均计算得到的回报率,记为Retx;另一类按照投资组合中的每家公司在起始年份年初的市值占该投资组合的总市值的比例作为权重,计算得到的市值加权的回报率,即Vretx。

按照每个投资组合,对所有的n-t+1个起始年份的数据进行平均,计算得到各年对每年投资组合回报率均值的再平均。

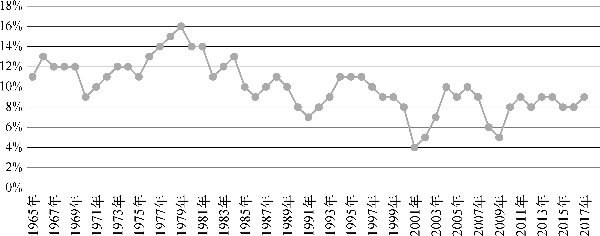

为了便于读者对样本数据的上市公司的ROE有一个直观的认识,笔者统计出了ROE长期的中位数,请参见图3-1。

图3-1 ROE中位数(1965—2017年)

3.2.3.2 PB、PE回报率计算

按照每一个起始年份,计算该年份能够存在t年的每一家公司的T年平均ROE和相应年份初的PB和PE。

再按照每个起始年份,将在该起始年份至之后T年都存在的公司按照平均ROE从高到低分为10组,并计算每个组合内的平均PB和PE值。

对单独每个组合的所有年份得到的PB和PE的平均值按照起始年份数目进行平均,求对所有起始年份的平均。另外计算最高组与最低组平均ROE的差值(记为H-L组)。

对所有组合的均值和高低组合的平均PB和PE的差值进行Newey-West调整,滞后阶数选为3。

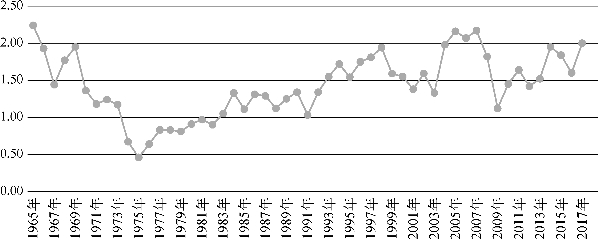

为了便于读者对样本数据的上市公司的ROE有一个直观的认识,笔者统计出了PB长期的中位数,请参见图3-2。

图3-2 PB中位数(1965—2017年)

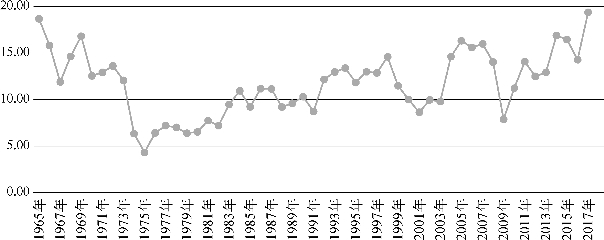

同样,笔者还统计出了PE长期的中位数,请参见图3-3。

图3-3 PE中位数(1965—2017年)

3.2.3.3 PB、PE分组回报率计算

根据每一个起始年份,计算从该年份开始的每一家公司之后t年的平均ROE和累计回报率(不考虑分红)。(https://www.xing528.com)

对以上的每一个起始年份的每一家公司,计算起始年份初(即起始年份上一年末)的PE、PB以及相对PE和PB数据。

按照平均ROE和起始年份初的PB或PE(或者相对PB和PE)分组,分组方法如下。

方法一:独立分组(independent sort),在每一个起始年份,按照平均ROE和PB(PE、相对PE、相对PB)将从该年起持续t年存在的所有公司分别均分为10组。

方法二:非独立分组(dependent sort),在每一个起始年份,按照平均ROE将从该年起持续t年存在的所有公司均分为10组,然后在每一个平均ROE的分组中再按照起始年份年初的PB(或PE、DPR)将该组合下的所有公司均分为10组。以上两种方式均得到100个投资组合。

分组回报率的计算:对于以上独立分组或非独立分组所得到100个投资组合,分别计算每个投资组合的算术平均回报率(Retx)和加权回报率(Vretx)。加权回报率的权重为每个投资组合内的公司在起始年份年初(上一年末)的市值占其所在的投资组合的总市值的比重。因此得到的数据为100个投资组合x年份数目(指可计算的起始年份的数目)。

在所划分的每个投资组合(共100个)内对所有年份求回报率的均值,并分别计算每个平均ROE的分类中高PB(或PE)和低PB(或PE)的组合的回报率之差,以及每个PB(或PE)的分类中高平均ROE和低平均ROE的组合的回报之差(表格中记为H-L)。

在计算回报率差值时,对高低组合的回报率以及回报率的差值进行Newey-West调整,滞后阶数选择为3(按照样本数,在这里就是可计算的年份的数目的1/4次方所得结果进1得到)。

计算回报率时,本书采用的是一年一年往后推移的方法,所以样本之间存在着时间序列意义上的相关性。而Newey-West方法就是用来对这种情况进行调整的。滞后阶数是Newey-West调整中的参数,它代表着本书究竟根据前面的几个数据来进行调整。而样本数的1/4次方是一种经验上的选取参数的方法。

3.2.3.4 DPR分组回报率计算

根据每一个起始年份,计算从该年份开始的每一家公司之后t年的平均ROE,累计回报率(不考虑分红)和T年DPR。

按照每个起始年份,从起始年份持续t年有数据的公司,按照平均ROE和T年DPR从高到低划分为10×10共100个投资组合,分类方法同样有两种方法:独立分组和非独立分组。

按照每个起始年份,计算每个投资组合的算数平均回报率和加权回报率的权重为每个投资组合内的公司在起始年份年初(上一年末)的市值占其所在的投资组合的总市值的比重。

计算每个投资组合的类别在数据样本中所有按照起始年份计算的回报率的均值,并分别计算每个平均ROE的分类中高DPR和低DPR的组合的回报率之差,以及每个DPR的分类中高平均ROE和低平均ROE的组合的回报之差(表格中记为H-L)。

在计算回报率差值时,对高低组合的回报率以及回报率的差值进行Newey-West调整,滞后阶数选择为3。

3.2.3.5 ROE与收益率关系的回归部分

根据每一个起始年份,计算每一家公司按照起始年份之后t年的平均ROE和累计回报率(不考虑分红)。

按照起始年份,将从起始年份开始的公司数据按照ROE从低到高分为10个投资组合。计算每一个投资组合的ROE的均值以及回报率(均不考虑分红)的均值。回报率包括算数平均计算得到的回报率,以及按照投资组合中的每家公司在起始年份年初的市值占该投资组合的总市值的比例作为权重,计算得到的市值加权的回报率。

按照起始年份,对每一个起始年份,以该起始年份的10个投资组合为样本,以每个组合的投资回报率Retx(或Vretx)对组合的平均ROE进行回归,得到回归的截距项、回归系数、R2和调整R2。

在考虑PB、PE且控制ROE的情况下分析回归关系时,本书同样按照以上的方法构造组合,并将除平均ROE之外组合的PB、PE(此处使用的不是起始年份的PB和PE,而是在考察年份区间内的平均PB和平均PE,目的是和ROE在计算方面保持逻辑的一致),分别加入回归变量,得到自变量增加的回归结果。

为了便于读者对样本数据的上市公司的ROE、PB、PE、DPR四因素有一个直观的认识,笔者统计出了附表2,展示了全部样本区间内股票数据的统计量。对每一年t,计算各变量分布的均值(Mean)、标准偏差(Std)、偏度(Skew)、峰度(Kurt),百分之五分位数(P5)、四分之一分位数(P25)、中位数(Median),四分之三分位数(P75)和百分之九十五分位数(P95),详见附表2。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。