财务综合分析的方法主要有两种:杜邦分析法和沃尔比重评分法。

1.杜邦分析法

这种分析方法首先由美国杜邦公司的经理创立并首先在杜邦公司成功运用,故称之为杜邦系统(Du-Pont System),它是通过利用财务指标间的内在联系,对企业综合经营理财能力及经济效益进行系统分析评价的方法。其基本原理是将财务指标作为一个系统,将财务分析与评价作为一个系统工程,全面评价企业的偿债能力、营运能力、盈利能力及其相互之间的关系,在全面财务分析的基础上进行全面财务评价,使评价者对公司的财务状况有深入的认识并进行有效的财务决策。

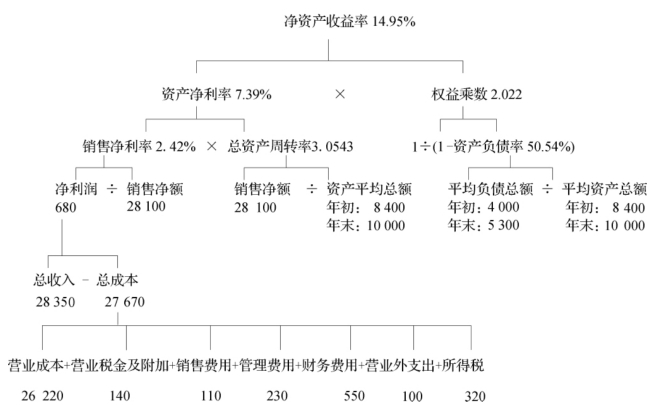

根据表3-1和3-2中的资料,可做出XYZ公司的杜邦财务分析基本结构图,如图3-1所示(下图中数据计算如果用到时点指标的话,均采用了均值)。

图3-1 XYZ公司20×4年度杜邦分析图

在杜邦分析图中,净资产收益率反映所有者投入资本的获利能力,它是一个综合性最强、最具代表性的指标,是杜邦系统的核心。财务管理的主要目标之一就是使所有者财富最大化,净资产收益率正是反映了所有者投入资金的获利能力,这一比率可以反映出企业筹资、投资、资产营运等各种经营活动的效率。该指标的高低取决于资产净利率与权益乘数。资产净利率反映了企业生产经营活动的效率,权益乘数反映了企业资金来源结构。

资产净利率是销售净利率与总资产周转率的乘积。因此可以从销售与资产管理两方面来分析。销售净利率实际上反映了企业的净利润与销售收入的关系,销售收入增加会导致企业的净利润增加,但是如果想提高销售净利率,必须一方面提高销售收入,另一方面降低各种成本费用。这里可以看到,提高销售收入具有特殊的意义,因为它不仅可以使企业净利润增长,也会提高总资产周转率,这样自然会使资产报酬率升高。

权益乘数主要受资产负债率的影响。负债比率大,权益乘数就高,说明企业有较高的负债程度,给企业带来了较多的杠杆利益,同时也给企业带来了较多的风险。企业既要充分有效地利用全部资产,提高资产利用效率,又要妥善安排资金结构。

销售净利率是净利润与销售收入之比,它是反映企业盈利能力的重要指标。提高这一比率的途径有扩大销售收入和降低成本费用等。

资产周转率是销售收入净额与资产平均总额之比,是反映企业运用资产以产生销售收入能力的指标。对于资产周转,除了对资产构成部分从总占有量上是否合理进行分析外,还可通过流动资产周转率、存货周转率、应收账款周转率等有关资产使用效率的分析,以判明影响资产周转的主要问题所在。

杜邦系统也可以分析企业成本费用的结构是否合理,这样有利于进行成本费用分析,加强成本控制。尤其应该分析企业净利润与利息费用的结构是否合理,如果企业所承担的利息费用太多,就应该考虑企业的权益乘数或负债利率是否合理,不合理的筹资结构当然会影响到企业所有者的收益。

在资产方面,应该分析流动资产与非流动资产的结构是否合理。资产的流动性体现了企业的偿债能力,也关系到企业的获利能力。如果流动资产中货币资金占的比重过大,就应该分析企业是否有现金闲置现象,现金持有量是否合理,因为过量的现金会影响企业的获利能力;如果流动资产中存货或应收账款过多,就应该分析企业的存货周转率与应收账款周转率如何。

杜邦财务指标体系的作用在于解释指标变动的原因和变动趋势。通过自上而下的分析、对指标的层层分解来揭示出企业各项指标间的结构关系,查明各主要指标的影响因素,为决策者优化经营理财状况、提高企业经营效率提供思路。

假设前例中XYZ公司第二年的净资产收益率下降了,有关数据如下:

净资产收益率=资产净利率×权益乘数

第一年:14.95%=7.39%×2.02

第二年:12.12%=6%×2.02

通过分解可以看出,净资产收益率的下降不在于资本结构改变(权益乘数没变),而是资产利用或成本控制发生了问题,造成了净资产收益率的下降。

这种分解可以在任何层次上进行,如可以对资产净利率进一步分解如下:

资产净利率=销售净利率×总资产周转率(https://www.xing528.com)

第一年:7.39%=2.42%×3.0543

第二年:6%=3%×2

通过分解可以看出,资产使用效率提高了,但由此带来的收益不足以弥补销售利润率下降造成的损失。而销售净利率下降的原因可能是由于售价太低、成本太高或费用过大,需进一步通过分解指标来揭示。

2.沃尔比重评分法

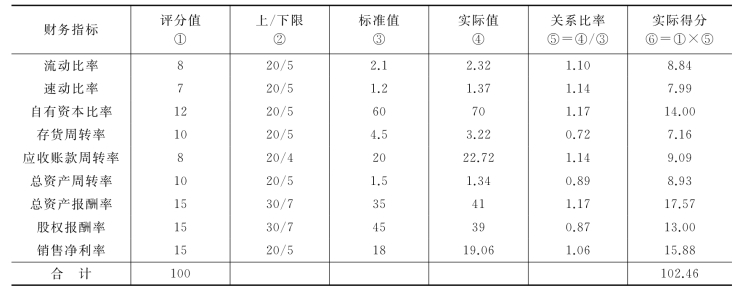

1928年,亚历山大·沃尔所著的《信用晴雨表研究》和《财务报表比率分析》中提出了信用能力指数的概念。他选择了若干个财务指标,分别给定各指标的比重,然后确定标准比率(以行业平均数为基础),将实际比率与标准比率相比得出相对比率,将此相对比率与各指标比重相乘得出总评分,以此来评价企业的财务状况。

采用沃尔比重评分法进行企业财务状况的综合分析的一般步骤如下:

(1)选择评价指标。财务指标的选择要满足三个要求:

①分析指标应尽可能全面,采用的指标越多,分析的结果越接近现实,比如反映企业的偿债能力、营运能力和获利能力的三大类财务比率都应当包括在内;

②分析指标应具有代表性,即要选择能够说明问题的财务比率;

③具有变化方向的一致性,即当财务比率增大时,表示财务状况的改善;反之,当财务比率减少时,表示财务状况的恶化。

(2)给各项财务指标赋予权重。各项财务比率的标准评分值之和应等于100分。各项财务指标评分值的确定是沃尔比重评分法的一个重点,它直接影响到对企业财务状况的评分多少。

(3)确定各项财务指标评分值的上限和下限,即最高评分值和最低评分值。这主要是为避免个别财务指标的异常给总分带来不合理的影响。

(4)确定各项财务指标的标准值。财务指标的标准值是指各项财务指标在本企业现时条件下最理想的数值,亦即最优值。财务指标的标准值通常通过参照同行业的平均水平并进行调整后确定。

(5)计算企业在一定时期各项财务指标的实际值。

(6)计算出各项财务指标的实际值与标准值的比率,即关系比率。

(7)计算出各项财务指标的实际得分。各项财务指标的实际得分是关系比率与标准评分值的乘积,每项财务指标的得分都不得超过上限和下限,各项财务指标实际得分的合计数就是企业财务状况的综合得分。企业财务状况的综合得分就反映了企业综合财务状况的好坏。如果综合得分等于或接近于100分,说明企业财务状况良好;如果综合得分大于100分很多,说明企业财务状况很理想;如果综合得分小于100分很多,就说明企业财务状况很差。

下面我们以某企业20×4年度报告为例,说明沃尔比重评分法的具体应用,详见表3-7。

根据表3-7的综合分析,该企业财务状况综合得分为102.46,略大于100分,说明该企业的财务状况良好。

表3-7 某企业20×4年度沃尔比重评分表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。