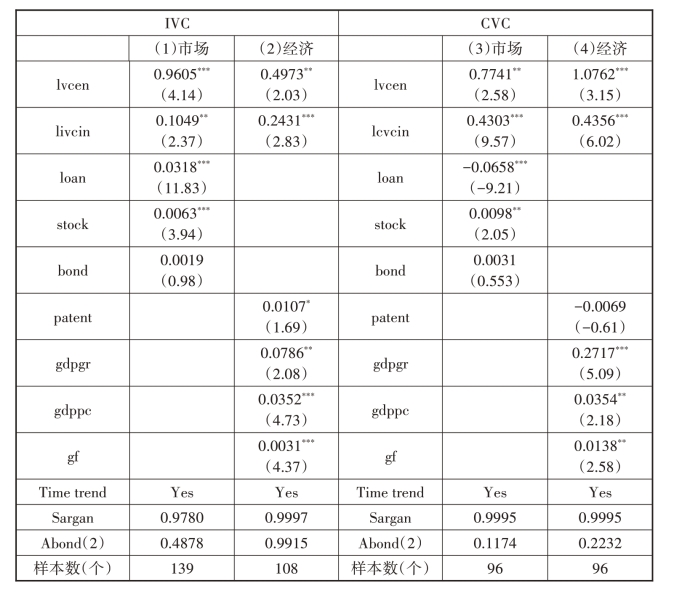

使用系统广义矩法对CD形式的匹配方程[方程(6)]进行估计,并分别检验市场和宏观两类控制变量对于最终匹配的影响,结果如表5.3所示。

(1)匹配系数分析

从表5.3的匹配系数可以看出,系数显著为正且绝对值小于1[方程(4)除外,潜在企业家数对成功匹配数量的影响系数为1.0762,大于1],基本能证明假设1中的拥挤效应成立。四个方程中,潜在企业家数对于成功匹配规模的影响明显大于基金数量对匹配的影响。以方程(1)为例,潜在创新企业数量变动1%,会使得成功匹配数量变动0.9605%,而IVC基金数量变动1%,仅能使成功匹配规模变动0.1049%。说明市场中风投资金相对充裕,更缺乏的是优质项目和企业。

(2)影响因素分析

①市场层面

作为经济的晴雨表,股市的繁荣与宏观经济的发展息息相关。可以看出,股票市场的行情对CVC和IVC的成功投资有显著的提升作用,说明股市的繁荣给了企业更多的上市机会,也意味着私募股权基金有更多的IPO退出渠道,有利于促进匹配的成功,印证了假设3。再看系数的大小,CVC为0.0098,高于IVC的0.0063,说明CVC受到股市的影响更大,因而更具有波动性,印证了假设4。债市同样具有正向影响,但影响程度低且都不显著。这或许与我国企业债券融资规模小,发展不成熟有关。且由于本文选取的样本是初创期企业,多数还不具备发债的能力和条件,因此债券市场对于私募股权基金和初创期的高技术企业搜寻匹配不具有重要影响。

表5.3 匹配系数及影响因素测算结果(https://www.xing528.com)

注:(1)***、**、*分别代表在1%、5%、10%假设水平上显著;(2)估计系数括号内为z值;(3)Sargan检验和Abond(2)检验给出的是统计量的P值;(4)回归结果省略了常数项。

有趣的是,实证结果显示,企业在信贷市场的融资规模对于IVC和CVC的搜寻匹配有截然相反的显著影响。对IVC而言,企业从信贷市场融到的钱越多,或者银行对企业的贷款支持力度越大,资本家与企业家的匹配效率越高。这与假设2相符。而对CVC而言,信贷的影响却与IVC完全相反,与假设2相背离。可能的解释是,企业在发展早期,受银行信贷配给的限制,会寻求CVC资金的支持。但由于CVC基金是大型企业集团获取外部新技术,增强自身创新实力的渠道,培育良好的企业最终会被母公司兼并或收购。对于创业家来说,并购意味着对企业控制权的丧失。即使最终不被并购,如果创业企业与母公司生产相似的竞争性产品,日后发展中会受到母公司的竞争和威胁。因此,为了避免这些情况的发生,一旦创业家能够从银行等金融机构获得足够的信贷资金,就会寻求与CVC基金的脱离。

从影响程度来看,信贷市场对匹配的影响程度最大,其次为股市,最后为债市。换句话说,当前对私募投资的匹配影响最大的是货币市场(IVC为3.18%,CVC为6.58%),影响程度甚至远超资本市场(IVC为0.82%,CVC为1.29%)。说明银行信贷仍是企业融资结构里最核心的部分,特别是初创期的企业,融资渠道单一,过度依赖信贷资金支持,资本市场融资匮乏。即便是直接融资形式的私募股权基金,仍显著地受到银行信贷的影响。此外,从比较优势角度来看,CVC受货币市场的影响更大,而IVC受资本市场的影响更大。货币市场的融资规模每增长1%,CVC的匹配效率提升0.0658%,IVC提升0.0318%。资本市场的融资规模每增长1%,CVC的匹配效率提升0.0129%,IVC提升0.0082%。这或许与两类基金的投资策略及主要退出渠道不同有关。前者更偏向战略层面寻求母公司并购退出,对于股票市场的依赖较小;后者更偏向盈利层面寻求IPO退出,股市好意味着IPO退出便利,能更加激发私募投资的热情。

②宏观环境层面

从GDP增长率的系数看,无论是IVC还是CVC,对匹配均具有正向影响,不过CVC的影响程度达到0.2717,远高于IVC的0.0786。即GDP每增长1%,CVC的匹配成功数量增加0.2717%。这一结果印证了假设4,即CVC比IVC表现出更典型的顺周期特性。人均GDP对两者的影响程度相当,基本都在0.0353左右。说明考虑了地区人数后,一定程度削弱了CVC的强顺周期波动性。专利数反映了地区的创新程度。从实证结果看,地区创新程度与IVC的匹配成功率成正相关关系,专利数每增加1%,IVC成功匹配的数量增加0.0107%。这或许与IVC的逐利特性有关,高科技企业向来是IVC关注的对象,创新程度高的地区意味着有更多优质的潜在企业可供IVC选择,因此有利于匹配的提升。而对于CVC,地区的创新程度与匹配呈反向关系,但是统计上不显著。用政府引导基金的规模来反映地方政府对私募股权发展的支持态度。IVC为0.0031,CVC为0.0138,印证了假设5的成立。政府引导基金多带有明确的政策导向,且参与的社会资本多是大型企业和集团。绝大多数采用设立子基金跟投的模式。为扶持本地区产业的发展,往往具有明确的投向限制,多投资战略新兴产业、战略主导产业和行业龙头企业。从这些特点来看,引导基金与大企业的结合更加密切,因而对于CVC的影响程度更大。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。