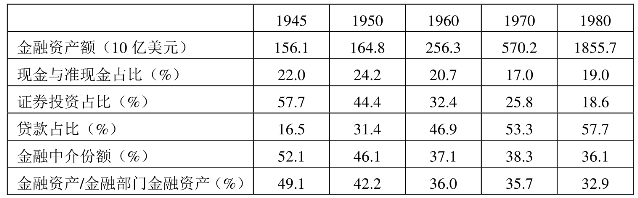

美国银行业的金融资产在1945~1980年增长较快,由1561亿美元增加到18557亿美元,增幅达9倍多。不过商业银行在美国信贷市场中的重要性却有比较大幅度的下降,其金融中介的份额(商业银行在金融部门所持有信贷资产中占的比例)在战后的前十几年里急剧下降,由1945年的52%下降到1960年的37%,之后相对稳定,1980年为36%。这种变化主要是由于其他非银行金融机构的兴起蚕食了商业银行的份额(详见下文有关部分)。美国商业银行金融资产大幅度增长的同时,其构成发生了比较显著的变化,突出表现在证券投资的占比大幅度下降,而贷款在金融资产中的占比显著上升。

表13-2 美国商业银行的资产,1945~1980年

资料来源:Federal Reserve, Flow of Funds Accounts of the United States: Annual Flows and Outstandings.

第二次世界大战结束时,美国商业银行资产组合的范围非常狭窄。1940~1945年商业银行购买了美国联邦政府所发行巨额债券的近40%,使其资产组合中证券投资的比例非常之高,1945年末达到58%,其中国债占93%;而收益相对更高的贷款资产占比相对较低。1945年后,随着联邦政府逐步减少债务和非政府部门的借款需求上升,商业银行逐步开始扩大放贷业务。在战后初期,银行对于放贷仍然很谨慎,认为好借款人自然会去找好银行。随着新一代贷款官(loan officier)逐步取代深受大萧条时期银行业危机打击的银行家,风险管理取代了风险规避,积极的贷款发起与贷款营销再次风行,银行寻找借款人并设计能使贷款顺利获批的金融安排。商业银行贷款量迅猛增长,在商业银行金融资产中的占比大幅度提高,到1980年已达到58%。与之相应,证券投资的占比则持续下降。

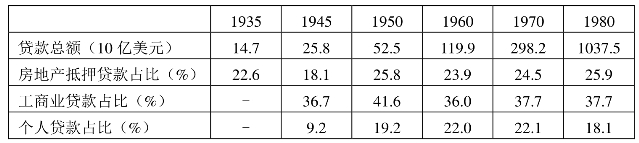

在商业银行贷款的增长中,一个突出的现象是消费者信贷在银行贷款中的重要性有很大提高。第二次世界大战期间,为保证政府融资需要,各种消费者贷款受到严格控制,其规模较战前有相当幅度的下降。战争结束后,消费者贷款较高的收益率吸引大多数商业银行积极开展这项业务。在为耐用消费品购置融资中,银行倾向于向风险较低的融资放贷,经常是期限比较短,而且要求的首付比金融公司和消费者金融公司等其他消费者信贷机构多。花旗银行的消费者信贷业务非常突出,消费者贷款在其总贷款余额中的比例在1972年已经达到12%,1980年超过19%。花旗银行的消费者贷款有些是由其小额贷款公司、信用卡子公司或其海外金融公司发放,到20世纪70年代末每4个美国家庭就有1个与花旗银行有业务往来,花旗银行已经成为最大的银行信用卡发行商以及领先的住房抵押贷款发起人。1984年接任花旗首席执行官的约翰·里德(John Reed)就来自其消费者银行事业部,他是花旗大举扩张消费者信贷业务的主要倡导者。

表13-3 美国商业银行的证券投资,1945~1980年

资料来源:Federal Reserve, Flow of Funds Accounts of the United States: Annual Flows and Outstandings.

信用卡是战后发展起来的一种重要的消费者银行服务形式。1951年富兰克林国民银行(Franklin National Bank)引入银行信用卡,一些大银行在20世纪50年代后期才引入信用卡。信用卡大规模的发展始于1966年。美洲银行首次将信用卡的使用扩大到外地,1959年在全加州推广其信用卡,1966年其“美银卡”(Bank Americard)走向全国,并在1977年更名为“维萨”(Visa)。1966年14家纽约的银行组织了一个区域性计划,名为“银行间卡”(Interbank Card),1967年与另一个集团合并组成“Master Charge”(后来的“万事达卡”,Mastercard)组织。到1976年发行美银卡的银行也被允许发行“Master Charge”卡。20世纪70年代末维萨收购了万事达卡,当时约40%的美国家庭有至少一张银行信用卡。

在商业银行消费者信贷迅速发展的形势下,国会也越来越关注其发展中的消费者保护问题。1968年通过的《放贷真实性法案》(The Truth in Lending Act)要保证银行以有意义的方式向消费者披露信贷条件,确立了披露消费者信贷利率或收费的统一方式。国会若干年后又通过《公平信贷报告法案》(Fair Lending Report Act),以保证银行与信贷机构在发放消费者信贷中正确使用信用报告,使消费者能够审查所填报文件的内容并纠正不准确之处。1974年通过的《平等信贷机会法案》禁止放贷中的性别或婚姻状况歧视,以后又扩大到禁止种族、宗教和原国籍歧视。1977年国会通过的《公平债务收集做法法案》(Fair Debt Collection Practices Act),意在防范收集债务中的骚扰和舞弊行为;同年通过的《社区再投资法案》(Community Reinvestment Act)要求银行满足其社区内少数民族的信贷需要,银行拒绝向少数民族人士提供信贷要被罚款。1978年的《金融隐私权利法案》(Financial Privacy Act)限制联邦政府机构获得个人金融记录的权力,如果政府要获得客户账户的信息,银行要通知客户。美国证券交易委员会曾违犯了这个法令,它在调查涉嫌操纵白银市场的亨特(Hunt)家族时,不恰当地获得了该家族中正在接受调查的成员的银行记录。以后的反洗钱立法限制银行告知客户政府在检查其账户,使这项法案的效力大为削弱。

表13-4 美国商业银行的贷款结构,1945~1980年

(https://www.xing528.com)

(https://www.xing528.com)

资料来源:FDIC.

长期以来,美国商业银行的负债几乎完全是由存款构成,发放贷款所需资金几乎完全由吸收的存款提供。银行业立法禁止向活期存款支付利息的规定曾在战后相当长时期里为商业银行带来了廉价的资金来源,不过越来越多的银行客户将资金转移到储蓄贷款协会开立的能获得利息的活期存款账户,或者购买各种债券,活期存款在银行负债中的比例不断下降。为应对资金压力,向规模日益膨胀的贷款和范围不断扩大的业务提供资金,银行要通过金融创新与负债管理开辟新的资金来源。

一个重要的创新是发行大额可转让存单(negotiable certificate of deposits,简称CDs)。该存单首先由花旗银行于1961年1月发行,面额10万美元。花旗银行与纽约贴现公司(New York Discount Company)磋商安排了CDs的交易市场,购买者可在任何时间在公开市场中卖出可转让CDs。这使大银行的债务成为一种可交易的工具,因此吸引了许多非金融公司成为CDs的主要持有者。花旗银行推出这一创新后,其他的大银行也纷纷效仿,大额可转让存单的规模到1966年8月就猛增到186亿美元,增加了银行的定期存款资金。1975年花旗银行在CDs市场中的份额占60%,由于越来越多的银行发行CDs,其份额到1980年已经下降到不足33%。

货币市场共同基金(Money Market Mutual Funds)是商业银行的另一个创新,于1971年出现,用以规避Q条例对存款利率的限制。它既提供市场收益率又能像活期存款那样随时支取和开立支票,其发明和成功主要是由于Q条例对银行存款利率施加的上限在当时已低于市场利率。货币市场共同基金将投资者的资金投资于各种短期工具如商业票据、国库券、大额可转让定期存单等,其流动性强,投资者既能够迅速地将其货币市场基金份额赎回变现,又能够获得货币市场利率,而资金放在银行里只能得到很少利息或根本没有利息。储备基金(Reserve Fund)是第一家货币市场基金,很短时间里其资产就超过1亿美元。许多共同基金管理公司如审慎(Fidelity)和德雷福斯(Dreyfus)也成立了自己的货币市场基金。美林的货币市场基金“美林现成资产信托”(Merrill Lynch Ready Assets Trust)于1975年启动,到1979年时资产额已达到70亿美元。货币市场基金也提供其他的方便,比如直接将其工资支票变为存款并自动支付账单。特别流行的是1977年引入的“美林现金管理账户”(Merrill Lynch Cash Management Account),它将客户的证券账户与美林货币市场基金联结,客户能够根据信用余额开立支票。1976年6月货币市场基金仅持有30亿美元的资产,到1980年已经达到800亿美元,货币市场基金成为美国最流行的投资品种之一。

这一时期还有一个金融创新是麻省消费者储蓄银行(Consumer Saving Bank)1972年创造的可转让支付命令(negotiable order of withdrawal,简称NOW)账户。从法律意义上讲NOW是一种储蓄账户,但可以用外观与功能都与支票相似的汇票进行支付提取。NOW账户对货币市场基金略有一点优势,该账户的投资者仍然是银行的存款人,能够得到联邦存款保险的保护,而证券投资者保护公司(Security Investors Protection Corporation)只保护由于经纪-交易商破产而造成的投资者损失,不保护货币市场基金的投资损失。由于利率上限以及对支票账户中持有资金支付利息的禁令,NOW最初在多数州都不能运营。1973年NOW开始在麻萨诸塞州和新罕普什尔两个州获准经营,纽约州1978年批准NOW经营,1980年国会才允许国民银行提供NOW账户。

针对存款资金的不足,一些大银行开始进行负债管理,使用多种新设计的信用工具或以新的方式使用老的工具,积极在国内和国际货币市场上争取资金。以这种方式筹集的资金又被称为有管理负债(managed liabilities),主要内容包括:大额定期存款、附属票据(subordinated notes)、回购协议、联邦基金及其他多种借款。

1964年末,摩根担保信托公司宣布它要借取联邦基金作为一种长期的资源使用,而不仅仅是作为准备金调节的临时工具。自那时起,联邦基金利率就几乎是一直高于联储贴现率。1955年联邦基金业务的日均规模不到20亿美元,到20世纪60年代末已达到140亿~180亿美元,到70年代末已经接近千亿美元。

回购协议(repurchase agreement)是在卖出国债与联邦机构证券(federal agency securities)的同时承诺在未来某时期(经常是第二天)按确定的价格买回这些证券。回购协议最初是债券交易商用于为其存货融资,在20世纪60年代发展成银行管理头寸的常用工具。从借款机构方面看,联邦基金和回购协议相似,后者由于是有担保贷款,利率略低一些。到20世纪70年代,回购协议也成为美国商业银行比较重要的短期资金来源。

负债管理使商业银行的快速扩张成为可能。1967~1979年宾西法尼亚第一银行(First Bank of Pennsylvania)用货币市场借款为其生息资产增量的90%以上提供资金,20世纪70年代大通曼哈顿银行几乎85%的可用资金都来源于这里,花旗银行在1974年就发行了6.5亿美元的浮动利率票据以筹集资金。负债管理主导着20世纪60~70年代银行家的经营思维,使借款在商业银行负债中的比例迅速提高(见表13-5)。不过,这种经营方式经常是借短放长,提高了银行的利率风险,银行也开始成立内部委员会管理短期借款利率与长期贷款利率之间的缺口。

表13-5 美国商业银行的负债结构,1945~1980年

资料来源:FDIC.

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。