20世纪50年代末和60年代初欧洲市场(Euromarkets)兴起,先是欧洲美元(Eurodollar)市场,然后是欧洲债券(Eurobonds)和欧洲信贷(Eurocredit)市场,这代表着国际金融发展历史的一个转折点。这个市场作为真正的国际性资本市场,为国际资本流动提供了新的推动力量。伦敦城也藉欧洲市场的发展走上重生复兴之路。

(一)欧洲货币市场的兴起与发展

1.欧洲美元的兴起

欧洲美元是在美国以外持有的美元,不受美国金融管制措施的约束。其起源可追溯到20世纪50年代初,当时由于各种原因在欧洲尤其是伦敦的银行积累了大量的美元存款,前苏联和东欧国家担心由于国际紧张局势升级其国外资产会被美国冻结,就将其美元标价的资产存到欧洲。第一笔这种类型的存款据说是在巴黎由一家前苏联银行(Banque commerciale pour l’Europe du Nord)做的,其电传地址是Eurobank,从此这样的美元就被称为欧洲美元。这类美元的主要来源是美国跨国公司的海外投资与利润、美国的对外援助和海外军事开支,以及美国不断增加的贸易收支赤字。此外,美元流入欧洲也是美国政府实施Q条例的结果。该条例规定了美国银行对存款支付利率的上限,而伦敦的银行能够支付更高的利率,特别是当时英国的利率比较高,伦敦的银行就努力将这些资金吸引到那里,然后再用于各种国内和国际经营。

第一家利用这个机会引入这种创新的银行是米德兰银行。1955年6月,它为30天美元标价存款给出1.875%的利率,而美国能给出的最高利率是1%。由于米德兰银行实际上需要增加英镑存款,它就把这些资金投入国内使用,卖出美元换英镑,然后在远期市场再买入美元,交易都是按低于英格兰银行贴现率的利率进行,可以说米德兰银行的创新是从利率套利开始的。另外,当时英国政府禁止用英镑为第三国贸易融资以抵御1957年不断加剧的英镑贬值压力,这导致不愿失去客户的伦敦城银行家使用美元来代替,同时克莱沃特、华宝等商人银行以及海外银行倡议在伦敦城所进行的某些国际交易中用美元代替英镑。

2.欧洲债券发行

欧洲美元市场迅速催生了欧洲债券市场。将欧洲美元不仅用于银行贷款而且用于在伦敦而非纽约发行美元标价债券,很快就在伦敦城银行家的心目中形成一种业务概念。当时在美国进行的外国证券发行几乎引不起美国公众的任何兴趣,而且证券承销中美国机构所得收益远高于欧洲的机构,而且欧洲的机构经常要负责向其客户销售证券。因此,在伦敦进行美元标价债券发行的时机非常有利,这也是伦敦城具有历史积淀的专长。英格兰银行于1962年7月同意在伦敦进行欧洲债券发行,很快华宝银行就于1963年1月与意大利的一家公司(Autostrade Italiane)达成协议,发行1500万美元债券,期限6年以上,年利率为5.5%,1963年7月1日开始发行,成为第一只欧洲债券。这笔发行虽然达成协议最早,但正式发行还不是最早的。1963年5月中旬,另一家伦敦城商人银行蒙塔古银行(Samuel Montagu)就已经成功地以5%的年利率为比利时政府募集了2000万美元的债券,由于所发行债券由银行联合体以平价购买而没有向公众发行,所以就没有引起太多的注意。

美国从1963年7月18日开始实行利息平衡税(Interest Equalization Tax),这是对在美国进行的外国发行征收的一种税,意在通过增加外国债券在美国发行的成本控制美国的资本输出,但客观上使欧洲债券更有吸引力。美国的这项措施启动5年后,欧洲债券发行已经达到每年40亿美元,赶上了通常的外国债券发行量。欧洲债券相对于通常的外国债券具有多方面的优势:对于借款人,由于不属于任何具体国家管辖,发行说明书和信息披露要求不严格;对于投资者,在20世纪60年代主要是个人,它是向持有人发行,因此是匿名的而且免除预扣税,对于那些有保密要求的投资者如瑞士银行的客户特别的方便;对于负责发行的银行,佣金结构简便、稳定,佣金总额为发行额的2.5%,其中牵头行0.5%、承销行0.5%、公众募集行1.5%,一家银行很容易就能够获得三种类型的收入。

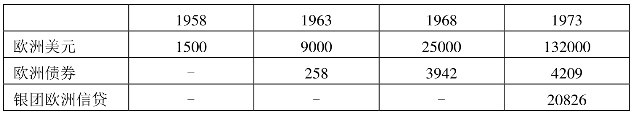

表7-1 欧洲市场的发展,1958~1973年(百万美元)

资料来源:OECD, International Capital Markets Statistics, 1950~1995, Paris, 1996.

由于美国以外美元存款的积累以及纽约债券市场对外国发行人的限制,欧洲债券市场在20世纪60年代快速成长。但是这些早期的欧洲债券缺少一个正规的市场,其天然的家应该是伦敦证券交易所,但伦敦证券交易所担心欧洲债券交易会损害其核心的英国公司股票业务从而对自己的会员不利,拒绝改变其收费率和程序以适应这个新市场。由于基本相同的原因,欧洲各成型的交易所都不愿意为这类债券提供一个交易场所:政府不愿意本国证券市场接待为逃避税收和管制而设计出来的金融工具。结果,早期的欧洲债券经常是一直持有至到期,几乎没有一个市场。这种局面限制了其作为金融机构投资工具的吸引力,因为金融机构希望能够即时地以主导的市场价格最方便地买卖一定数量的证券,而且不会引起市场价格大的变化。为达此目的,欧洲债券需要建立起自己的市场。这个过程在20世纪60年代逐步发生,伦敦的银行越来越多地在它们之间通过电话交易欧洲债券,形成了一个场外交易市场。由于使用的是美元,所以这种交易方式就在美国之外创造了一个美元债券市场,其深度能够与美国债券市场相媲美。这不仅吸引了欧洲有资金要投资的机构,而且美国的借款人也愿意用它来获取低成本的融资。1969年欧洲债券的交易商成立了国际债券交易商协会(Association of International Bond Dealers),这是欧洲债券市场的自律监管性机构,主要由来自世界各地的银行组成。欧洲债券的交易商还在1968年建立了欧洲清算所(Euroclear),1970年建立了另一个清算所塞德尔(Cedel),逐步解决了欧洲债券二级市场中转让与交易对手风险问题。

3.欧洲信贷

欧洲信贷从20世纪60年代发展起来,主要是3~10年期的中长期信贷,介于构成欧洲货币(Eurocurrency)市场主体的短期银行间信贷、存款与长期的欧洲债券之间。一般是按浮动利率发放,由借款人承担利率波动的风险,而借款人则认为这是一个比债券发行更灵活的资金筹集来源。(https://www.xing528.com)

中长期欧洲信贷随着1966年5月第一张欧洲美元大额定期存单的发行而开始,大额定期存单(CDs)是由花旗银行引入到伦敦的。到20世纪60年代末,出于对欧洲信贷的需求不断增长以及所要求贷款金额的规模越来越大,银行开始组织银团贷款。第一批银团欧洲信贷中有:伦敦-南美银行(Bank of London and South America)于1968年6月组织的1500万美元贷款,莱曼兄弟和银行家信托组织的1亿美元奥地利贷款。欧洲信贷从1968年的仅仅20亿美元迅速膨胀到1973年的超过200亿美元,是欧洲债券的4倍。从这个方面讲,是欧洲信贷或银团欧洲信贷而不是欧洲债券代表着20世纪70年代主要的金融创新。

(二)伦敦城的重生

欧洲市场在伦敦的兴起,为伦敦再次成为世界顶级国际金融中心提供了难得的机遇;而欧洲市场之所以能落户伦敦并迅速发展壮大,则是基于伦敦悠久的金融传统、英国货币当局开放的胸怀。

虽然伦敦城在第二次世界大战中受到严重破坏,但伦敦银行家丰富的国际金融专业经验、长期以来形成的完整高效的运行机制以及近13万各类专业人才仍然存在于泰晤士两岸。战争结束之际,米德兰银行仍然是世界最大的银行,虽然英国三大银行的规模在20世纪50年代被美国的三大银行超过,但直到60年代仍然远远领先于欧洲大陆国家的大银行。

伦敦城具有独特的国际银行业网络。英国海外银行的分支数量持续增长,由1938年的2315家增加到1955年的3612家,其中3/4以上是在澳大利亚、新西兰和南非,其余的主要是在亚洲、拉丁美洲和非洲。英国顶级的跨国银行巴克莱DCO在1955年有997个外国分支,比美国花旗银行的55家多得多。而且1955年有69家外国银行在伦敦设有经营机构,比其他国际金融中心多得多。其国际金融联系网络依然庞大而紧密。

表7-2 世界主要商业银行的资产规模,1953~1960年(百万美元)

资料来源:M. Baker and M. Collins, “London as an International Banking Center, 1950~

1980”, in Bussiere E. and Cassis Y. (eds.), London and Paris as International Financial Centers in the Twentieth, Oxford 2005.

战后伦敦城在国际贸易融资领域依然保持着优越性。这主要是由于伦敦城的传统以及这么一个事实:虽然战后国际货币体系中是美元霸权,但是在国际贸易中仍然是英镑主导,在若干伦敦城已经领先了一个多世纪的大宗商品市场中也是如此。这些市场在大战期间关闭,战争结束后就立即或很快又开张了,如1946年重开的橡胶市场,1949年的锡市场,1951年的可可市场,1952年的铅市场,1953年的锌、铜和羊毛市场以及1958年的咖啡市场。由于这些市场的交易不受外汇管制的影响,其影响力得到了部分恢复。如1954年重开的伦敦黄金市场迅速超过纽约和苏黎士,这比其他任何市场都更能象征着伦敦持久的国际影响。当然,这些市场的经营受到许多国家政府对原材料自由贸易所施加限制的影响,无需这种交易市场就能运作的大型垂直一体化集团的建立也对其有冲击,来自出产国和其他金融中心的竞争也日益激烈。

在国际层面,伦敦城在保险领域还保持着强势地位,尤其是与纽约相比。在英国支付的保费中有一半以上来自国外。劳艾德银行继续保持着主导地位,尤其是在美国的再保险领域,这使美国成为该领域最大的海外市场。

伦敦所失去的领地是外国证券发行。20世纪20年代末年均外国贷款发行量超过1.5亿英镑,1933~1938年下降到3100万英镑,1945年后仅略有恢复,1950~1958年平均为6100万英镑。1961年外国发行仅占在伦敦所进行的国内外总发行的6%。这是战后伦敦城金融业务向国内收缩的明显表现,主要是由于英国比较弱的债权国地位所决定的。同时,在战后艰难的形势下,伦敦城重新聚焦于英联邦、特别是英镑区。这时的英镑区包括有皇室殖民地和12个独立国家,在区域内各种货币之间汇率固定,集团内国家间资本自由流动,对集团以外国家实行外汇管制,集中外汇储备。英国处于该体系的核心,通过向集团内各国提供长期资本并无限制地吸收其出口来保证体系的正常运行,20世纪50年代在伦敦进行的外国发行几乎全是英镑区成员国的发行。总之,由于其在国际贸易中的作用以及英镑作为该体系锚定货币的地位,伦敦城在20世纪50年代中期以前仍然是领先的国际金融中心。

同时,英国货币当局的正面态度对伦敦欧洲美元市场的成功起到了关键的作用。在当时接纳欧洲市场是一件很难下决心的决策,接纳欧洲市场可能带来与这类交易相关的波动性风险,欧洲美元流入可能产生通货膨胀效应并由此加大货币政策操作的难度。欧洲大陆国家的货币当局都对被认为是投机性的欧洲美元持怀疑和谨慎的态度,意图采取种种措施将欧洲市场拒之门外。而英国货币当局则秉承开放的传统欣然接纳欧洲市场。如英格兰银行执行董事之一迈诺尔斯(Humphrey Mynors)在1963年所指出的:“那(欧洲市场)是一项伦敦既能做好又能盈利的业务类型,这就是我们,英格兰银行的人,从来没有任何理由在伦敦获得其充分而且不断增长的份额的道路上设置什么障碍。如果我们在这里停止这项业务,它就会跑到其他中心去,结果是伦敦的收益受到损失。”花旗银行海外部负责人理斯顿(Walter Wriston)曾讲到:“欧洲美元市场存在于伦敦是因为人们相信英国政府不会关闭它。”为应对可能出现的问题,英国货币当局将受严格管制的英镑标价的国内金融业务与代表非居民进行的外币标价金融业务区分开,让这些非居民享有更大的自由。这种选择使伦敦获得了大多数的欧洲美元市场份额,并再次成为国际银行业务交易的中心与国际性证券市场的中心,从整个世界吸引业务,包括中东产油国和越来越富裕的德国以及受国内约束的美国投资者。据估计,1968年欧洲债券的60%是在伦敦交易,总计约每天1500万美元。

伦敦城重生的第一个标志是它对全世界银行和其他金融机构的吸引力。虽然早在1914年之前外国银行就在伦敦设立分行而且多数都一直坚持下来,但是欧洲市场兴起后设立分行的规模更大了。1955年有69家外国银行在伦敦设立经营机构,1970年增加到159家,1975年达到243家,几乎是纽约的两倍。这些外国银行先是参与欧洲美元市场,很快就又参与到传统的国际贸易融资和外汇操作业务中,到20世纪60年代末80%的欧洲资金是通过伦敦融通的。同时,越来越多的美国证券经纪行也在伦敦开设经营机构,美林于1961年在伦敦设立了机构,纽约的一家OTC经纪商维登公司(Weeden & Co.)也于1963年在伦敦设立了机构,到1968年有19个美国的经纪行在伦敦设有分支。它们的出现与在伦敦设有分行的外国银行一道,标志着伦敦在20世纪60年代再次成为国际银行业务与国际证券业务的中心。

但是,伦敦城向世界的开放以及由此带来的无形收益也是有代价的,主要体现在:外国银行对英国银行形成的竞争压力日益强烈,外国尤其是美国银行的伦敦分行逐步取代英国银行在欧洲市场的主导地位。1958年英国的银行控制了欧洲美元市场的2/3,但10年后已经下降到1/3,其中伦敦大清算银行的份额从22%下降到不足2%,传统上更加专注于这类业务的商人银行和海外银行在20世纪60年代末之前也只是勉力保持着10%~20%的份额。欧洲债券市场的情况也是如此,1963~1972年仅有华宝、罗斯柴尔德和翰布罗(Hambro)这3家英国商人银行进入前20名欧洲债券发行牵头行或联合牵头行。不过,这种国际竞争增强的效应总体上是正面的,美国银行的到来迫使英国的银行突破自我,改善经营做法,丰富产品种类。例如1968年伦敦的银行就引入了英镑大额定期存单,有百年历史的贴现行通过建立起二级市场使自己焕然一新,平行货币市场发展起来,尤其是英镑银行间存款在20世纪60年代经历了发展高潮。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。