新法中规定,个人取得的工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得,经营所得,利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得等各项个人所得,应当缴纳个人所得税。按照扣缴关系,分为由扣缴义务人进行个人所得税全员全额扣缴申报和经营所得申报两类。

(一)实行个人所得税全员全额扣缴申报的应税所得

国家税务总局《关于发布<个人所得税扣缴申报管理办法(试行)>的公告》指明,实行个人所得税全员全额扣缴申报的应税所得包括:

1.工资、薪金所得

工资、薪金所得是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴及与任职或者受雇有关的其他所得。

2.劳务报酬所得

劳务报酬所得是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务及其他劳务取得的所得。

3.稿酬所得

稿酬所得是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

4.特许权使用费所得

特许权使用费所得是指个人提供专利权、商标权、著作权、非专利技术及其他特许权的使用权取得的所得。其中,提供著作权的使用权取得的所得,不包括稿酬所得。

5.利息、股息、红利所得

利息、股息、红利所得是指个人拥有债权、股权等而取得的利息、股息、红利所得。

6.财产租赁所得

财产租赁所得是指个人出租不动产、机器设备、车船及其他财产取得的所得。

7.财产转让所得

财产转让所得是指个人转让有价证券、股权、合伙企业中的财产份额、不动产、机器设备、车船及其他财产取得的所得。

8.偶然所得

偶然所得是指个人得奖、中奖、中彩及其他偶然性质的所得。

(二)经营所得

经营所得没有包括在全员全额扣缴申报里,其具体包括[1]:

(1)个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人通过境内注册的个人独资企业、合伙企业生产、经营的所得;

(2)个人依法从事办学、医疗、咨询及其他有偿服务活动取得的所得;

(3)个人在企业、事业单位承包经营、承租经营及转包、转租中取得的所得;

(4)个人从事其他生产、经营活动取得的所得。

纳税人取得经营所得,按年计算个人所得税,由纳税人在月度或者季度终了后15日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年3月31日前办理汇算清缴。

(三)个人所得税应纳税额的具体计算(https://www.xing528.com)

(1)居民个人取得的工资和薪金、劳务报酬、稿酬和特许权使用费所得即综合所得,进行合并后按纳税年度计算个人所得税;平时采取预扣预缴。(后节内容将详细阐述)

(2)非居民个人取得的工资和薪金、劳务报酬、稿酬和特许权使用费所得,按月或者按次分项计算个人所得税。

非居民个人的工资、薪金所得,以每月收入额减除费用5000元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额,适用按月换算后的非居民个人月度税率(如表5-1所示),计算应纳税额。其中,劳务报酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额,稿酬所得的收入额按其百分之七十计算。计算公式如下:

非居民个人工资和薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得应纳税额=应纳税所得额×税率-速算扣除数。

【例1】 2019年1月,某外商投资企业雇员(外国居民)每月的工资收入为30,000元,同时,该雇员转让了其拥有的特许权,所得为500,000元,计算该纳税人当月应纳的个人所得税。

(1)工资、薪酬的应纳税所得额=30,000-5000=25,000(元);

(2)转让特许权使用费的应纳税所得额=500,000×(1-20%)=400,000(元);

(3)工资、薪酬应缴纳的个人所得税=25,000×20%-1410=3590(元);

(4)转让特许权使用费应缴纳的个人所得税=400,000×45%-15,160=164,840(元)。

2019年1月该纳税人应交个人所得税=3590+164,840=168,430(元)。

表5-1 个人所得税税率表

(3)纳税人取得利息、股息、红利所得;财产租赁所得;财产转让所得和偶然所得,依照个人所得税法规定分别按次[2]或按月以20%的税率计算个人所得税。

针对财产租赁所得,每次收入不超过4000元的,减除费用为800元;4000元以上的,减除20%的费用,其余额为应纳税所得额。财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额;利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。

【例2】 纳税人黎勇无业,他于2019年1月出租了家中富佘的汽车一辆,取得租金2000元(暂不考虑增值税及附加);当月还收到利息收入24,000元,其中国债利息收入4000元,银行存款利息2000元,18,000元为借给某公司款项的利息收入;当月中奖收入为40,000元,抽奖支出为6000元,计算纳税人当月应纳的个人所得税。

(1)出租家中富佘的汽车一辆,取得租金2000元(财产租赁所得),其应纳税额为:(2000-800)×20%=240(元);

(2)利息收入24,000元(利息所得),其中4000元是国债利息,可免税;2000元是储蓄存款利息,可免税;18,000元属于一般利息,要征税。因此,应纳税额为:18,000×20%=3600(元);

(3)中奖收入40,000元(偶然所得),不能扣除费用,因此,6000元抽奖支出不可扣除。应纳税额为:40,000×20%=8000(元)

2019年1月黎勇应交个人所得税=240+3600+8000=11,840(元)。

(4)针对经营所得,以每一纳税年度的收入总额减除成本、费用及损失后的余额为应纳税所得额。其中成本、费用,是指在生产、经营活动中发生的各项直接支出和分配计入成本的间接费用及销售费用、管理费用、财务费用;所谓损失,是指在生产、经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,坏账损失,自然灾害等不可抗力因素造成的损失及其他损失。

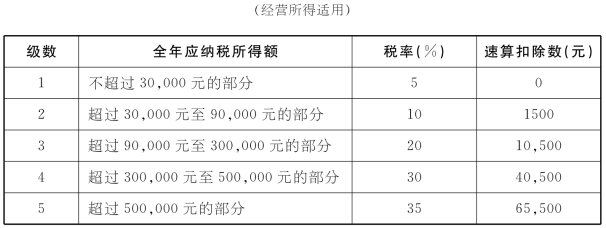

经营所得平时也是由纳税人预扣预缴,按表5-2所示税率计算预缴税额。

表5-2 个人所得税税率表

值得注意的是:①取得经营所得的个人,没有综合所得的,计算其每一纳税年度的应纳税所得额时,应当减除费用60,000元、专项扣除、专项附加扣除及依法确定的其他扣除。上述费用在办理汇算清缴时减除。②从事生产、经营活动的取得经营所得的个人,未提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由主管税务机关核定应纳税所得额或者应纳税额。

【例3】 纳税人黄娜没有其他经济来源,准备于2020年办一个超市,预计超市在2020年1月取得收入100,000元,成本60,000元,发广告宣传单费用为5000元,办公费用和差旅费8000元,银行手续费3000元。她个人不准备从超市开支工资、薪金。试为黄娜测算2020年1月要缴纳的个人所得税。

2020年1月黄娜的经营所得=100,000-60,000-5000-8000-3000=24,000(元);

2020年1月黄娜应预扣预缴的个人所得税=24,000×5%=1200(元)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。