在世界各国,分公司和子公司的税收待遇是不同的,设立分公司的优点往往是设立子公司的缺点,而分公司的缺点又是子公司的优点。跨国纳税人为了减轻税负,必须权衡设立在国外的机构是采用分公司还是子公司的形式。

1.设立分公司的优点

(1)注册简单,不用缴纳资本注册税和印花税。

(2)将利润并入总公司无须纳税,避免对股息、利息和特许权使用费征收预提税。

(3)费用和亏损可以冲抵总公司的利润。

(4)可以运用避免国际重复征税中最有利的形式——免税法。

2.设立分公司的缺点

(1)没有独立法人地位,不能享受当地政府提供的税收优惠。

(2)取得的利润,需由总机构在同一纳税年度就这部分境外所得向其居住国纳税,不能获得延期纳税的好处。

(3)总机构需承担国外分支机构(分公司)的所有义务。

(4)跨国集团进行转让定价的难度增加。税务机关往往认为分公司与总公司属于同一经济实体,分公司与总公司之间的交易价格不属于正常的市场价格,税务机关有权对不正常的市场价进行调整。

(5)分公司转变为子公司时,会产生相应的资本利得税。子公司与分公司相比,主要特征是其资产及经营业务独立于母公司。作为外国的居民公司,子公司应缴纳当地的所有税。子公司如果不将所得汇回母公司,母公司也就不用就这部分境外所得向居住国纳税,成功避免了境外分公司面临的双重征税问题。

由于母子公司之间在资本及经营业务上存在着密切的联系,子公司不可避免地要将股息、利息或特许权使用费汇给母公司,所以子公司常常要面临双重征税的问题。为了避免这种双重征税,居住国一般会采用间接抵免法来抵免母子公司之间股息收益的已缴税额。

总之,子公司与分公司的税收待遇有差异,跨国公司应根据自身不同的发展阶段,做出合理的选择。

一般来讲,在国外设立分部的初期都会出现亏损,此时应该选择分公司的形式。因为分公司的亏损可以冲抵总公司的利润,减少整个集团应缴纳的所得税,而子公司的亏损则不能冲抵总公司的利润,母公司也不能因此得到任何好处。

境外分公司盈利后,再将分公司转变为子公司。此时,原有的税收优势已不复存在,转变为子公司更为有利。一是子公司作为独立的法人,在实施转让定价方面更有利;二是它可以保留利润不分配给母公司,从而享受延期纳税的好处。当然,在转变公司形式时,还应该考虑资本利得税的影响。如果预期经营前景好,这种转换成本还是值得的。另外,无论是设立分公司还是设立子公司,都要考虑所得来源国与居住国税率的差异。如果所得来源国税率更高,跨国公司整体税负会上升。

【案例8-8】 美国的Z总公司的应税所得为1 000 000美元,其中100 000美元为国外分公司的应税所得,已在境外缴纳了所得税10 000美元(税率为10%)。

Z总公司在美国应纳税额的计算如下:

应税所得 1 000 000美元

所得税(30%) 300 000美元(https://www.xing528.com)

外国税收可抵免额 10 000美元

在美国的应纳税额 290 000美元

实际税率=应纳税总额÷应纳税所得额×100%=300 000美元÷1 000 000美元×100%=30%

如果分公司所在国的税率高于美国为40%,则100 000美元国外分公司的应税所得,在境外缴纳的所得税应为40 000美元。

Z总公司在美国应纳税额的计算如下:

应税所得 1 000 000美元

所得税(30%) 300 000美元

外国税收可抵免额 30 000美元

(抵免限额为30 000美元,超过限额的10 000美元不能抵免)

在美国的应纳税额 270 000美元

实际税率=应纳税总额÷应纳税所得额×100%=310 000美元÷1 000 000美元×100%=31%

以上计算可以显示,企业盈利时,分公司的形式并不能减轻税负,尤其是在分公司所在国的税率高于母公司所在国时,实际税率反而会上升。如果设立的是境外子公司,仍用上述案情,情况又会怎样呢?详见表8-2、表8-3。

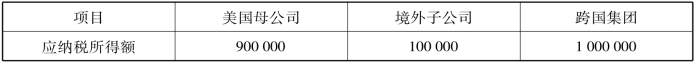

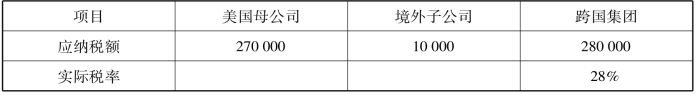

表8-2 第一种情况金额 单位:美元

续表

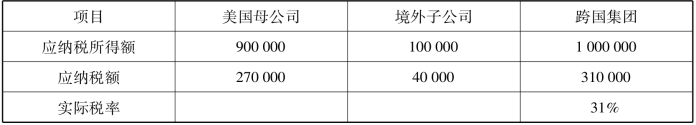

表8-3 第二种情况金额 单位:美元

采用境外子公司的经营形式时,公司如果盈利,且境外税率低于母公司所在国,集团整体实际税率会下降,但若境外税率高于母公司所在国,实际税率则会上升。但这并不说明,此时跨国公司就应放弃在高税国设立子公司或分公司,毕竟企业投资决策的依据不仅仅是税收因素,跨国公司还有可能是出于非税收、非财务方面的因素进行投资,这也是企业逆向避税的原因。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。